Tovább eszkalálódik az orosz-ukrán konfliktus miután Putyin elnök bejelentette, hogy elismeri az ukrajnai szakadár területek függetlenségét és orosz csapatok vonultak be Ukrajna területére. A nyílt háborús konfliktus kockázata a tőzsdéken is árazódik, a feszültebb helyzetben pedig a mai napon is volatilis kereskedést láthatunk, amelyre az elmúlt hetekben már nem először van példa. Elemzésünkben az aktuális eseményekről és a hosszabb távú piaci kilátásokról írtunk.

A tőzsdei hangulatot az elmúlt hetekben egyértelműen az orosz-ukrán konfliktus határozza meg, amely csak ráerősített az év eleje óta kialakult korrekcióra a piacon. A várható monetáris szigorítási ciklus kezdete sem volt pozitív rövidtávon a piacok számára, erre azonban az Ukrajna körül kialakult konfliktus még negatívabban befolyásolta a piacokokat, főként a régióban.

Tovább eszkalálódik az orosz-ukrán konfliktus

Tegnap Putyin orosz elnök bejelentette, hogy elismeri autonóm területekként az orosz szakadár területeket Ukrajnán belül. Ezzel együtt pedig orosz csapatok kezdték meg a bevonulást Ukrajna területére. Mindez pedig további eszkalálódásra utal, bár még mindig fennállhat a valószínűsége a diplomáciai úton történő megegyezésnek. Az orosz-ukrán konfliktussal múlt heti elemzésünkben is részletesen foglalkoztunk, azonban a feszültség az elmúlt napokban csak tovább növekedett, amely a piacokra is jelentős negatív hatást gyakorolt.

A gazdasági lépéseket tekintve pedig az EU, illetve az Egyesült Királyság is szankciók bevezetéséről dönthet/döntött Oroszországgal szemben. Ezek bejelentése a ma délutáni órákban, vagy akár a következő napokban. Várhatóan persze a külkereskedelmet, az orosz vállalatokat, valamint az energiapiacot érintő szankciókról lesz szó. Az előzetes értesülések alapján az orosz állampapírok kereskedésének tiltása is napirenden lehet, valamint tisztségviselők szankcionálása is. Az EU és az Ukrajna között fennálló szabadkereskedelmi megállapodás módosítása is valószínűnek tűnik úgy, hogy a szakadár területekre ne vonatkozzon a megállapodás. Az Egyesült Királyság pedig az orosz bankokat szankcionálná.

Az energiapiac kapcsán fontos kérdés, hogy az Északi Áramlat 2 vezetékre a németek az konfliktus következtében nem fogják megadni a szükséges engedélyeket, így annak ellenére, hogy az Ukrajnát elkerülő gázvezeték elkészült, nem léphet működésbe. Erről a mai napon Olaf Scholz német kancellár beszélt. Természetesen a döntés azzal is jár, hogy az így esetlegesen kieső gázimportot máshonnan kell majd pótolnia Németországban.

Ideges mozgások a piacokon

Tegnap az amerikai piacok zárva tartottak, így a mai napon reagálhatnak az eseményekre. Az európai piacokon pedig változatos mozgások láthatók, a tegnapi visszaesés után a DAX index reggel még jelentősebb mínusz látszódott, azonban a kora délutáni órákra már a tegnapi záróérték körül mozog az index, tehát napon belül emelkedés látszódik.

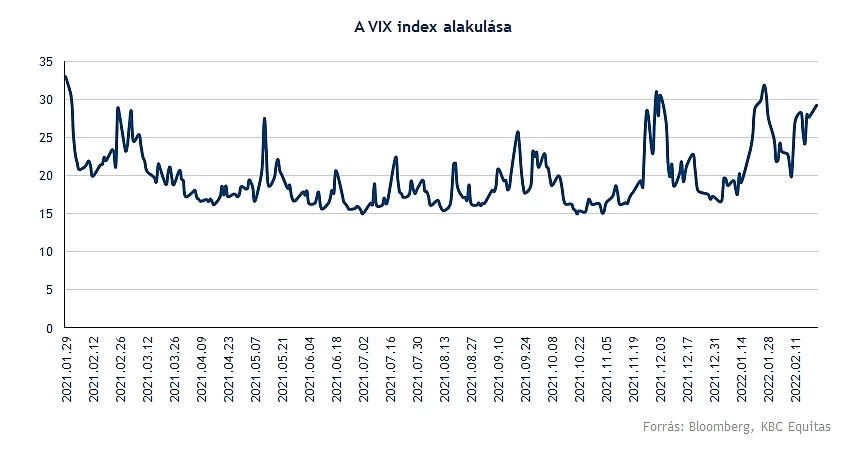

Egy biztos, a volatilitás tovább növekedett a piacokon, az árfolyamok pedig inkább lefele indultak el. Amennyiben a VIX indexet nézzük, a mai napon már a 30 feletti értékre emelkedett, amely a januári csúcspontokat idézte az indexben. Rövidtávon mindenképpen várhatók az idegesebb mozgások a piacon a konfliktusról érkező hírek következtében.

Szárnyal a fekete arany

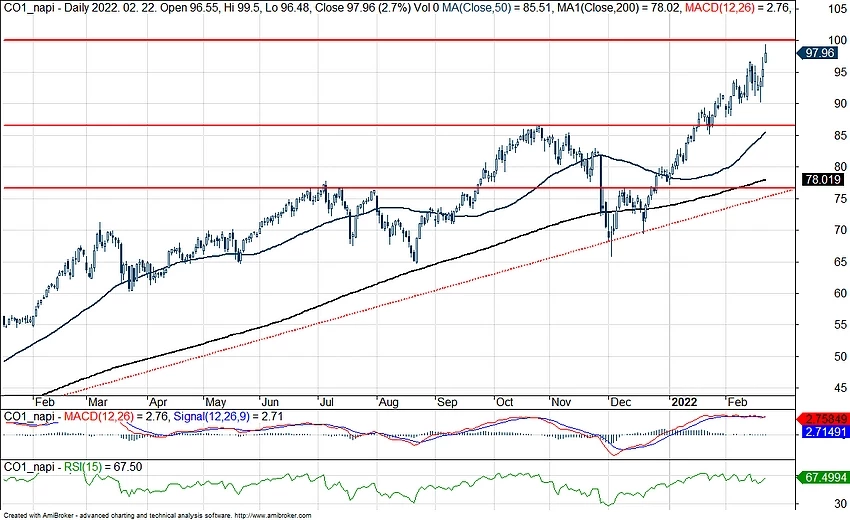

Az olajpiacokon a részvénypiacokkal ellentétes mozgásokat váltottak ki az ukrán-orosz konfliktus újabb fejleményei. Ennek hatására mind a Brent, mind a WTI hordónkénti ára szárnyalásnak indult, előbbi esetében már majdnem 100 dollárnál jár az árfolyam, míg a WTI is 95 dollár környékén mozog. Utoljára 2014 szeptemberében érte el a 100 dolláros hordónkénti árat a Brent, azonban a helyzet fokozódása további löketet adhat az olajpiacnak.

Oroszország jelenleg a legnagyobb olaj-, és gázexportőre Európának, így az esetleges szankciók komoly kínálat visszaesést eredményeznének az olajpiacokon. Azonban az árnövekedést visszafoghatja valamelyest az iráni atomalku előrehaladása, hiszen ennek kapcsán akár napi 1 millió hordó olaj szabadulhatna a piacra.

A Brent napi grafikonját vizsgálva láthatjuk, hogy hatalmas ralizást mutatott be az elmúlt közel két év során az olaj, így a 2020-as lokális mélypontot követően megötszörözte az értékét a Brent. Továbbra is egy emelkedő trendvonal mentén lépked felfele az árfolyam, valamint a 86, illetve a 77 dolláros szinteken támaszok rajzolódnak ki a grafikonon. A 100 dolláros ellenállást követően a 110 dolláros szint lehet a következő lélektanilag is fontos akadály.

A Brent napi grafikonja (2022. 02. 22. 13:15)

Szépen csillognak a nemesfémek is

Egyelőre idén jól teljesítenek a különböző nyersanyagok a piacokon, valamint a tavalyi gyengébb teljesítményt követően idén az arany árfolyama is már 5 százalékos plusznál jár. Így a geopolitikai feszültség közepette sikerült 9 hónapos csúcsot döntenie az árfolyamnak, ismét 1900 dollár felett jár már a legfényesebben csillogó nemesfém. A gyakran biztonsági menedéknek titulált arany idén egyelőre valóban megfelelő védelmet nyújt eddig a befektetők részére annak ellenére, hogy az emelkedő kamatkörnyezet nem a legjobb a nemesfém számára sem. A nyersanyag mellett a különböző aranybányák részvényei szépen teljesítenek idén.

A kialakult konfliktus nincs igazán hatással a nemesfémek piacára, így az arannyal párhuzamosan az ezüst is elindult az észak felé, jelenleg ismét 24 dollár felett jár már az árfolyam. Emellett az idén egyik legjobban teljesítő nemesfém a palládium, amelynek felhasználása többek között az autógyártásnál, vagy ékszerek készítésénél is elengedhetetlen.

Vegyesen teljesítenek az európai szektorok

A reggeli sokkot követően mérsékelt emelkedésnek indultak az európai tőzsdék, így a fontosabb piacok már mérsékelt emelkedésnél járnak. A STOXX 600 szektorain belül a pénzügyi szféra teljesít gyengén, de például az autóipar, valamint az energiaipar pluszban áll a mai napon.

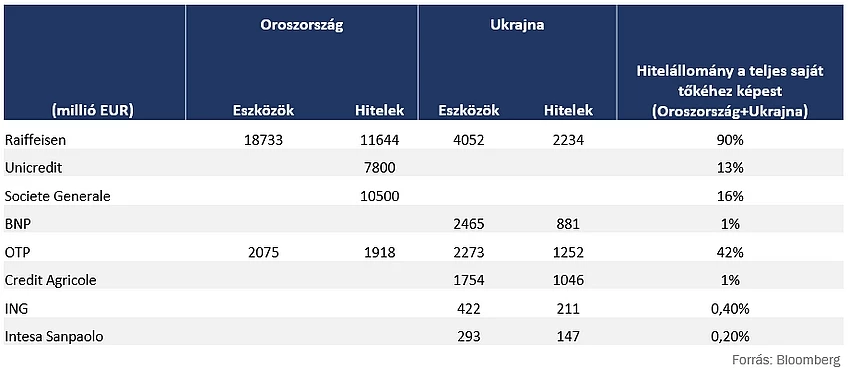

Az európai bankszektoron belül vannak társaságok, amelyeket jobban érint a kialakult konfliktus, illetve az ezzel járható szankciók is érzékenyen érintenék. A legnagyobb orosz kitettséggel jelenleg az osztrák Raiffeisen bankcsoport rendelkezik, ennek hatására már 7 százalék feletti mínusznál tart, de meg lehet még említeni a Societe Generalet, vagy az Unicreditet, amelyek szintén jelentős kitettséggel rendelkeznek a keleti országban. A hazai piacon az OTP hatalmas eséssel indította a kereskedést, így közel 10 százalékos mínuszt követően valamelyest megnyugodtak a kedélyek, azonban így is 5 százalékkal áll alacsonyabb szinteken jelenleg az árfolyam a tegnapi záróértékhez képest.

Az autóipar jó teljesítményéhez alaposan hozzájárul a Volkswagen közel 10 százalékos emelkedése, a Porsche kiválásával kapcsolatban további lépéseket jelentett be a vállalat vezetősége, azonban konkrét dátumot egyelőre nem tűztek ki az IPO kapcsán. A Mercedes-Benz Group is felülteljesítő egyelőre a piacon, így a korai esés nagy részét már ledolgozta napközben a részvény.

Az európai energiaszektor már 1 százalékos pluszban van, így a szektor komponensei láthatóan profitálhatnak is a kialakult konfliktus kapcsán, hiszen ahogy azt már fentebb említettük, az energiaárak kapcsán emelkedést tapasztalhattunk az elmúlt időben. Így a magasabb olajárakból további nyereségre számíthatnak a nagyobb olajkitermelő, valamint olajfinomító vállalatok.

Az európai légitársaságok közül a Wizz Air teljesít eddig a leggyengébben, hiszen 3 százalék körüli csökkenésnél tart már, míg a versenytárs Ryanair kis mértékű növekedést mutat, a német nagyvállalat, a Lufthansa pedig 1 százalékos mínusznál jár. A Wizz Air, valamint a másik nagyobb diszkont légitársaság a Ryanair eddig nem jelentett be járattörléseket Ukrajnával kapcsolatban, míg a Lufthansa tegnaptól felfüggesztette az Ukrajnába tartó járatait. Korábban még az Air France-KLM tette meg ezt a lépést.

Kihívásokkal teli a helyzet a befektetők számára az elmúlt hetekben, azonban ilyenkor érdemes lehet a hosszabb távra koncentrálni, illetve mérlegelni a konfliktus egye szektorokra gyakorolt hatását. Rövidtávon a befektetők számára a portfólió fedezése is megfelelő stratégia lehet például short termékeken (ETF, certifikát) keresztül. A KBC Equitas ETF-keresőjében is több ilyen ETF megtalálható, akár két-háromszoros tőkeáttételekkel is. A KBC Equitas ETF-keresőjében is több ilyen ETF megtalálható, akár két-háromszoros tőkeáttételekkel is. A short termékeken kívül azonban az olaj és a nyersanyagok árának növekedése is fedező hatású lehet egy portfólióban.

Mi történhet most? Mennyire súlyos a helyzet? Eszkalációs esélyek?

Rövid távon a kockázatok magasak, azonban a befektetők számára ilyenkor sem szerencsés idegesen reagálni, hanem lehetőleg megpróbálni a hosszabb távra koncentrálni egy portfólió kialakításával. A rövidtávú spekuláció ebben a környezetben fokozott kockázattal járhat.

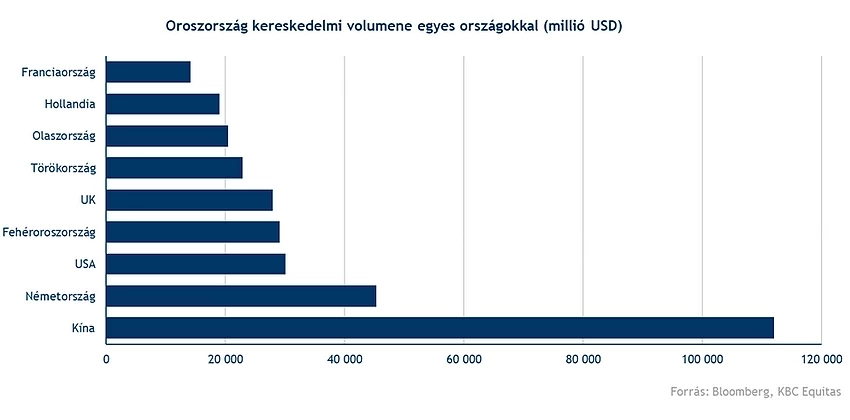

A konfliktus és a háborús helyzet alakulását nehéz előre megjósolni, viszont a gazdasági szankciókkal a bejelentések alapján már lehet számolni, amely az orosz vállalatokat, illetve a régiós kereskedelmet is érintheti. A pénz és tőkepiacokhoz való hozzáférés korlátozása szintén súlyos következményekkel járhat Oroszország számára (pl. állampapír kereskedelem korlátozása). A kereskedelmi korlátozások pedig nemcsak az orosz vállalatokat, hanem az európai nagyobb exportkitettséggel rendelkező cégeket is érinthetik. Az energiaszektorban pedig az orosz importnak a súlya csökkenhet Európában, viszont emellett az esetlegesen kieső mennyiség pótlására van szükség, például az amerikai cseppfolyós gáz szállításával.

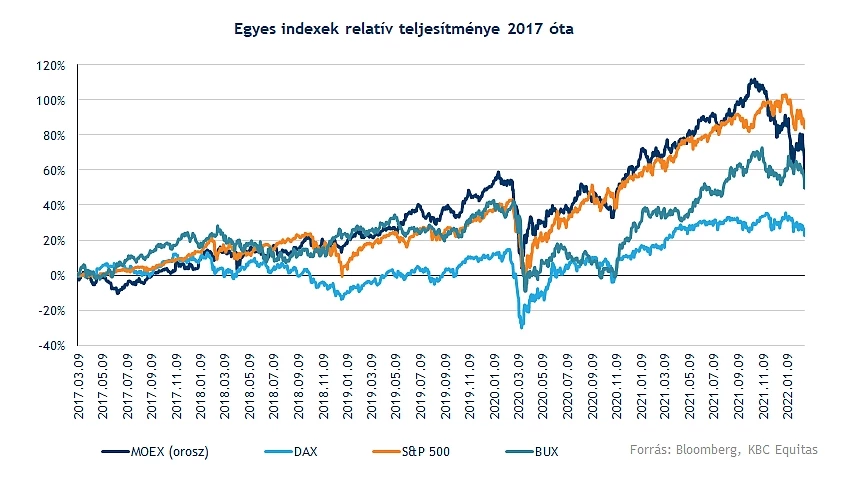

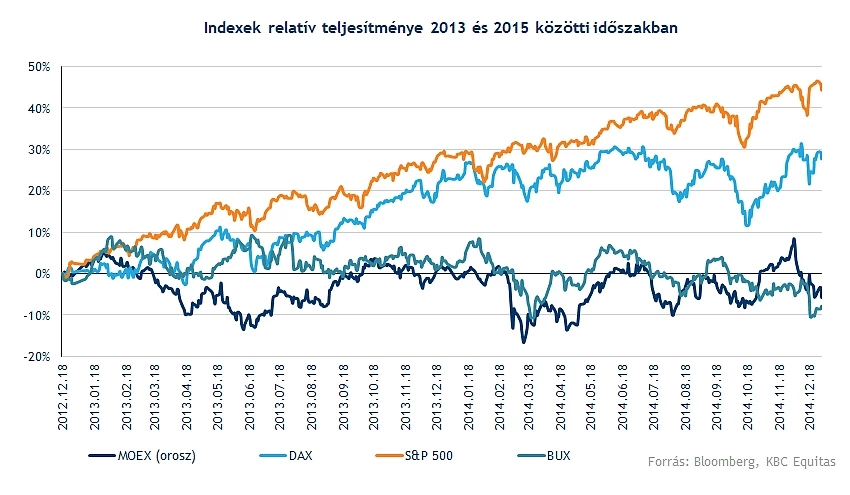

Természetesen a múltbeli történések nem jelentenek egyértelmű indikációkat a jövőre nézve, de érdemes lehet megnézni, hogy milyen hatásai voltak például a 2014-es eseményeknek a piacokra. Rövidtávon a volatilitás abban az időszakban is megnőtt a piacokon, és a hozamok is alacsonyan voltak, azonban a különböző régiókban másként alakultak a mozgások. Az orosz piac jelentős esést szenvedett el, és ez a mostani időszakban sem alakult másként. A régiós tőzsdéken szintén nagyobb volt az együttmozgás az orosz piaccal, illetve azokban az európai országokban is, amelyeknek a kapcsolata jelentősebb Oroszországgal (pl. Franciaország és Németország).

A krízishelyzet után azonban a trend fordult, és a vezető európai részvénypiacok, valamint az Egyesült Államok piaca már inkább felülteljesítővé vált, sőt, ha megvizsgáljuk a hozamok korrelációját az orosz részvénypiaccal, akkor negatív előjelet láthatunk. Mivel az orosz piac gyengébben teljesített, és a fejlett piacokon pedig jelentősebb emelkedés alakult ki, pár éves időtávon már inkább kedvezőbb beszállási pontot mutatott a rövidtávú visszaesés a geopoltikai konfliktus kapcsán.

A régiós indexek azonban kevésbé nyújtottak jó teljesítményt, érzékenyen reagáltak az eseményekre, és azután is magasabb volt az együtt mozgás az orosz tőzsdével. Tehát a földrajzilag Oroszországhoz közelebb levő országok tőzsdéinél nagyobb hatás látszódik, valamint a volatilitás is magasabb volt, erre már korábban hivatkozott elemzésünkben is felhívtuk ügyfeleink figyelmét napokkal ezelőtt.

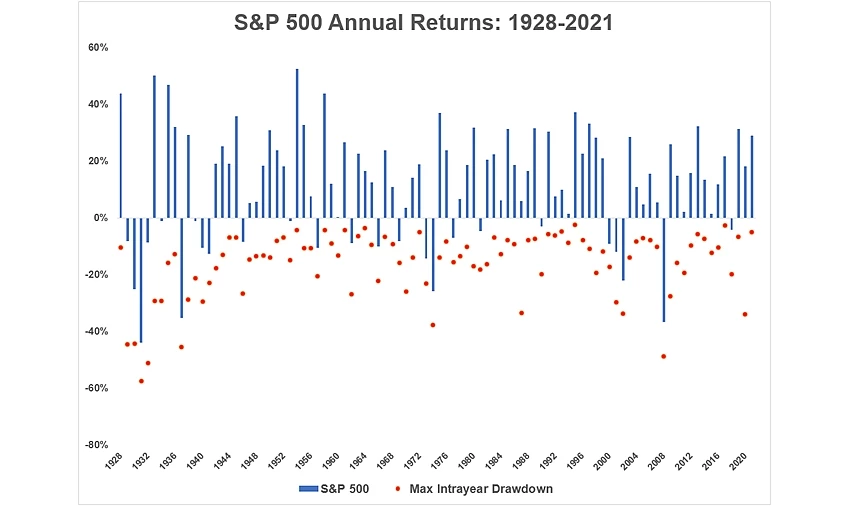

Jellemzően pedig hosszabb távon (legalább fél év, egy év) az előretekintő hozamok egy ilyen visszaesés után javulni tudnak, főként a fejlett piacokon. Persze a jelenlegi helyzetben a magasabb volatilitás hatásait a befektetőknek el kell viselniük, tehát egy inkább alacsonyabb kockázatvállalási hajlandósággal rendelkező befektető számára nem feltétlenül ez az ideális környezet. Jelentősebb visszaesések után viszont az előretekintő hozamok általában jelentősen javulni szoktak, ahogyan erre 2020 márciusában is felhívtuk már a figyelmet. Az éves hozamok és az éves legnagyobb visszaesések alakulását historikusan az alábbi ábrán lehet követni (pirossal jelölve az éven belüli visszaeséseket), ebből pedig az látható, hogy a 10 százalék körüli éven belüli visszacsúszás viszonylag normálisnak tekinthető.

Amennyiben valakit bővebben érdekelnek a 2014-es piaci események elemzése, az alábbi publikáció összefoglalja, hogyan alakultak a piaci hozamok ebben az időszakban, és milyen hatása volt az egyes országok tőzsdeindexeire az orosz szankcióknak. A tanulmány angol nyelven jelent meg az Economic Analysis and Policy nevű folyóiratban 2016 decemberében.Természetesen nehéz megjósolni, hogyan alakulhat a konfliktushelyzet a következő időszakban, így elképzelhetőek a piacon más forgatókönyvek is. Összességében viszont ez sem rossz kapaszkodó, főleg ilyen bizonytalan környezetben.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.