Megvásárolhatja a Vodafone Magyarország 51 százalékos tulajdonrészét a 4iG, a tranzakció eredményeként pedig a 4iG a Magyar Állammal közösen a Vodafone Magyarország 100 százalékos tulajdonosává válhat. A 4iG számára a Digi felvásárlása után ez egy még jelentősebb stratégiai mérföldkő lehet. A tranzakció összértéke 715 milliárd forint és várhatóan az idei év végéig zárulhat le. A bejelentés közzététele után a 4iG részvényárfolyama a több hónapos csúcsra ugrott.

Újabb nagy tranzakciót jelentett be a 4iG, a Magyar Állammal közösen előzetes, nem kötelező érvényű megállapodást kötöttek a Vodafone Magyarország 100 százalékos részvénycsomagjának megvásárlásáról. A tranzakció eredményeként a 4iG 51, míg a magyar állam 49 százalékos részesedéssel rendelkezhet a Vodafone Magyarországban. A tranzakció összértéke 715 milliárd forint, amely a Vodafone tavalyi évi EBITDA-jával számolva 7,7 szeres szorzót jelent.

A 4iG becslése alapján 150 milliárd forintnyi a tranzakciótól várható szinergiák jelenértéke. Mindez a vállalat jelenlegi Enterprise Value-jához képest (680 milliárd forint az első negyedév alapján) is jelentős hozzáadott érték, és természetesen a szinergián felül a növekvő vállalatmérettel is számolni kell. Tehát ebből is látható, hogy nagyon jelentős növekedésen mehet keresztül a 4iG a tranzakció lezárásával. A pontos részvényre gyakorolt hatás viszont a tranzakció végén kialakuló hitel és saját tőke aránytól fog függeni. A tranzakció sikeres zárása esetén azonban várhatóan csak a jövő évi beszámolókban jelenhet majd meg az eredmény. Persze fontos kiemelni, hogy a 4iG-nek csak többségi tulajdonrésze lesz, 51 százalék, míg például a Digi esetében a tulajdonrész 100 százalékos. tehát a teljes növekedési hatás hozzávetőlegesen fele fog a 4iG-ra jutni.

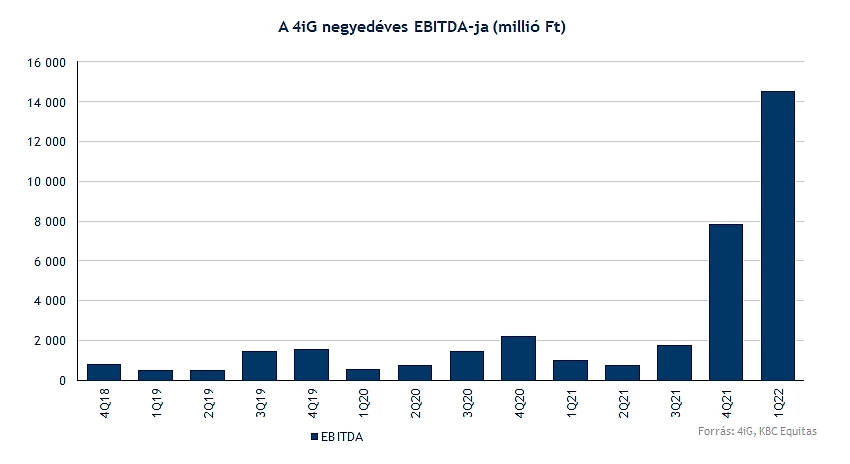

Már az első negyedévben is látványos volt a változás, hiszen a Digi felvásárlásával az árbevétel és az EBITDA is nagyot növekedett. Az első negyedévben a nettó árbevétel 48,9 milliárd forint volt, valamint az EBITDA 14,5 milliárdra emelkedett. Az EBITDA esetében pedig 88 százalékos volt a távközlés hozzájárulása a teljes eredményhez, várhatóan ez tovább növekedhet majd a Vodafone felvásárlásával.

Ebből legnagyobb részt a távközlési szegmens tette ki (68 százalékot), míg az EBITDA esetében 88 százalékos volt a hozzájárulás. Az előző lezárt üzleti évben egyébként a Vodafone Magyarország éves árbevétele 278 milliárd forint volt, valamint az EBITDA meghaladta a 93 milliárd forintot, ez alapján is látható tehát, hogy jelentős várható hatásról lesz majd szó.

Ügyfélszámot tekintve a mobilpiacon a Vodafone legfrissebb beszámolója alapján több mint 3 millió mobil előfizető, illetve 736 ezer vezetékes előfizető volt Magyarországon, a kettő együttvéve 3,8 millió körüli érték, ez összesen 5 millió RGU-t (Jövedelem Termelő Egység, vagyis előfizetés-szám) jelent. A tervezett tranzakcióval a 4iG csoport összességében 7,6 millió RGU-val rendelkezhet.

Milyen értékeltségen valósul meg a tranzakció?

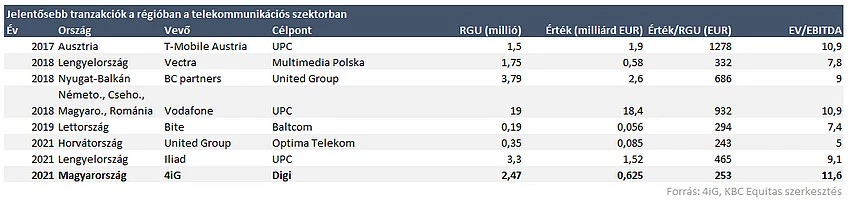

A 4iG a Digi-t 625 millió euróért vásárolta meg, és összesen 2,47 millió RGU-val bővült így a cégcsoport. A Vodafone tranzakció várható árazása alapján a tavalyi éve EBITDA 7,7 szeresén valósulhat meg, amely szintén nem egy alacsony érték, összehasonlítva a telekommunikációs cégek szorzószámaival Európában. Az elmúlt években azonban a régióban több alkalommal is ezen szorzószám felett valósultak meg tranzakciók. A Digi esetében az EV/EBITDA szorzó például 11,6-szoros volt, illetve általánosan is elmondható, hogy a piaci árazáshoz képest egy nagyobb pakett megvásárlása azért általában magasabb szorzószámon valósul csak meg.

Érdemes figyelembe venni azt is, hogy mekkora volt a tranzakciók esetében az egy RGU-ra jutó érték. A Digi esetében ez a szám a 2,47 RGU-ra 253 euró volt, amely egyébként a 4iG tavaly novemberi befektetői prezentációja alapján a régiós távközlési piacon nem számított magasnak. Az RGU számot nézve pedig a régióban az egyik legnagyobb tranzakciónak számított.

Amennyiben a mostani tranzakciót nézzük meg a jelenlegi euró árfolyammal számolva 354 euró a tranzakciónál az egy RGU-ra jutó érték. Forintban számolva pedig 143,2 ezer forint. míg a Digi esetében a forintban számolt összeg, a tavalyi EURHUF árfolyammal számolva kicsivel a 90 ezer forint felett volt. Látni kell viszont azt is, hogy a Digi javarészt vezetékes ügyfelekkel rendelkezett, akik ugye korábban ráadásul inkább olcsóbb árazású termékeket választottak, míg a Vodafone számtalan mobilelőfizetővel is rendelkezik, ebben a szegmensben pedig például a mobiladat kapcsán is nagyobb növekedési potenciál van.

Összehasonlítva tehát a Digi felvásárláshoz képest drágább lehet a Vodafone, viszont ügyfélszám és piaci részesedésszerzésben a régióban is az egyik legjelentősebb tranzakcióról van szó, amelynek eredményeképp egy döntően magyar tulajdonban levő infokommunikációs vállalatcsoport jöhet létre, amely az ország második legnagyobb szolgáltatója lehet. Ezt Jászai Gellért a 4iG elnök-vezérigazgatója hangsúlyozta a bejelentés kapcsán a közleményben.

Hogyan alakul a Vodafone piaci részesedése?

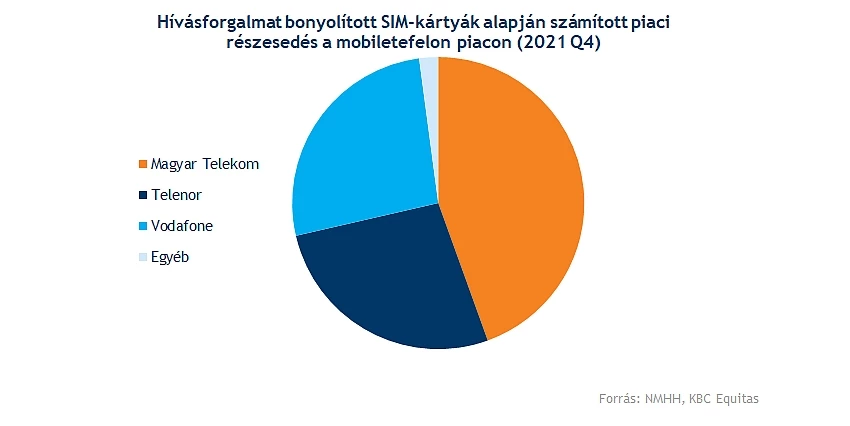

Az NMHH tavalyi adatai alapján a Vodafone a mobiltelefon piacon a hívásforgalmat bonyolított SIM-kártyák alapján 26,5 százalékos piaci részesedéssel rendelkezett, a Telenor (Yettel) 26,9, valamint a Magyar Telekom 44,5 százalékos részesedéssel bírt. Mobilinternet szolgáltatásban a Vodafone 29,4, a Magyar Telekom pedig 41,7 százalékos piaci részesedéssel rendelkezett.

A vezetékes szélessávú internet előfizetések alapján a Telekom közel 40, míg a Digi 22,2, illetve a Vodafone (UPC) 21 százalékos piaci részesedéssel rendelkezik a magyar piacon. A vezetékes műsorterjesztési szolgáltatások esetében a Vodafone 23,1, a Digi 26,7, a Telekom pedig 34,7 százalékos piaci részesedéssel rendelkezik. Ebből is látható, hogy egyes szegmensekben főleg a Digivel együtt jelentős piachoz juthat a 4iG, és egyértelműen második legnagyobb szereplő lesz a piacon, mellettük csak kisebb szolgáltatók, illetve a Telenor (Yettel) fog maradni.

A 4iG számára a tranzakció a Digi felvásárlása után további nagy bővülést jelenthet vállalatértékben, a jelenlegi 680 milliárd forintos értékhez a 715 milliárdos tranzakció érték, és 150 milliárdos plusz szinergia hatás 51 százaléka jöhet hozzá a részesedések alapján. Nyilvánvalóan ennek egy része, amely a finanszírozási struktúrától is függ, ugyanis erről még nincsen pontos információ, a részvényesek számára is jelentős értéknövelő tényező. A finanszírozásban valószínűsíthetően a korábbi nagy felvásárlásokban is látott kötvénykibocsátásra, és/vagy részvénykibocsátásra kerülhet sor. Ennek részletei azonban nem ismertek. Emellett pedig a magyar piac telekommunikációs piac egyértelműen második legjelentősebb szereplőjévé léphet elő, illetve több szegmensben is a Telekomhoz hasonló kaliberű kihívó lehet.

Technikai kép

A részvényárfolyam a nyitás utáni időszakban 15 százalékos pluszban is tartózkodott, azóta azonban a napi csúcsról kisebb lefordulás látszódik. Az elmúlt hónapok oldalazása után viszont így is jelentős kitörés látszódik az árfolyamban, amellyel megtörheti a csökkenő trendet az árfolyam. Persze egy jelentős rés is nyílt a grafikonon, amely esetlegesen betöltésre kerülhet. Az árfolyam így is több hónapos csúcson tartózkodik, jelenleg a mozgóátlagai felett. A mai bejelentés mellett pedig hamarosan érkezik a társaság második negyedéves gyorsjelentése is, amely szintén hatással lehet az árfolyamra. A 4iG augusztus 31-én teszi közzé a második negyedéves eredményét.

A 4iG napi grafikonja (2022. 08. 22. 13:30)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.