Nagy változáson mentek át a tőkepiacok az elmúlt 15-20 évben, miközben elterjedt az online tőzsdézés a világ legtöbb országában, úgy váltak népszerűbbé a részvények is a lakosság körében. Összességében a világ nagy tőzsdeindexei is jelentős emelkedést mutattak be, és persze a ciklikusság mindig jellemző, de még a 2008-2009-es időszakkal együtt is szép pluszokat lehet látni, főleg hosszú távon.

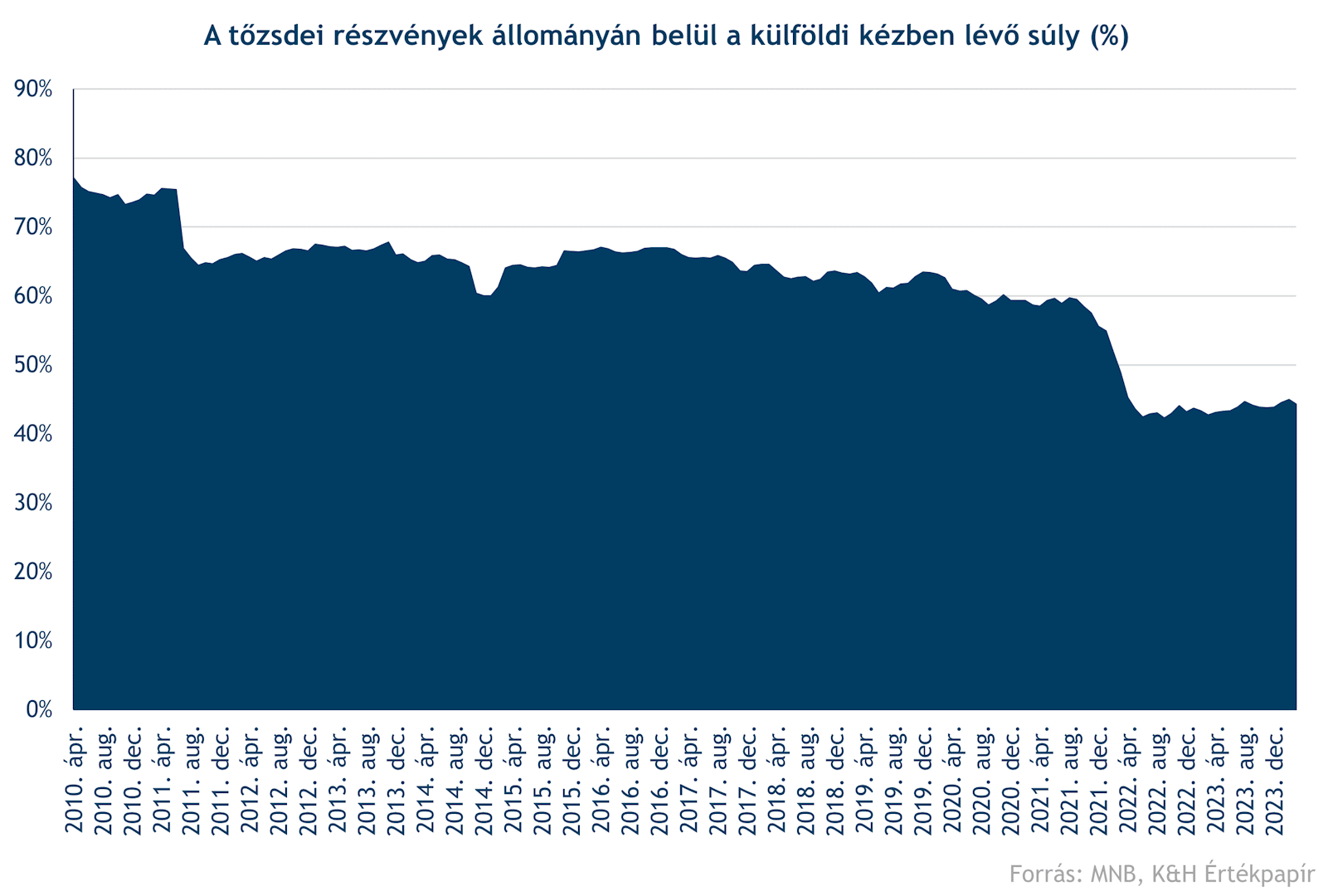

Ebből a népszerűségből sokat viszont nem láthattunk a magyar részvényeknél, legalábbis akkor, ha a nemzetközi befektetők vásárlásait nézzük. Nem egészen 15 éve ugyanis még jelentős arányt képviseltek a külföldi befektetők a hazai tőzsdei részvények állományából, 75 százalék körüli szintet lehetett látni 2010-ben. Mostanra ez az arány viszont már csak alig 40 százalékos, vagyis míg 15 éve 4 részvényből 3 volt külföldi kézen, mostanra ez az arány már csak 10-ből 4, ha a nemzetközi befektetőket nézzük.

Abban persze semmi rossz nincsen, ha a hazai befektetők súlya növekszik egy ország piacán, sőt, alapvetően még kívánatos cél is lehet. A külföldiek ugyanis lehet, hogy kevésbé tudnak hosszú távon elköteleződni egy-egy story mellett, míg a hazai szereplők kitartóbbak lehetnek. A magyar gazdaság viszont a nemzetközi gazdasági vérkeringésbe is ezer szállal kötődik, így a nemzetközi befektetők térképén alighanem mindig is jelen lesz. A valódi kérdés, hogy mennyire.

Az elmúlt időszakban látható volt fentebb, hogy jelentősen csökkent a külföldiek aránya, az állomány pedig durván 5000 milliárd forint közeléből csak 5500 milliárdra nőtt még 15 év alatt is. Ezzel párhuzamosan viszont két trendet kell még azonosítani:

- Az elmúlt 2 évben már ismét lassú növekvő pályán mozog a külföldiek aránya, és 42 százalékról 45 százalékra emelkedett. A fenti grafikonon ez persze nem olyan látványos, de attól még stabil trendnek tűnik, ami optimizmussal töltheti el a piacokat követő befektetőket.

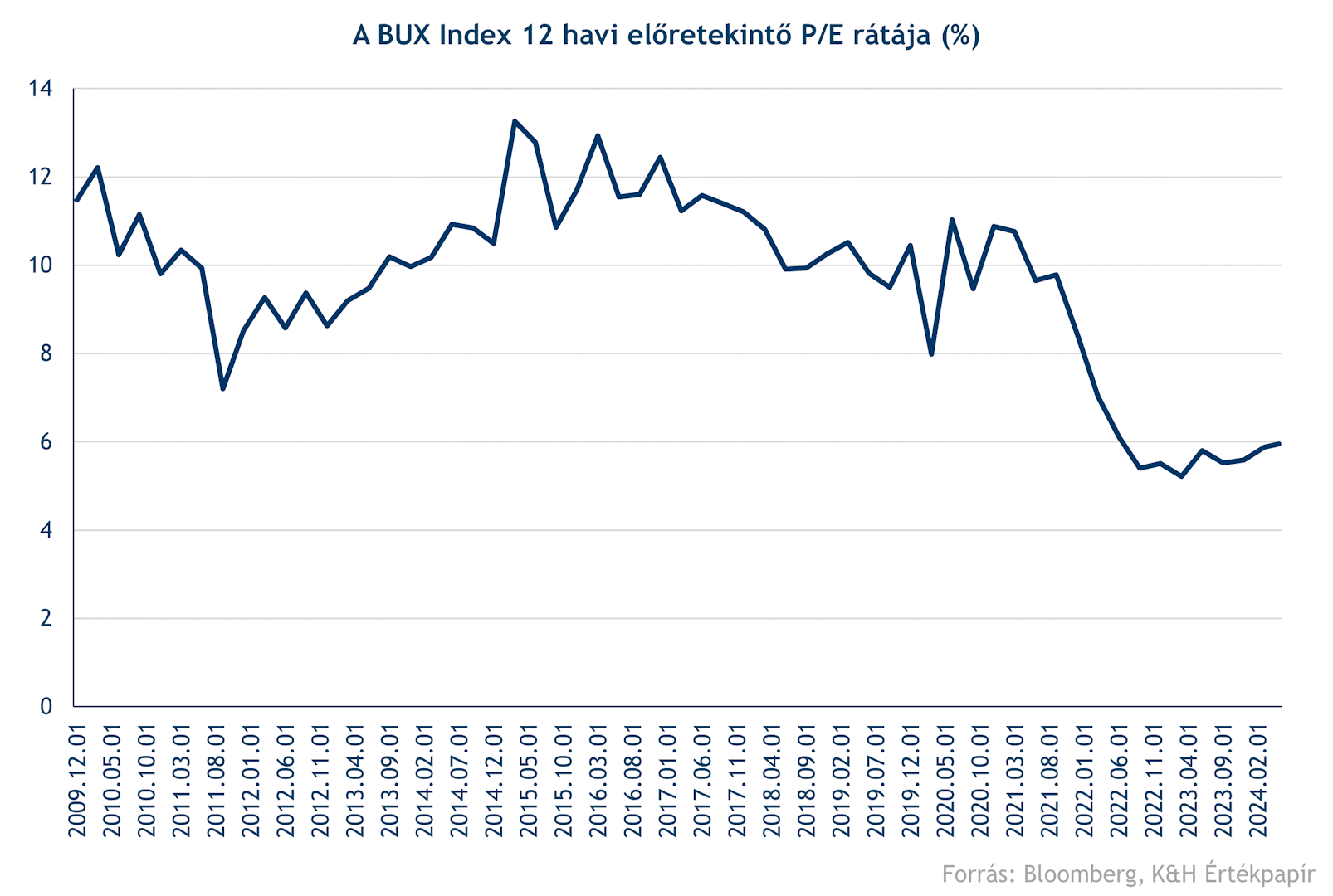

- A magyar részvények árazottsága pedig igen alacsonyra süllyedt az elmúlt két év során, mondhatjuk úgy is, hogy meglehetősen olcsóvá vált. A nemzetközi befektetők tehát nem csoda, hogy egyre inkább észreveszik a magyar részvényeket is.

Erre jó példa a 12 hónapos előretekintő P/E rátát nézni, itt közérthetően fogalmazva arról van szó, hogy 1 forintnyi profitért hányszoros pénzt kell fizetni. Jelen esetben még 6 forintot sem, míg 15 éve még majdnem 12-t kellett, vagyis a P/E (árfolyam/nyereség) ráta leegyszerűsítve 12-ről 6-ra csökkent. Hosszú távon egyébként általában igaz a párhuzam, hogyha egy tőzsdeindex árazása alacsony szintre süllyed, akkor az előretekintő hozamkilátások már emelkedhetnek.

Láthatóan tehát a magyar részvények értékeltsége (árazása) a felére csökkent, míg például a német részvényeknél ilyet nem láthattunk. 15 éve hasonló szorzón lehetett venni német és magyar részvényeket is, mostanra viszont már 50 százalékra nőtt a diszkont mértéke, ami alighanem felkeltette a külföldiek érdeklődését is.

Erre jó példa a BUX árfolyamának alakulása is, ami idén már több mint 16 százalékkal emelkedett, meghaladva például a benchmarknak tartott amerikai S&P 500 teljesítményét is. Az utóbbi időszakban tehát az alacsony árazás vonzóvá tehette a nemzetközi befektetési térképen a hazai részvénypiacot is, láthatóan pedig bőven van még tér felfelé az árazásban, a nemzetközi befektetők jelenlétében, és így alighanem a BUX index árfolyamában is.

jogi nyilatkozat

A fenti tájékoztatást a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze.

A K&H Értékpapír jelen tájékoztatás útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, marketingközleménynek, így az itt szereplő információkat Ön csak saját felelősségre használhatja fel.

A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A tájékoztatásban szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A tájékoztatásban szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.