Jól fogadták a befektetők a Netflix negyedéves gyorsjelentését, így pozitív nyitás jöhet ma. A számok ugyanakkor lehetnének jobbak is, a bevételek kapcsán is erőteljes a lassulás, a profitszámok pedig kimondottan gyengén alakulnak. Bár a reklámokat tartalmazó díjcsomag több előfizetőt vonz, 2023 kapcsán sok a kérdés ezzel kapcsolatban is, amit aligha segít az a tény, hogy mostantól nem lesz céges előrejelzés az előfizetői számra. Bár az árfolyam szépen talpra állt az elmúlt hónapokban, ezeken a szinteken már egyre több a kérdés és a kockázat a cég körül.

Igen érdekes jelentésen van túl a Netflix, mivel a főbb számok alapján elsőre nem is annyira lett erős a negyedik negyedév. A bevételek ugyan emelkedtek, de csak minimálisan, 2 százalékkal a bázishoz képest, valamint a 8 milliárdos határt továbbra sem sikerül megugrani. Emellett az eredményszámok jelentősen visszaestek, a részvényenkénti EPS eredmény csak 12 centes lett, utoljára pedig 2010-es évek közepéig kell visszamenni az időben hasonlóan gyenge teljesítményhez. De minek köszönheti akkor szárnyalását a részvény?

A tőzsdén szinte unalomig puffogtatott klisé, hogy a piacok nem a múltat, hanem a jövőt árazzák. A jelentések során így alapvetően hiába jönnek ki részletes tényszámok, azok jellemzően a múltat, nagyjából 1,5-3,5/4 hónappal korábbi állapotokat mutatnak. Ezzel szemben a részvénypiac előretekint, noha ettől még igen hasznos információkat jelentenek a negyedéves jelentések, ráadásul sokszor éves előrejelzés is érkezik. Ennyit a kis kitérőről az elemzés elején.

A Netflix bevételei tehát emelkedtek, de csak 2 százalékkal. Fontos persze kiemelni, hogy a bevételek kapcsán a csomagárazás, illetve az előfizetők száma is igen fontos, ezekben pedig számos érdekes hatás volt megfigyelhető:

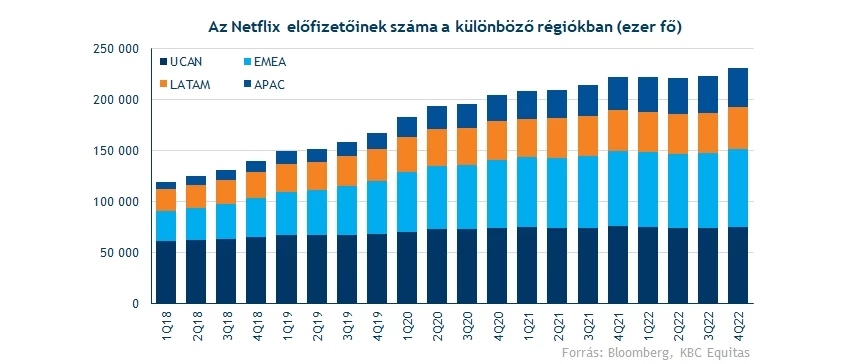

- Az előfizetők száma jelentősen nőtt, majdnem 7,7 milliós volt a bővülés egyetlen negyedév alatt. Utoljára még 2021 végén volt ekkora „roham”, az elemzők pedig csak 4,6 milliós növekedést vártak, vagyis a vártnál több előfizető jött össze.

- A reklámos új díjcsomag hatása tehát itt már látható, noha részletes adatok ezzel kapcsolatban nem érkeztek, azért sejthető a pozitív hatás.

- A növekedés kapcsán kritikus az előfizetői szám bővülése, korábban sokszor ez volt a jelentés gyenge pontja, a vártnál jobb szereplés ezen a soron tehát nem meglepő módon alapvetően determinálja a hangulatot.

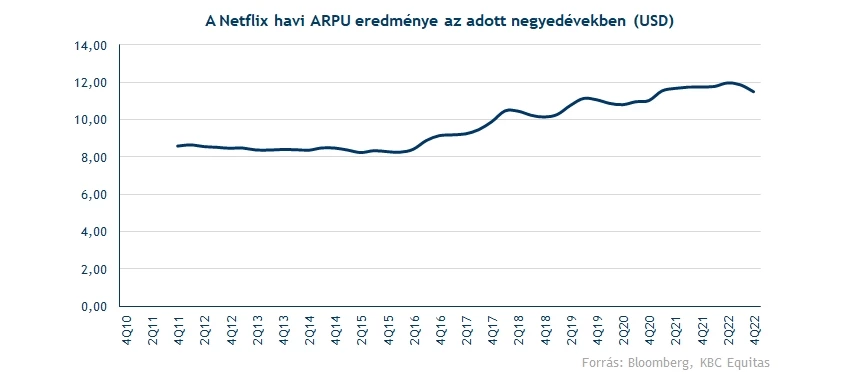

- Csakhogy a csomagok árazásának hatása az ARPU-t is befolyásolja, és nem látunk kedvező számokat. A Netflix ugyanis „csak” 11,48 dolláros havi ARPU eredményt ért el, vagyis egy előfizetőn ennyit tudott átlagosan keresni a cég, az olcsóbb csomagok felé tolódott tehát el a mix.

- Ez nemcsak a bázisban lévő 11,77 dollárt múlja alul, hanem a második negyedéves csúcsot is, utóbbitól ráadásul már 4 százalékkal marad el.

- Az előfizetőnkénti bevételek tehát érezhetően elindultak lefelé, ami ugyan lehet egy jó stratégia a magasabb előfizetői bázis eléréséig, de ha nem sikerül hatékonyan monetizálni őket, akkor ebből a bevételsoron végül mit sem lát majd a cég.

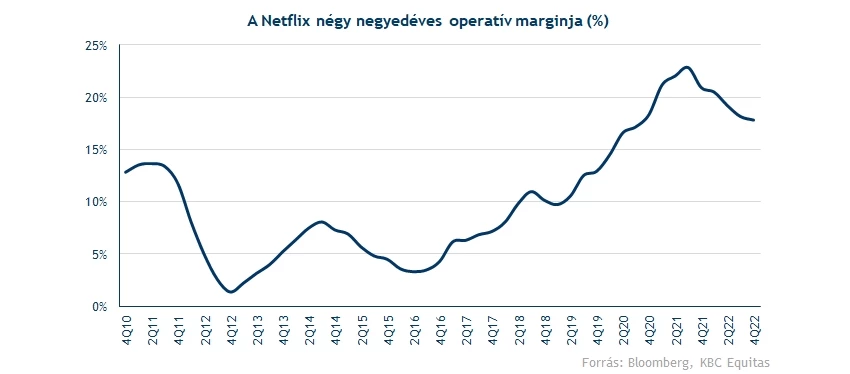

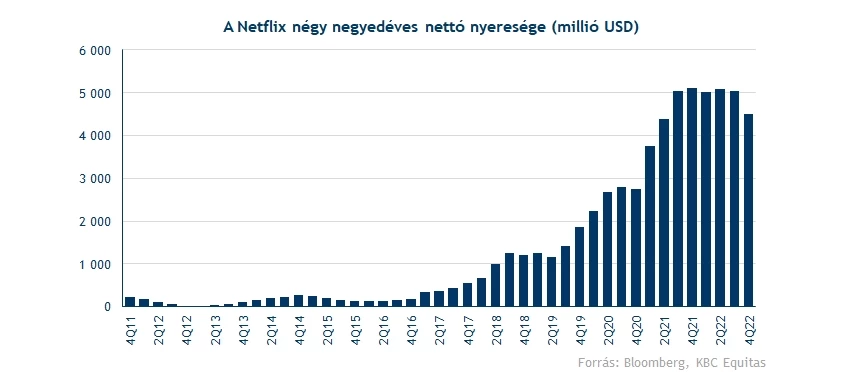

Nem meglepő tehát, hogy továbbra is 8 milliárd dollár alatt jár a Netflix bevétele, miközben a költségek továbbra is keményen emelkednek. Akár a közvetlen, akár a közvetett költségekről legyen szó, a Netfix továbbra is emelkedést lát ezeken a sorokon, az eredményszámok pedig ennek megfelelően nem tudnak javulni. A bruttó soron még csak 1, a működési eredmény kapcsán viszont több mint 12 százalékos a visszaesés, noha már durván egy-másfél éve ezt lehet látni, szóval annyira ez nem meglepő.

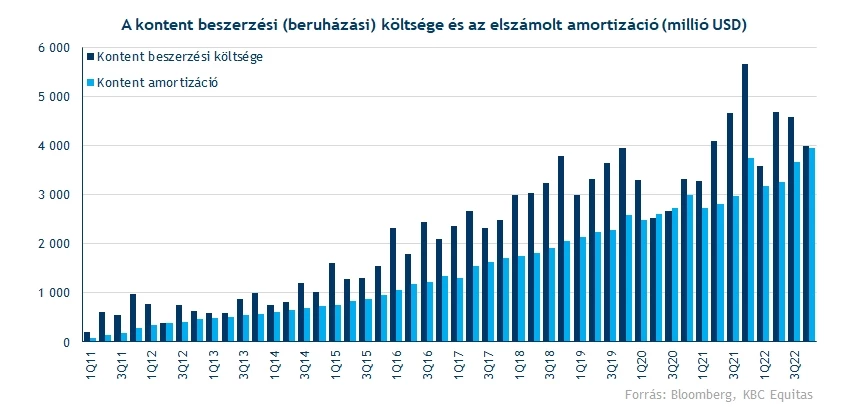

Hogy ne csak a negatívumokat emeljük ki azért el kell mondani, hogy a konszenzus erre bőven fel volt készülve, valamint a kontent amortizációs költségei is már igen magasan vannak, aminél sokkal feljebb talán nem kúsznak majd a jövőben. Az elszámolt amortizáció és a beszerzés költsége utoljára a járvány kapcsán ért ennyire össze, akkor vissza kellett venni a kiadásokból érthető okokból. Ezt követően alacsonyabb szinten bővült az elszámolt (számviteli) költség, vagyis nem kizárt, hogy a következő negyedévekben ez majd segítheti az eredményszámok stabilizációját.

Erre nagy szükség lenne, ráadásul a legutóbbi negyedévben nem segített az sem, hogy az eurós kötvények számviteli átértékelési hatása miatt jókora mínusz keletkezett a pénzügyi soron. A nettó eredmény így csak alig lett pluszos, miközben az EPS csak 12 centet mutatott. Hatalmas drámáról azért így sincsen szó, mivel a Netflix éves EPS eredménye így is elérte majdnem a 10 dollárt.

Mit tartogat a jövő?

A fentiek után azért nem árt figyelni a jövőt is, mivel javarészt ezeket árazhatják a befektetők. Az kétségkívül remek hír a cégnek, hogy az előfizetők száma jelentősen nőtt, de kérdéses, hogy a jövőben mennyire sokan akarnak majd a korábbi drágább csomagról a reklámos verzióra váltani, persze az anyagi szempontokat figyelembe véve. Egyelőre a cég szerint nincs ilyen jellegű trend, ugyanakkor ez 2023 egészében is kulcskérdés maradhat. Pláne egy gyengébb gazdasági növekedési, vagy esetleg recessziós környezetben, ahol idővel a háztartások is racionalizációra kényszerülhetnek.

Az viszont érdekes adalék a témához, és nem feltétlenül a legpozitívabb, hogy a jövőben a Netflix nem fog részletes előrejelzést közzétenni az előfizetői szám kapcsán. Ez persze az Apple esetében néhány éve nem jelentett komoly problémát, ugyanakkor azért a transzparenciát nem segíti, főleg egy ennyire aktívan figyelt metrika és növekedési driver kapcsán. A cél a cég szerint jövőben a bevételek növekedése – hát persze – ugyanakkor a befektetők felé azért nem lenne rossz egy ennyire árfolyam-érzékeny faktor minél nagyobb transzparenciája, főleg a korábbi piaci reakciók alapján.

Az első negyedéves előrejelzés egyébként nem annyira acélos. A bevételek éves szinten 4 százalékkal javulhatnak, elérve a 8 milliárdos számot, ugyanakkor a marzsoktól romlást vár a vezetés, az EPS eredmény pedig 2,82 dollárra csökkenhet a bázisban lévő 3,53 dollár után. Ezek véleményünk szerint azért nem a legjobb hírek, noha sok más faktor is van még, ami befolyásolhatja majd a tényleges számokat.

Meg kell említeni azt is, hogy Reed Hastings vezérigazgató távozik pozíciójából, és mostantól csak az elnöki feladatokat látja el. Ez a techcégeknél, illetve a nagyobb amerikai vállalatoknál azért nem szokatlan vagy épp furcsa, Hastings pedig összességében azért remekül vezette ezt a céget, az elmúlt évek piaci turbulenciája ellenére is. A Netflix egy DVD kölcsönzőből globális jelenséggé vált, ez pedig hatalmas eredménynek mondható. Kérdés persze, hogy az utódlás mennyiben lesz sikeres, de egyelőre ezt még korai lenne a piacnak áraznia.

Nagy utat tett meg a papír

2022 januárja volt az első kellemetlen jelentés a cégtől, noha előtte is túl volt már egy több mint 25 százalékos korrekción a papír. Látni kell, hogy akkor 400 dollár közelébe esett vissza a részvény, most pedig várhatóan 340 dollár körül nyithat. Az elmúlt egy évben tehát a Netflix nem tudott visszakapaszkodni az egy évvel korábbi szintekre, ugyanakkor csak durván 15 százalékkal marad el attól.

A Netflix mélyrepülését sokan összekötik a tech-részvények és a növekedési papírok alkonyával, ami a Fed monetáris politikájával, valamint a globális változásokkal magyarázható. Fontos viszont látni, hogy míg a Netflix 15, addig a Nasdaq 100 23 százalékot esett 2022 január 21-e óta, vagyis alapvetően még felül is teljesített a papír, ami bármennyire is meglepőnek tűnhet, alapvetően tényleg igaz. A Netflix persze az S&P 500-hoz képest pár százalékkal elmaradt, de drámai alulteljesítésről ezen az egy éves periódusban egyáltalán nincs szó.

Nyilván ez azzal is magyarázható, hogy az áprilisi negatív jelentés, valamint a nyár eleji depresszió után már optimistábbá vált a piac a Netflix kapcsán is. Egyébként ebből is látható, hogy a mostani gyengébb időszakot javarészt fél éve beárazta a piac, azóta pedig már a javulást árazzák. Az új díjcsomagok segíthetnek ebben, ugyanakkor idővel muszáj lesz a marzsoknak is javulást mutatni, különben csak a növekedés mesterséges, de elégtelen nyereségtartalmú felpörgetése lesz a Netflix mutatványa, ami bár remek filmes bűvészmutatvány lenne, a tőzsdén előbb-utóbb kevés lesz. Véleményünk szerint a normalizáció után így most ez a szakasz következhet, ennél pedig többre lesz szükség.

Meddig mehet a papír?

Látható, hogy a piac alapvetően nem fogadta rosszul a számokat, és néhány százalékos plusz jöhet nyitáskor. Ezzel maradhat az emelkedő trendcsatornában a részvény, ami még a júliusi első pozitív fogadtatású gyorsjelentés során kezdődött. Ennek felső szára egyelőre 350 dollár körül van, viszont markánsabb ellenállást is van még a részvény előtt.

2021 tavaszán a 340 dolláros szintek jelentettek erős támaszt, majd innen jött a letörés. Most is hasonló a kép, az emelkedés már párszor elakadt ezen a szinten, ráadásul a mostani nyitás is nagyjából itt törtéhet meg. A következő napokban tehát figyelni kell a papírt, alapvetően ha sikerülne lendületet venni 340-ről akkor lehet igazán fontos a csatorna felső szára. Távlati cél még a 390-es szint lehet, de ehhez már nagyon jó piaci hangulatra, és előfizetői hírekre lenne szükség, amit most még korai lenne megelőlegezni.

Mindent egybe véve viszont szépen épül vissza a Netflix árfolyama, amit a fundamentumok vártnál kisebb mértékű romlása, és a cég reakciói is építenek. Alighanem a marzsok javulására egyre nagyobb szükség lenne az idei év második felében, ellenkező esetben ugyanis nehéz lesz indokolni a bőven 30 feletti P/E rátát ilyen növekedéssel, és csökkenő nyereségességgel. A sztori innen tehát egyre érdekesebbnek tűnik, a normalizáció megvalósult, az érdemi túlteljesítés viszont kétséges lehet.

A Netflix napi grafikonja (2023.01.20. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.