Régóta várhattak a Meta befektetői valami kedvező hírre, szerencsére a tegnapi gyorsjelentés kellemes meglepetéseket tartogatott, ennek hatására ma hatalmas ugrással indíthatja a kereskedést a részvény. Javulást ért el az előző negyedéves eredményekhez képest a cég a fő sorokon, valamint a korábbi előrejelzéseknél már kedvezőbb jövőképet jósol a vezetőség idénre. Emellett jelentősebb részvény-visszavásárlási programot jelentett be a vállalat, amely további löketet adhat akár a részvény árfolyamának.

A tegnap esti jelentés már több örömet okozott a befektetők számára, mint az ezt megelőző események. Több fontosabb soron is felülmúlta a várakozásokat a Meta, emellett a Snap gyenge jelentését követően az erős eredmények mindenképp örömteli hírt jelentettek, azonban azért érdemes megjegyezni, hogy nem volt túl magasra téve a léc a Facebook anyavállalata kapcsán, de némi fellélegzést hozhat a befektetők számára a jelentés.

Továbbra is komoly kihívásokkal néz szembe a Meta, a költségek csökkentése továbbra is fókuszban maradhat, ennek kapcsán is hajtott végre nagyobb mértékű elbocsátást a vállalat még novemberben. Mark Zuckerberg továbbra is hisz a Facebook sikerében, növekvő közösséget prognosztizál, emellett az idei esztendőt a sikeresség évének titulálta. A befektetők minden bizonnyal elégedettek lennének, ha idén valóban a jobbnál jobb eredményektől lenne hangos a sajtó, azonban egyelőre hosszú út áll még a társaság előtt, így inkább kisebb mértékű javulásokra van valós esély.

Javulnak a számok

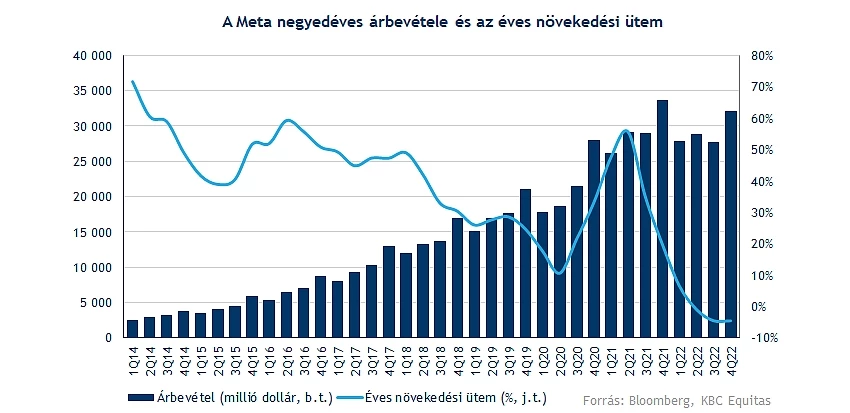

Ugyan az elemzői konszenzus által megszabott 32 milliárd dollár alatti bevételt sikerült megugrania a cégnek, így végül nem sokkal ugyan, de 32 milliárd feletti árbevétellel zárhatta a negyedévet. Éves szinten azért így is 4 százalékos visszaesés mutatkozik, habár az is igaz, hogy sokat romlott a gazdasági környezet, emellett a hirdetések piaca is gyengélkedést produkált már az elmúlt időben.

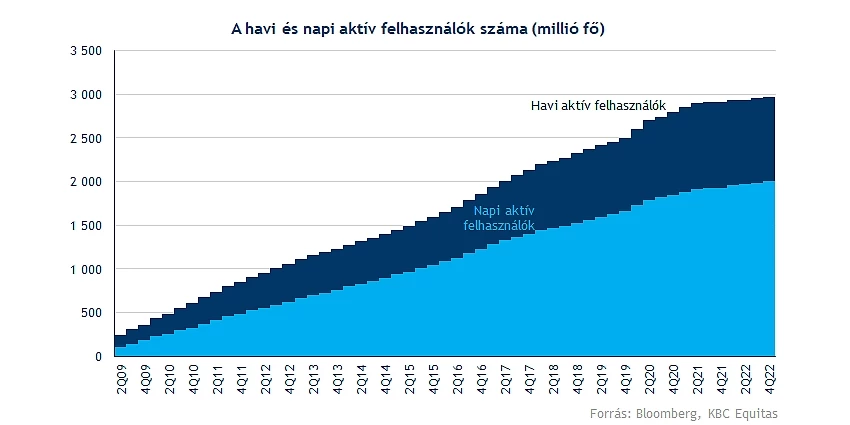

Azért továbbra is töretlen népszerűségnek örvendenek a Meta platformjai, ugyan hatalmas mértékű növekedés már nem mutatkozik a felhasználói számokat tekintve, bár már igencsak magas felhasználó bázis áll így is a Meta rendelkezésére. A napi szinten aktív felhasználók száma elérte a 2 milliárd főt, ez új mérföldkőnek számít a vállalat életében, de a havonta aktívak száma is közelíti a 3 milliárdot. A növekedési ütem így is 3,7, illetve 1,8 százalékos a napi, valamint havonta aktívak számát tekintve.

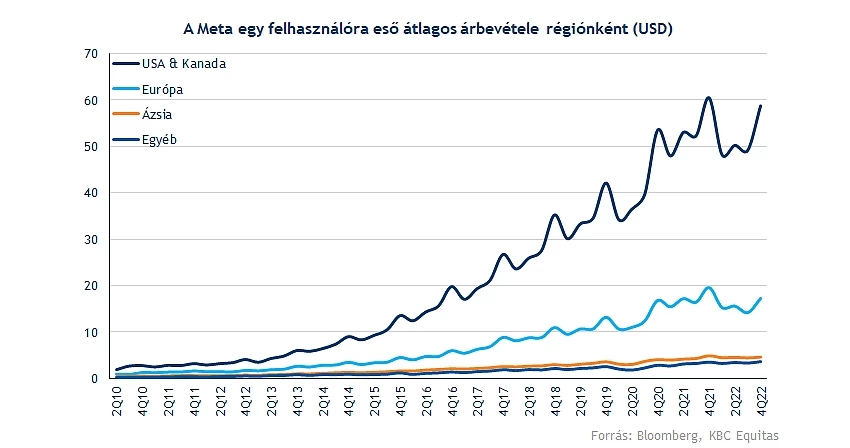

Javult a monetizáció is a Metánál, hiszen az egy felhasználóra jutó bevétel mértéke ismét 10 dollár fölé emelkedett, egészen pontosan 10,55 dolláros eredmény látszódik. A siralmasabbnak nevezhető előző 9,21 dolláros negyedévhez képest ez igencsak nagy ugrásnak mondható, látni kell, hogy elsősorban az USA-ban, illetve Kanadában figyelhető meg érdemi növekedés. A négy negyedéves görgetett adat is tovább csökkent, habár, ha tartani tudja a javuló tendenciát a társaság, akkor újból emelkedésnek indulhatnak a bevételek.

Jelentős negatív hatásokkal járt a dollár erősödése is, hiszen konstans árfolyam mellett kalkulálva 2 százalékos bevételnövekedést ért volna el a cég a negyedév során, míg, ha az egész évet tekintjük, úgy 4 százalékos javulás mutatkozhatott volna. Az utóbbi időben éles fordulat játszódott le a devizapiacokon, hiszen a lassuló jegybanki szigor következtében erős dollárgyengülés vette kezdetét, amelynek hatásai később még pozitív hozadékkal rendelkezhetnek az amerikai nagyvállalatok számára is.

A működési modellből fakadóan igencsak érzékeny a hirdetési piacon beálló változásokra a Meta. Egy-egy vállalat számára kézenfekvő költségcsökkentési módszernek tűnik a marketing költségek visszaszorítása, vagyis a reklámokra, hirdetésekre szánt összegek mérséklése. A negyedév során ugyan az impressziók mértéke 22 százalékkal nőtt éves alapon a Metánál, így a volumen oldaláról nem látni nagy problémákat, azonban ezzel együtt az átlagos hirdetési árak 22 százalékkal csappantak meg. A teljes 2022-es esztendőt tekintve 16 százalékos árcsökkenés figyelhető meg. Ezek az adatok jól mutatják, hogy igencsak nehéz gazdasági környezetben kell tevénykednie a cégnek, így a vártnál nagyobb gazdasági visszaesések akár további problémákat is okozhatnának a jövőben.

A profiton van még mit javítani

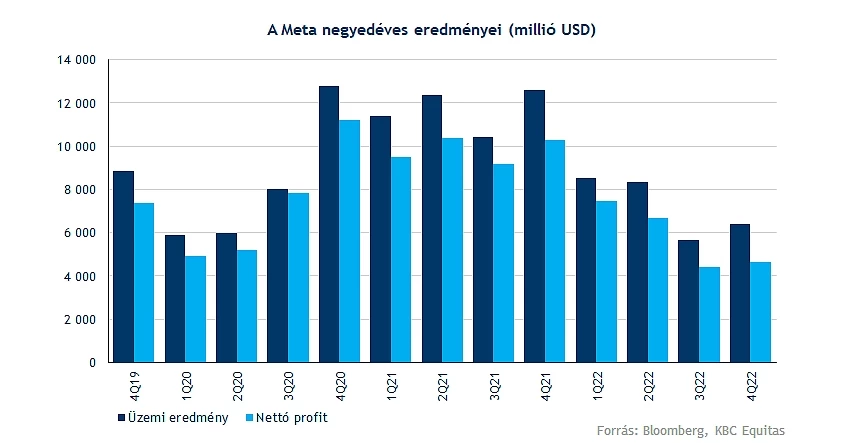

A növekvő költségterhek nem segítenek a társaságnak, illetve a metaverzum kiépítése sem nevezhető olcsó mulatságnak, ennek fényében a negyedik negyedévben 25 milliárd dollár fölé rúgtak a költségek, amely egy igencsak impresszív, 22 százalékos növekedést jelentett. Év végén 86 ezernél is több munkavállalóval rendelkezett a Meta, azonban a novemberben bejelentett 11 ezer fős leépítés ezt némiképp csökkenteni fogja a közeljövőben.

A profit tekintetében közel sem túl rózsás a helyzet, hiszen a tavalyi évhez képest kevesebb mint a felére esett vissza a vállalat nettó nyeresége. Ez 4,6 milliárd dolláros profitot jelent, emellett részvényenként 1,76 dolláros eredmény figyelhető meg. Ugyan a várakozások ennél magasabb profitról szóltak, de nem szabad figyelmen kívül hagyni, hogy a negyedév során jelentősebb átstrukturálást hajtott végre a cég, annak érdekében, hogy a növelje a hatékonyságot a jövőben.

A három hónap során így 4 milliárd dollár feletti egyszeri költséget tettek ki ezek a folyamatok, enélkül az operatív marzs 13 százalékponttal lehetett volna magasabb, míg a tisztított EPS-soron is 1,24 dolláros kiesést hozott ez. Így ezek nélkül meggyőző eredményt tudott volna már felmutatni a társaság.

Végre jó úton halad a Meta?

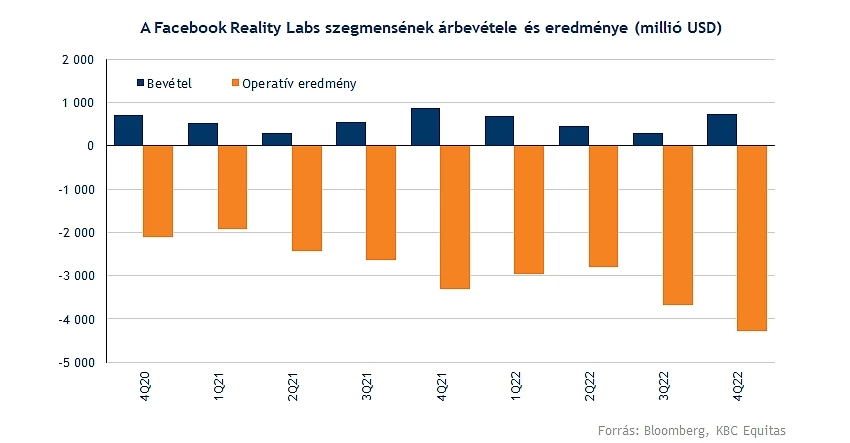

Továbbra is megkérdőjelezhető Mark Zuckerberg metaverzummal kapcsolatos víziója, hiszen egyelőre inkább romboló, mintsem építő hatást mutat a vállalat eredményei kapcsán. Az egyre növekvő költségigény hatására a negyedik negyedévben már 4 milliárd feletti veszteség származott ebből a szegmensből, ezzel már 2,6 milliárd dolláros veszteséget produkált kicsit több mint két év alatt a Meta.

Egyelőre nem várható fordulat a közeljövőben, hiszen a cég prognózisa szerint is tovább nőhet a veszteség a következő negyedévek során is. Így a jelenlegi környezetben egyre fogyhat a befektetők türelme, hiszen egyelőre nem mutatkozik nagy növekedési potenciál a projekttel kapcsolatban, ráadásul az eredmények sem igazán tudnak javulni, így ez eddig inkább részvényesi értékromboláshoz vezetett értékteremtés helyett. Zuckerberg azonban továbbra is elnyűhetetlen a projekt kapcsán, kérdéses azonban, hogy a részvényesek mennyit hajlandóak áldozni a metaverzum sikere érdekében.

A következő időben is nagy hangsúlyt képezhet a költségek csökkentésére fókuszáló stratégia, így az idei évre 89-95 milliárd dolláros költségkeretet határozott meg a társaság, amely javulást mutat a korábbi 94-100 milliárdos előrejelzéshez képest. Azért azt látni kell, hogy így is tovább emelkedhet a cég költségterhe éves alapon, habár ezt a bevételek stabilizálásával kompenzálhatja a vállalat.

A Meta továbbra sem tervez osztalékfizetésekkel a közeljövőben, hiszen a cég politikája inkább a részvény-visszavásárlásokra fókuszál, amely ugyanúgy pozitív eredményekkel jár a befektetők számára. A tavalyi év során közel 28 milliárdot költött visszavásárlásra, míg most egy újabb 40 milliárd dollár értékű programot jelentett be a vezetőség.

Ugrásra készen az árfolyam

A piaci hangulat is támogató, emellett a gyorsjelentés is kellemes meglepetéseket hozott, így 18-20 százalékos emelkedéssel indíthatja a mai kereskedést a részvény. Az utóbbi időben inkább az ellenkező irányba produkált ilyen mértékű mozgásokat a papír, az első igazi sokk 1 éve játszódott le, amikor is a negyedéves jelentést követően 26 százalékos mínuszt hozott össze az árfolyam.

A november elején már 7 éves mélyponton találta magát a részvény, így innen tudott fordulni az árfolyam, és elindulni felfelé, ezzel fontosabb szinteket áttörve. A csökkenő trendvonalon is át tudott lépni a részvény, valamint ma a 200 napos mozgóátlag felett nyithat majd. Ellenállást a 184 dollár körüli, majd a 246 dolláros szint képezhet, azonban ezek eléréséhez már jelentős javulást kellene produkálnia az árfolyamnak.

A Meta napi grafikonja (2023. 02. 02. nyitás előtt)

Az elmúlt időben az előretekintő P/E ráta is növekedett valamelyest, ez egyrészt köszönhető az árfolyam emelkedésének, valamint az EPS-várakozások visszavágásának is. Bár historikusan ezek a szintek továbbra is igencsak alacsony értékeltségről árulkodnak. Az elemzők is mintha kezdenének optimistábbá válni a részvény kapcsán, ma több céláremelés is érkezett, így a konszenzus 192 dolláros célszint elérését jelölte meg, amely 25 százalékos emelkedést jelentene.

Összességében látható a javulás, illetve az ehhez kapcsolódó erőfeszítések, amit pozitívan értékelhetnek a befektetők, bár igaz, hogy az elmúlt időben így is hatalmas visszaeséseket voltak kénytelenek elszenvedni. Tehát van még honnan emelkednie az árfolyamnak, a javuló devizahatások és a gazdasági környezet akár támogatást nyújthat hosszabb távon is, de a metaverzummal kapcsolatos tervek egyelőre nem tűnnek kifizetődőnek. Így talán elmondható, hogy kezd vissza találni a helyes útra a Meta, talán a mélyponton is túl lehet az árfolyam, de azért még mindig vannak kockázatok a cég körül.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.