A tavalyi év utolsó negyedévét nézve erőteljes emelkedésen van túl a Vonovia, az ingatlanfejlesztők részvényei általánosan a kamatcsökkentési várakozások növekedésével jó teljesítményt tudtak nyújtani. A technikai kép alapján a Vonovia részvénye jelenleg a tavalyi év eleji csúcsokat próbálja áttörni, bár elsőre lefordulás történt erről az ellenállásról, de még tart a meredek emelkedő trend. Az esetleges kamatcsökkentések pedig az idei évben a fundamentumok javulásához is hozzájárulhatnak, miközben a részvény még mindig mélyen az egy részvényre jutó nettó eszközérték alatt forog.

A weboldalon megjelenő tartalmakra az alábbi módon is feliratkozhat a WebTraderen keresztül:

Fiókom->Szolgáltatások->E-mail feliratkozások

Bővebb információ ezen a linken keresztül érhető el.

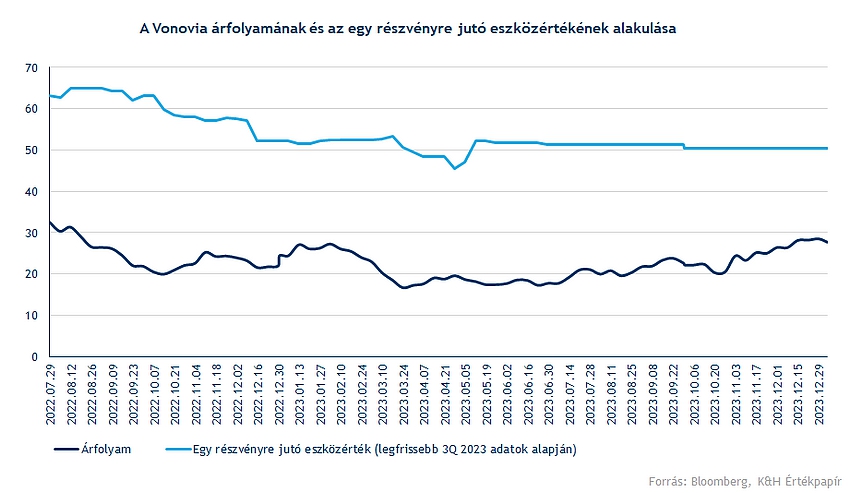

Az ingatlanszektor meglehetősen alulteljesítő volt az elmúlt években, ahogyan ez például a Vonovia lakóingatlanfejlesztő árfolyamán is látható. A magas kamatok és a beruházások visszaesése kedvezőtlenül hatottak a vállalatra, ugyanakkor az is látható, hogy az elmúlt évben a bérleti díjak, ha enyhén is, de tovább emelkedtek, összességében stabilan teljesített a Vonovia, viszont az új beruházások elmaradása miatt a növekedés elmaradt. A bevételek tekintetében így enyhe visszaesés látható, a szegmenseken belül a bérleti díjbevételek emelkedni tudtak, viszont a fejlesztésekből származó bevétel visszaesett.

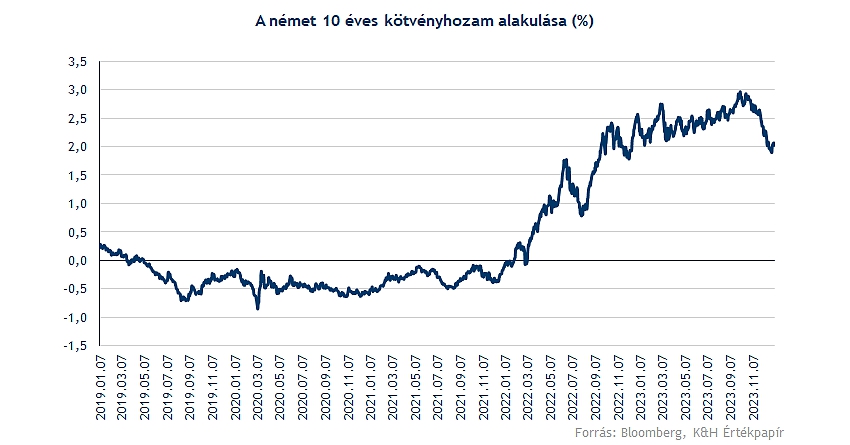

Az idei évre azonban már a piac kamatcsökkentéseket vár, elsőként a Fed részéről, de az EKB részéről is. A hosszú oldali hozamok pedig már elkezdtek csökkenni, a német 10 éves kötvényhozam is a 3 százalékos szintről már a 2 százalékos szint közelébe süllyedt vissza.

Látható, hogy a kamatcsökkentési várakozások erősödésével az ingatlanfejlesztők részvényei is emelkedésbe kezdtek. Az olcsóbb finanszírozás, valamint a beruházások nagyobb mértéke pozitív hatással lenne a fundamentumokra, amely így a részvényárfolyamokban is tükröződhetne. Korábban az alacsonyabb hozamkörnyezetben a Vonovia részvényre is kevéssel az egy részvényre jutó nettó eszközérték alatt mozgott.

Az ingatlanfejlesztők esetében érdemes megnézni az egy részvényre jutó nettó eszközérték alakulását is. Jelenleg az ingatlanfejlesztő árfolyama mélyen az egy részvényre jutó nettó eszközérték alatt van, amely 50 euró környékén volt részvényenként a harmadik negyedév adatai alapján. Az emelkedő hozamkörnyezet az egy részvényre jutó eszközértékre is negatív hatást gyakorolt, azonban a részvényárfolyam még ennél is nagyobb mértékben esett vissza. A Vonovia részvényére az átlagos célár a Bloomberg konszenzusa alapján 30 euró felett van, amely közel 9 százalékkal magasabb a jelenlegi árfolyamnál.

A technikai kép alapján egy erőteljes emelkedő trend látható, amely tavaly októberben kezdődött. Azóta szinte töretlen az emelkedés, a 20 eurós szintek környékéről a 28 eurós szintekig emelkedett az árfolyam. A tavalyi évben a Fed legutolsó kamatdöntő ülése után egy nagyobb réssel emelkedett az árfolyam a kamatcsökkentési várakozások emelkedése miatt. Ezt a rést rövidtávon elkezdte betölteni a részvény, illetve rövidtávon az év eleji magasabb piaci volatilitás sem tett jót az árfolyamnak.

Egyelőre azonban az emelkedő trend még tart, felfele a következő ellenállászónát a 28-29 eurós szintek jelentik. Lefele az 50 napos mozgóátlag, valamint a 25 eurós szint jelenthet további támaszt.

A Vonovia napi grafikonja (2024.01.04. 11:30)

Amennyiben sikerülne áttörni a 28 eurós szintet, felfele megnyílhatna a tér a 32-33 eurós szintek elérésére. Egy korábbi 2022-es lokális csúcs ezeken a szinteken jelenthet egy következő ellenállást. A korábbi években látott 50 euró környéki szintek eléréséhez azonban várhatóan egy erőteljes hozamcsökkenés is szükséges lenne, hiszen ezeken a szinteken a nulla közeli hozamkörnyezetben tartózkodott a részvény, miközben jelenleg az egy részvényre jutó nettó eszközérték alakulásában is enyhe csökkenés fedezhető fel.

A Vonovia heti grafikonja (2024. 01. 04. 11:30)

Az idei évben a kamatcsökkentések elindulása így kedvezhet a részvényárfolyamnak, viszont amennyiben a kamatcsökkentések időben későbbre tolódnának, illetve újabb felfele mutató inflációs kockázatok jelennek meg, akkor ez egy továbbra is nehezített környezetet teremtene a Vonovia számára is. A stabil bérlői piac mellett ez az új beruházások és esetleges akvizíciók elmaradását jelentené, amely a növekedési kilátásokat rontaná.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.