Előzetesen inkább negatívnak lehetett mondani a kiskereskedelmi láncok gyorsjelentéseire vonatkozó várakozásokat, erre a második negyedéves jelentésében a Walmartnak és a Home Depot-nak sikerült rácáfolnia. A magas inflációs környezet hatásai viszont érződnek az eredményeken, a bevételek növekedése mellett a költségoldali nyomás egyre nagyobb, és várhatóan ez visszaesést fog eredményezni az EPS-ben, a kilátások viszont talán a korábbiakhoz képest kevésbé pesszimisták, amelyet a Walmartnál pozitívan értékelhetnek a befektetők.

Felülmúlta negyedéves gyorsjelentésében az elemzői várakozásokat a Walmart, igaz a kiskereskedelmi lánc júliusban csökkentett az előrejelzésein, így az elemzői várakozások is alacsonyabb szinteken voltak a korábbi időszakokhoz képest. Mindezt a negyedéves gyorsjelentésben sikerült teljesíteni, és a módosított kilátásokon is enyhén javított a Walmart.

Mindez a részvényárfolyamra is pozitívan hathat, bár a korábbi időszakokhoz képest azért mégiscsak borúsabb kilátások nem biztos, hogy újra a mindenkori csúcsig repítik a részvényt. A kiskereskedelmi láncok stabil eredményei viszont segíthetnek a pozitív piaci szentiment fenntartásában is.

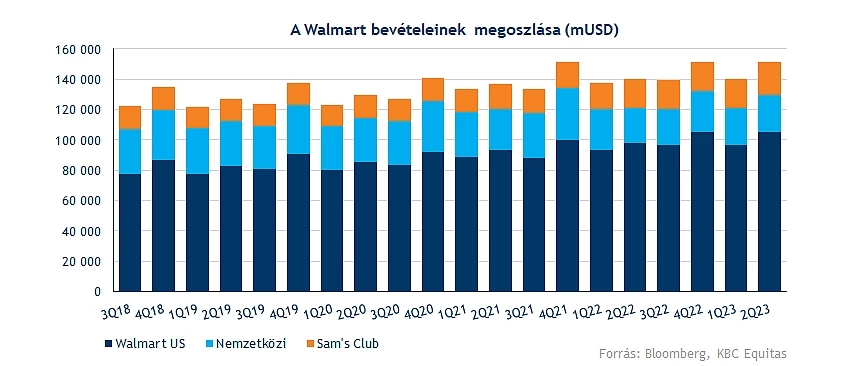

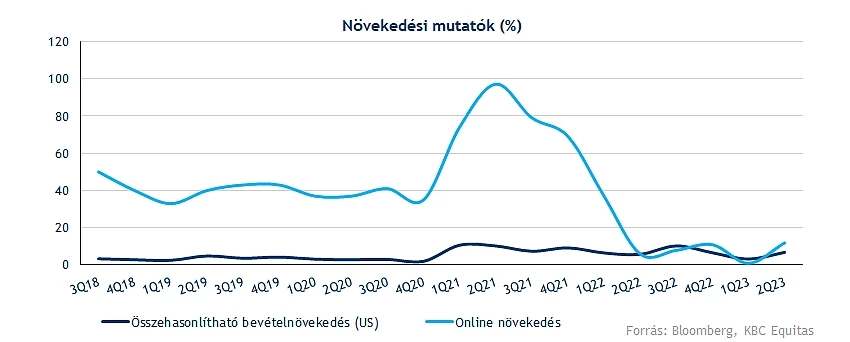

A negyedéves bevétel a Walmartnál 8,4 százalékkal emelkedett (konstans devizaárakat feltételezve 9,1 százalékkal), a legalább egy éve nyitva levő üzleteket figyelembe pedig a bevételek 6,5 százalékkal emelkedtek. Az emelkedő bevételek a magas inflációs környezetnek köszönhetők elsősorban, kevésbé az eladott volumen növekedésének. (A Walmart idei éve a 2023-as üzleti év, emiatt a grafikonon a mostani negyedév a 2023-as második negyedévet jelöli.)

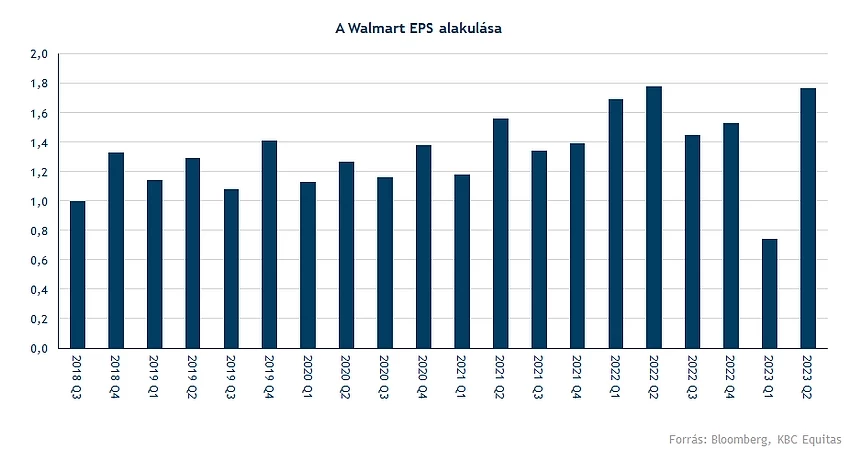

A Walmart esetében pedig látványos a bérinflációs nyomás is, amely miatt korábban az előrejelzését is vissza kellett vágnia a cégnek. A működési költségek, és ezen belül is a munkaerő költségek emelkedése mellett pedig csökkenő keresletet lát a Walmart a magasabb marzsú termékek iránt (pl. elektronikai cikkek, ruházat). A negyedév során a működési költségek növekedése miatt a működési eredmény 6,8 százalékkal csökkent, tehát jelentősen érezhető a profitabilitás romlása az egyébként tovább emelkedő bevételek mellett is.

A bevételek növekedésében segített a nyári időszakban mérséklődő üzemanyagár is az Egyesült Államokban. Habár az infláció még mindig magas szinten van az Egyesült Államokban, júliusban még mindig 8,5 százalék volt, ugyanakkor ez az adat havi alapon stagnálást mutatott. Az üzemanyagárakban pedig például 17 százalékos volt a csökkenés az Egyesült Államokban.

A Walmart globális teljesítményét nézve, az Egyesült Államokban 6,5 százalékkal növekedtek a bevételek, míg a nemzetközi szegmensben 5,7 százalékos volt a növekedés, még úgy is, hogy az erős dollár jelentős negatívum volt. Kanadában, Mexikóban és Kínában viszont erősek voltak az eladások. A Sam’s Club bevételei pedig 9,5 százalékkal emelkedtek a tavalyi évhez képest.

A kilátások megerősítésre kerültek, sőt enyhe pozitív módosításra is sor került, ugyanakkor a 2022-as EPS-ben így sem vár növekedést a menedzsment, sőt 9 és 11 százalékkal csökkenhet az EPS az előrejelzés alapján. A bevételek a harmadik negyedévben, illetve a teljes évet nézve is 5 százalék körüli ütemben bővülhetnek, és a működési eredményben hasonlóan az év első feléhez csökkenés következhet be.

A magasabb infláció fogyasztásra gyakorolt negatív hatására a Walmart is figyelmeztetett, tehát az egyébként jónak mondható negyedéves számok mellett a kockázatokat is érdemes mérlegelni. Ugyanakkor a részvényárfolyamban a mélypontokon talán egy negatívabb szcenárió is kezdhetett árazódni, viszont az látható, hogy az inflációs nyomás költségoldalon is jelentősen megjelenik a kiskereskedelmi láncoknál, így a profitkilátások romlottak az elmúlt időszakban.

Erősödhetnek a részvények

Nagy volatilitással mozgott az árfolyam az elmúlt időszakban, májusban a gyorsjelentés után az árfolyam nagyot zuhant, egészen a 116 dolláros szintekig, majd a részvénynek az sem segített, hogy a vállalat júliusban csökkentette az idei évre vonatkozó előrejelzését. Több rés is kialakult a grafikonon, amelyek közül a júliusit már sikerült visszatöltenie az árfolyamnak, a májusi esés után hagyott rést viszont még nem. A mostani gyorsjelentésre adott kedvező reakció azonban megadhatja a lendületet a részvénynek, és ismét a 200 napos mozgóátlag szintjeit célozhatja meg a részvény.

A korábbi rés teteje 146 dollár körül található, amely további ellenállás lehet, míg lefele a 132 dolláros szint jelenthet támaszt, valamint az 50 napos mozgóátlag. Fontos lesz, hogy az árfolyam ki tud-e törni a 117 és 137 dolláros szintek közötti zónából, amelyben az elmúlt hónapokban mozgott.

A Walmart napi grafikonja (2022. 08. 16. nyitás előtt)

A Walmart mellett a Home Depot is közzétette a negyedéves számait, amelyben szinten a várakozáson felüli eredményekről számolt be. A másik nagy kiskereskedelmi lánc bevételei a negyedév során emelkedtek, és a profit is magasabb szinten volt az előző évhez képest, viszont a negyedév során a vásárlók tranzakcióinak a száma csökkenést mutatott. Kisebb negatívumként ezt értékelhetik a befektetők, míg ebben az esetben a bevételnövekedés mögött legnagyobb részt az árak emelkedése áll.

A Home Depot a Walmarthoz képest mérsékeltebb elmozdulást mutat a nyitás előtt kereskedésben, és inkább a negatív tartományban található az árfolyam. Mindezt annak ellenére, hogy a vállalat kitartott a korábbi előrejelzése mellett, mely szerint az idei évben 3 százalékkal fognak növekedni a bevételek. A második negyedévben a bevételek egységnyi üzletterületre vetítve 5,7 százalékkal növekedtek a tavalyi évhez képest, míg a nettó profit 7,6 százalékkal emelkedett a tavalyi második negyedévhez képest.

A Home Depot napi grafikonja (2022. 08. 16. nyitás előtt)

Gyengének tehát nem lehet nevezni eddig a nagyobb amerikai kiskereskedelmi láncok negyedéves gyorsjelentéseit. Viszont látható, hogy az árak emelésének ellenére sem tudják tartani a korábbi profitabilitási szinteket a cégek. Nagy visszaesés a keresletben ugyan nem látszik, így a bevételek növekedése megmaradhat, azonban a rekordprofitot a kilátások alapján aligha a mostani időszakban kell várni a cégektől, és ezek azért a részvényárfolyamban is megmutatkozhatnak.

Az elemzői célárak is hasonló képet tükröznek a két részvénynél. Az év elejéhez képest csökkent a konszenzus, viszont a Home Depot részvényére 345 dollár az átlagos célára, amely közel 10 százalékkal magasabb a jelenlegi szinteknél, a Walmartra vonatkozó célárak átlaga pedig 143 dollár, amely szintén 8 százalékkal magasabb a jelenlegi szinteknél.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.