Érdekes szintekre emelkedett az elmúlt napokban a Wizz Air részvénye, így már az idei csúcsok áttörésén dolgozhatna az árfolyam a közeljövőben. A technikai képet erősíti, hogy az 50 hetes mozgóátlagot is sikeresen átvitte már az árfolyam, emellett a napi grafikonon az aranykereszt is megjelent, megerősítve a hónapok óta tartó emelkedő trendet. A cég kilátásai alapvetően pozitívak, a 2024-es üzleti évben már visszatért a profitabilitás útjára a cég, de az előttünk álló évben is további profitnövekedésre van kilátás, és akár a likviditási mutatók is javulhatnak idővel.

A weboldalon megjelenő tartalmakra az alábbi módon is feliratkozhat a WebTraderen keresztül:

Fiókom->Szolgáltatások->E-mail feliratkozások

Bővebb információ ezen a linken keresztül érhető el.

Fontos szinteken találja magát a Wizz Air részvénye, az elmúlt két hét emelkedésének köszönhetően az idei csúcsszintek közelébe erősödött vissza a légitársaság árfolyama, így a következő napokban már ennek a szintnek az áttörésén dolgozhatna a részvény. Amennyiben sikerrel venné ezt az akadály a Wizz Air, hirtelen nagyobb tér nyílna a részvény előtt, ami akár további lendületet is adhat az emelkedéshez.

Egyébként az utóbbi majdnem fél évben egy emelkedő trend alakult ki a Wizz Air grafikonján, bár kisebb-nagyobb emelkedéseket és visszaeséseket is láthattunk ez idő alatt. Ezt a hullámzóan emelkedő trendet egy támaszvonal erősíti, amelyről már három alkalommal is visszapattant az árfolyam az utóbbi hónapokban. Elsősorban tehát ebben a támaszban bízhat a Wizz Air részvénye gyengébb időszakok során. Az még tovább erősíti most a Wizz Air technikai képét, hogy az előző hét során megjelent az aranykereszt képe a napi grafikonon, indikálva a hosszú távú emelkedő trendet. Az indikátorok sem akadályozzák az emelkedés folytatását, az MACD jelzése még a múlt héten váltott vételre, valamint az RSI sem érte el egyelőre a túlvett zónát.

A Wizz Air napi grafikonja (2024. 04. 09. 14:15)

A heti grafikon alapján is erős technikai képről beszélhetünk a Wizz Air kapcsán. Kedvező, hogy ezen a héten már az 50 hetes mozgóátlag fölé tudott emelkedni a részvény árfolyama, amikor utoljára ezzel próbálkozott a papír azt egy kisebb visszahúzás követte. Ha tehát tartósan a mozgóátlag szintje felett tudna maradni az árfolyam, akkor az a közeljövőben akár már egy támasszá alakulhat át.

A grafikon alatt fellelhető indikátorok alapján is kitarthat az elmúlt hónapok emelkedése. Az RSI még tavaly októberben jelzett vételt, azóta pedig felfelé trendel az indikátor, de túlvettségről nem beszélhetünk egyelőre. Valamint az MACD továbbra is vételt jelez, egyelőre tehát nem mutatkoznak a trendforduló jelei.

A hosszabb távú célt a tavalyi csúcsok újbóli elérése jelentené 32 font környékén, ehhez még több mint 37 százalékot kellene emelkednie az árfolyamnak. Először viszont a napi grafikonon már behúzott 23,5 fontos ellenállással kellene megküzdenie a részvénynek, ezt követően nyílhatna nagyobb tér a Wizz Air előtt.

A Wizz Air heti grafikonja (2024. 04. 09. 14:15)

Célárak alapján is lenne még tér az emelkedésre, a Bloomberg elemzői konszenzusa most 27,3 fontos célárat mutat, ami 17 százalékkal magasabb a piaci árfolyamnál. Emellett kedvező, hogy az utóbbi hónapok során több elemző is eladásról tartásra javította ajánlását, legutóbb a BNP Paribas elemzője tett így, aki ezzel már 25 fontra emelte a 12 havi célárát.

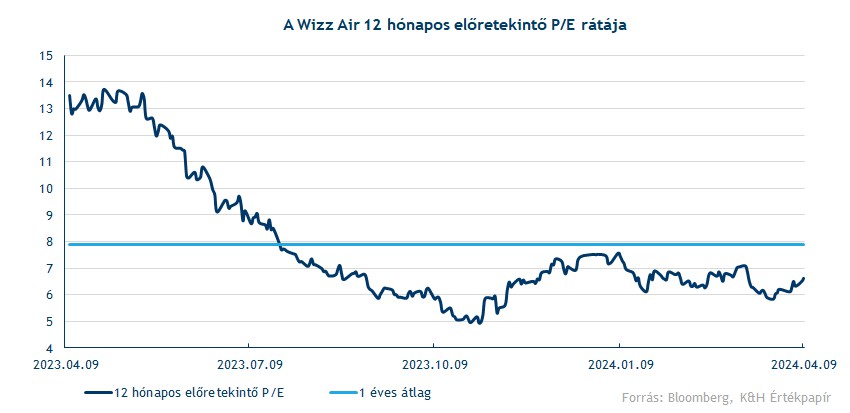

Ugyan az egész légiiparról elmondható, hogy nem kifejezetten magas a szektor értékeltége, de a Wizz Air 6,6-os 12 havi előretekintő P/E rátája a versenytársakkal összehasonlítva is inkább alacsonynak nevezhető. A legközelebbi versenytársnak számító easyJet és Ryanair papírja is magasabb szorzószámokon forog, előbbi 8,6, míg utóbbi esetében 9,7-es P/E mutató látható. Továbbá historikusan is inkább alacsonynak nevezhető a jelenlegi értékeltségi szint, a covid előtti szintekhez képest egyértelműen nyomott árazottsággal kereskednek a részvénnyel, de az egy évvel ezelőtti szintekhez képest is jelentős diszkont mutatkozik jelenleg.

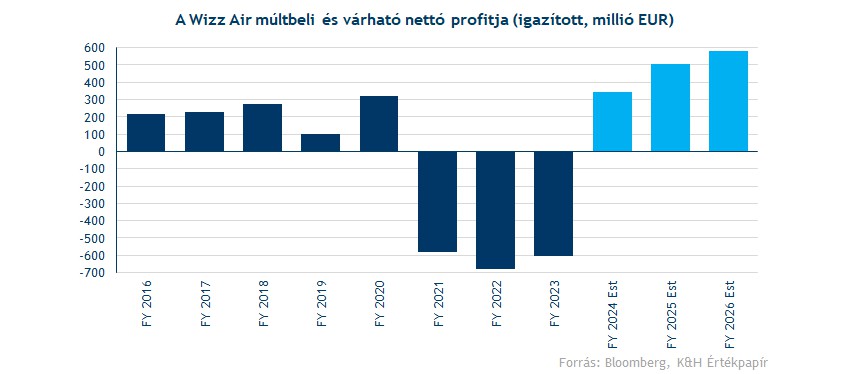

A kilátások alapvetően erősek a cég kapcsán, így akár még kitarthat az erős tőzsdei szereplés hosszabb távon is. Elemzői előrejelzések szerint az előttünk álló, április elsejétől kezdődő 2025-ös üzleti évében akár 506 millió eurós nettó profitot is elérhet a társaság, ami 47 százalékos növekedést jelentene az előző, 2024-es üzleti évhez képest. Ez egy jelentős javulás lenne a profitabilitásban, így már bőven a koronavírus feletti szintek vannak kilátásba helyezve. A cég egyébként május 26-án teszi közzé a 2024. negyedik negyedéves eredményeit, így akkor derülhet ki végül mekkora profitra volt képes az elmúlt egy évben a Wizz Air.

A magasabb jövedelmezőséggel a cégnek tere nyílhat az eladósodottság csökkentésére, ami akár magasabb értékeltséget is indokolttá tehet a jövőben, további árfolyamemelkedést eredményezve. Mivel a koronavírus ideje alatt jelentős adósságokat halmozott fel a cég, valamint kötvényeket is kibocsátott, a Wizz Air hitelminősítése nem a legmagasabb éppen. Ebben hozhatna javulást az, ha az adósságállományát folyamatosan tudná csökkenteni a cég. Az már így is kedvező, hogy az év elején sikeresen visszafizette a 2024 januárjában lejáró 500 millió eurós kötvénycsomagját a cég, valamint további kötvénykibocsátásra sem került sor.

Az idei évben tapasztalt olajáremelkedés nem kedvez a Wizz Airnek, emiatt magasabb volatilitás jellemezte az árfolyam mozgását az utóbbi időben. De annak ellenére is emelkedni tudott év eleje óta a részvény árfolyama, hogy a Brent több mint 17 százalékot drágult ez idő alatt. Az árfolyamot minden bizonnyal segíti, hogy a Wizz Air még 2022-ben újra bevezette az olajárak hedgelését, így a korábban fennálló árfolyamkockázatok egy jelentős részét kiküszöbölte a vállalat, és bár az olajárak emelkedése továbbra sem kedvező a cégnek, az ebből fakadó kockázatok már mérséklődtek.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.