Az OPEC+ korábbi kitermelés csökkentésének hírére az olajárak jelentősen emelkedtek az elmúlt időszakban, a trend pedig nem szakadt meg, a WTI árfolyama, ha kis lépésekben is, de felfele halad. Technikailag is érdekes a kép, mivel könnyen áttörheti a 200 napos mozgóátlagot az árfolyam, és a legfrissebb előrejelzések is inkább 80 dollár feletti olajárat prognosztizálnak az idei évben.

Az OPEC+ bejelentése után a WTI árfolyama a 80-82 dolláros szintek körül oldalazott, azonban innen nem lefordulás következett, hanem tegnap 5 hónapos csúcsra is emelkedett az árfolyam. Jelenleg a 83 dolláros szint környékén jár az árfolyam, amely a 200 napos mozgóátlag szintje is, így ha folytatódik az emelkedés, már áttörheti a mozgóátlagot a WTI árfolyama.

Utoljára a 200 napos mozgóátlag felett tavaly augusztusban járt rövid ideig az árfolyam. A tavalyi év végétől kezdve a WTI árfolyama leginkább oldalazott, majd márciusban esett vissza egészen a 64 dolláros árfolyam közelébe, amikor az amerikai bankszektorral kapcsolatos aggodalmak befolyásolták a mozgásokat, valamint a recessziós félelmek is megjelentek.

Az OPEC+ váratlan kitermelés csökkentési bejelentése után azonban 80 fölé ugrott az árfolyam, ezzel egyébként egy nagyobb rés is maradt a grafikonon. A további emelkedés miatt a rés betöltésére nem került sor. Korábban a 82 és 72 dolláros szint között alakult ki egy sáv a WTI árfolyamában, viszont ebből a sávból könnyedén kitörhet most az árfolyam, a következő nagyobb szint pedig 92 dollár környékén látható.

A WTI napi grafikonja (2023. 04. 13. 14:30)

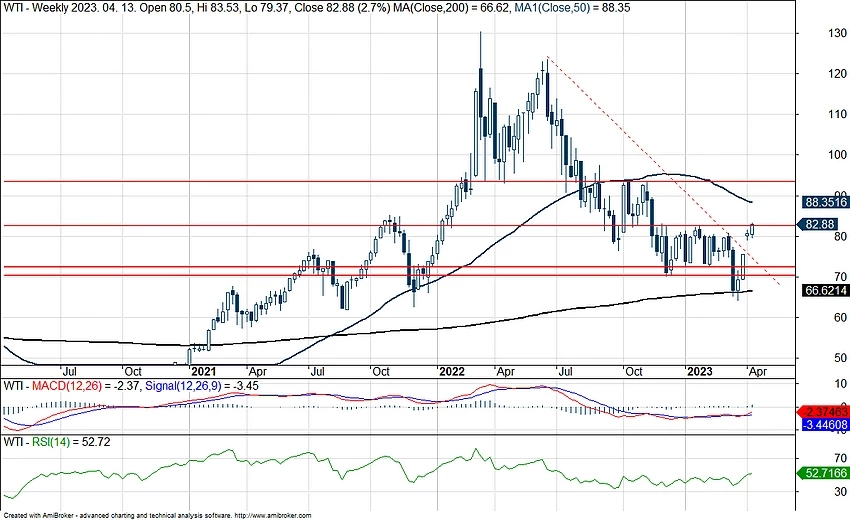

A heti grafikon alapján a 200 hetes mozgóátlagról fordult az árfolyam, és a hosszabb távú csökkenő trend is megtörni látszik. Az 50 hetes mozgóátlag pedig 88 dollár környékén található, valamint a heti grafikon alapján is a következő erősebb ellenállási szint a 92 dollár lehet.

A WTI heti grafikonja (2023. 04. 13. 14:30)

A fundamentumok inkább az emelkedést támogatják

Április elején az OPEC+ tagországok bejelentették, hogy újabb 1,2 millió hordóval csökkentik a napi kitermelésüket év végéig. Emiatt további csökkenésre lehet számítani a kitermelésben az OPEC országok részéről. Eközben a nem OPEC tagországok várhatóan tovább fogják növelni a kitermelésüket, amely az előző hónapok trendje is volt. Az EIA friss előrejelzése alapján közel stabil maradhat a kínálat a piacon az OPEC+ kitermelés csökkentésével együtt is, azonban a kereslet további növekedésével számolnak.

Recessziós kockázatok ugyan vannak, de markáns kereslet visszaesés nem látszódik, és az EIA előrejelzése 1,3 millió hordós növekedést mutat az idei évben a napi kereslet alakulásában. Ez alapján valószínűbb forgatókönyvnek tűnik az olajárak emelkedése. Jelentősebb visszaesésre egy mélyebb recessziós forgatókönyv megvalósulása esetén kellene készülni. A jelenlegi kereslet és kínálati előrejelzések alapján az idei évben mérsékelt ütemben bővülhetnek csak a globális készletek, amely szintén inkább azt erősíti meg, hogy relatív még mindig magasan maradhatnak az olajárak az idei évben, főleg, ha érvényben maradnak az OPEC+ intézkedései.

Az OPEC+ havi jelentése azonban az EIA előrejelzéséhez képest nagyobb kínálati visszaesést jelez előre. A negyedik negyedévre akár napi 2 millió hordóval is alacsonyabb lehet a globális kínálat a napi kereslethez képest, míg az első negyedévben enyhe túlkínálat jellemezte a piacot. A tervezett vágásokkal azonban ez már a második negyedévben fordulhat, és az év második felében még tovább növekedhet a deficit a kereslet és a kínálat között.

Kérdés azonban, hogy a nem OPEC tagországok mennyire tudják növelni a kitermelésüket. Az OPEC+ tagországok között pedig szintén vannak olyan országok, akik már a meglévő kitermelési kvóták alatt termelnek, Oroszország kitermeléséből pedig 750 ezres csökkentésre számítanak, miközben eddig csak 500 ezer hordós csökkentés valósult meg. Ezek akár késleltethetik a kitermelés csökkentés hatását, azonban az előrejelzések alapján az újonnan bejelentett csökkentések nélkül is deficit alakulna ki az év második felére a kereslet és kínálat között.

A gyenge dollár szintén segítheti a nyersanyagokat, az amerikai infláció lassulása miatt egy éves mélypontra gyengült az euróval szemben a dollár. A Fed döntéshozói pedig szintén a recessziós kockázatok miatt megosztottak lehetnek a lehetséges kamattetőt illetően. A termelői árak az Egyesült Államokban a ma közzétett friss adatok alapján pedig havi alapon fél százalékkal csökkentek márciusban, míg az éves emelkedés üteme 2,7 százalékos volt, amely alacsonyabb a vártnál. Az adatra pedig a dollár további gyengülést mutat az euróval szemben.

Az olajárak emelkedésével nem teljesítettek rosszul az energiaszektor részvényei sem. Erről legutóbb az Occidental Petroleumról készített elemzésünkben is írtunk. Az elmúlt hónapban az upstream cégek részvényei teljesítettek a legjobban, illetve a két legnagyobb integrált vállalat a Chevron és az Exxon is. A finomítócégek részvényei csak mérsékeltebben emelkedtek, viszont az olajárak visszaesésével a csökkenés mértéke is kisebb volt.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.