Tudástár

hogyan nyithatok online számlát?

Az online számlanyitást akár desktopról, akár mobilról megteheted.

A folyamat második részében a be kell olvasni az okmányaidat és fényképet kell készítened magadról, így mobilon ajánljuk a folyamat elvégzését. Desktop esetén webkamera használata szükséges.

Kattints a „számlát nyitok” gombra, és kövesd a felület utasításait.

további információk az online átvilágítással kapcsolatban itt találhatók.

a folyamat

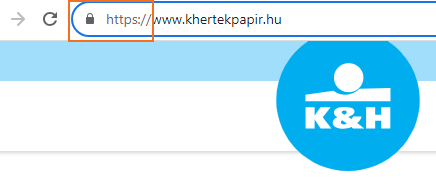

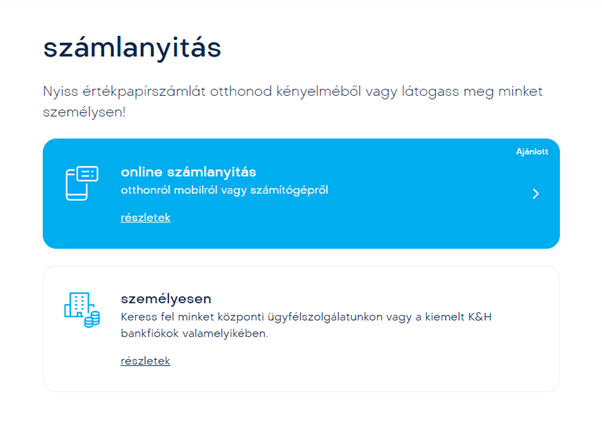

A nyitó oldalon eldöntheted, hogy online vagy személyesen szeretnéd elvégezni a számlanyitást.

A személyes számlanyitással a következő kérdés foglalkozik.

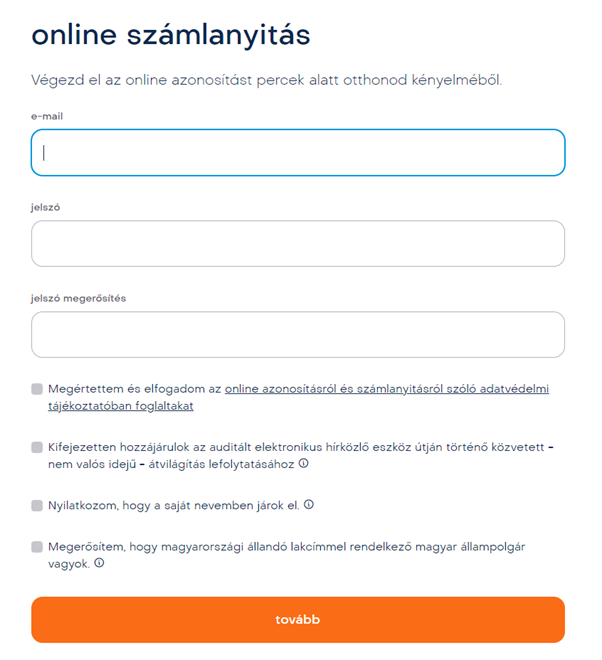

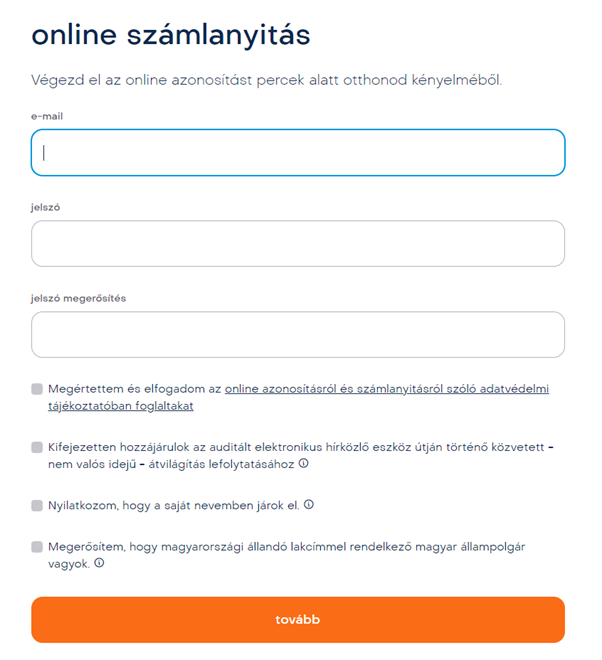

Első lépésként add meg az e-mail címedet és egy jelszót, amit majd az értékpapír számládba való bejelentkezéséhez szeretnél használni.

A lenti jelölőnégyzetek közül mindegyiket be kell jelölni a továbblépéshez. Ha valamelyik nem igaz rád, akkor sajnos csak személyes úton tudsz számlát nyitni.

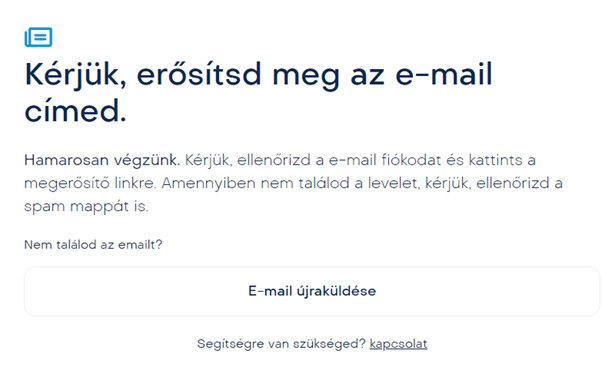

Az e-mail címedre érkezett link megnyitásával tudod visszaigazolni az e-mail címedet. Figyelj rá, hogy a link 60 percig érvényes és csak egyszer használható.

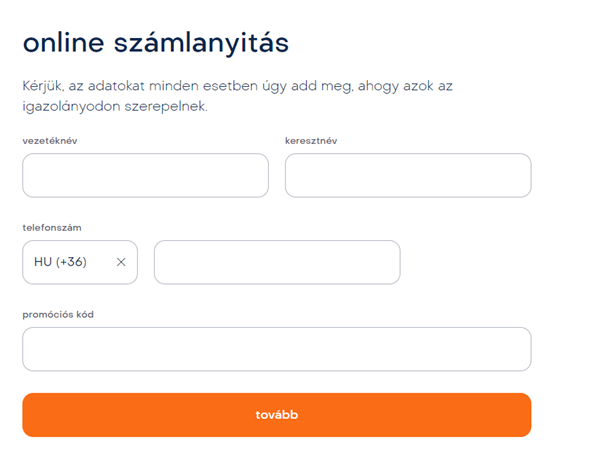

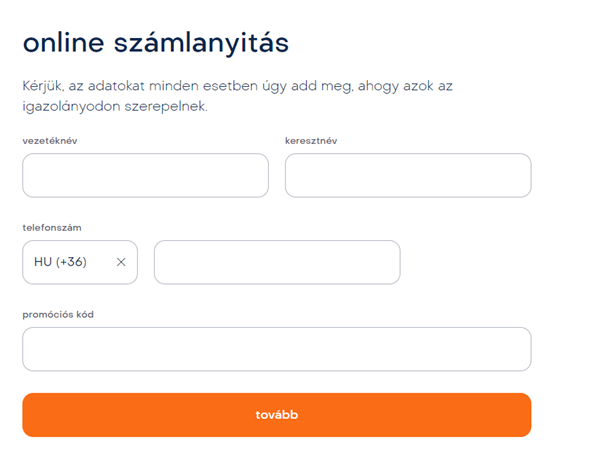

Ha ez megvan, akkor rátérhetünk a további adataidra. Add meg a nevedet és telefonszámodat a mezőkbe. Itt tudod a megadni, ha van promóciós kódod, például az Ajánlói programunk keretében.

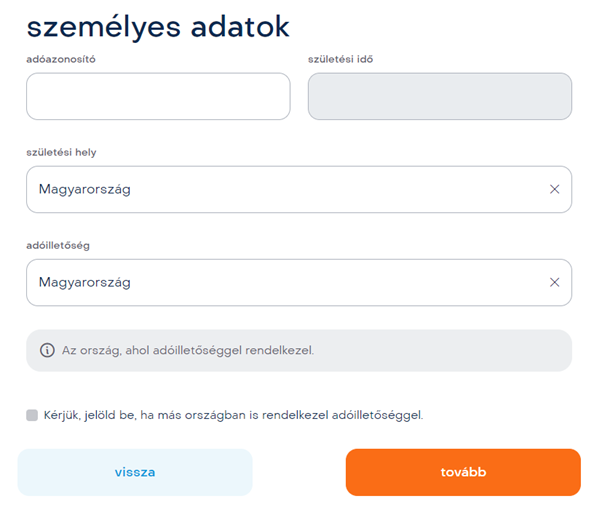

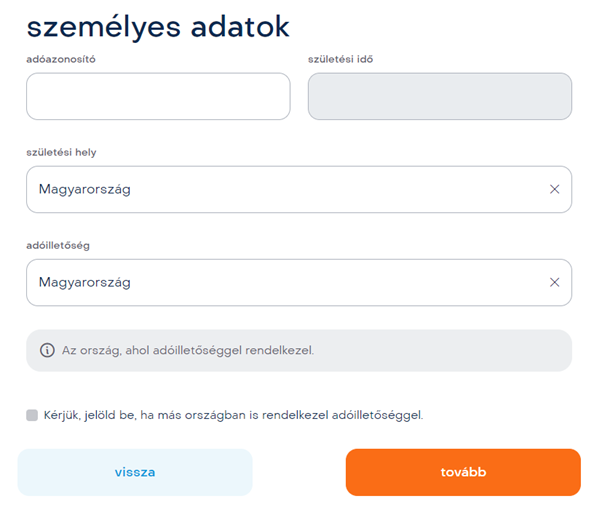

A következő oldalon add meg az adószámodat.

A születési időd az adószámod alapján magától kitöltődik. Ha nem valós a kiírt születési dátum, kérlek folytasd a számlanyitást és vedd fel a kapcsolatot ügyfélszolgálatunkkal.

Továbbá add meg a születési országodat és adóilletőségedet.

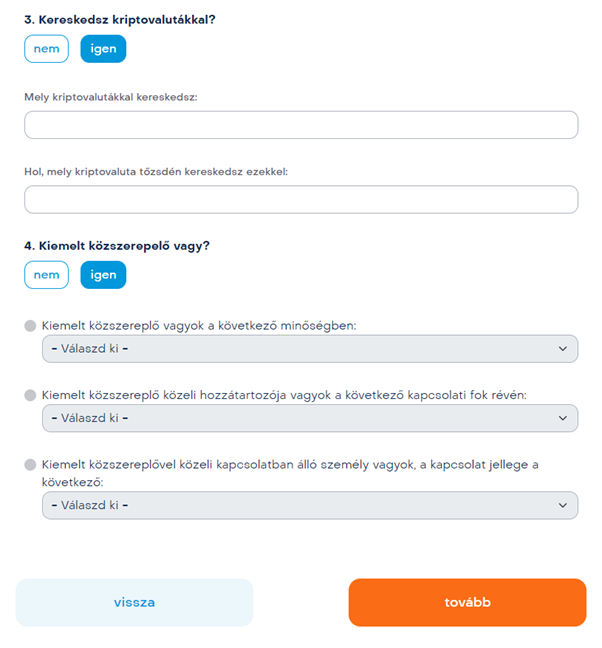

Ezután vár rád egy rövid ügyfélismereti kérdőív.

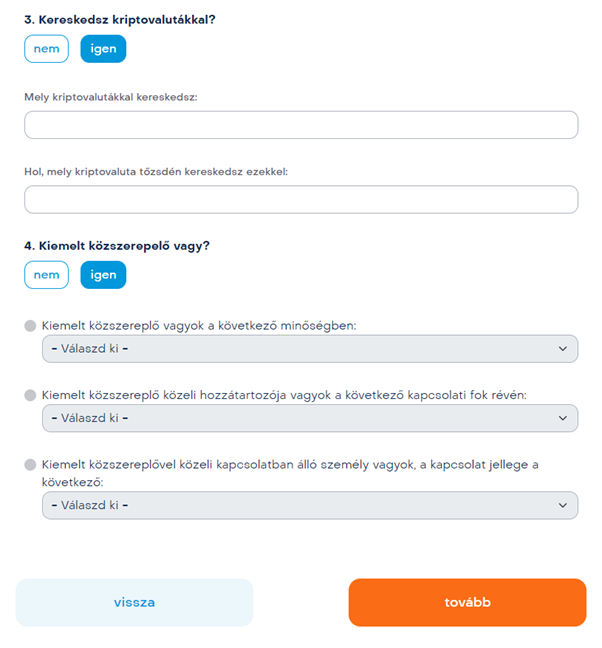

Ha a 3. vagy 4. kérdésre igennel válaszolsz, akkor további kérdések jelennek meg.

Ha te magad nem vagy kiemelt közszereplő, de a családi / ismerősi körödben valaki az, akkor itt kérlek, válaszolj igennel, és pontosítsd válaszodat a lenyíló mezőkben.

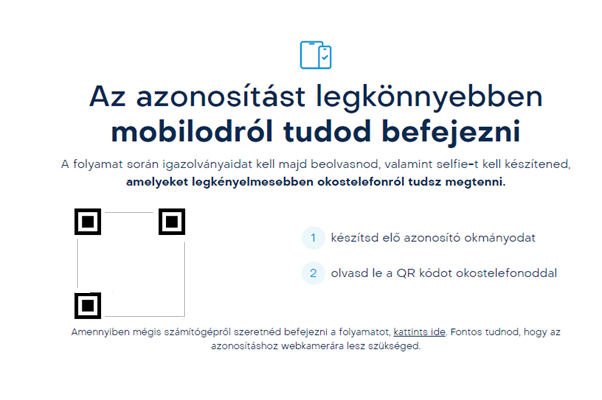

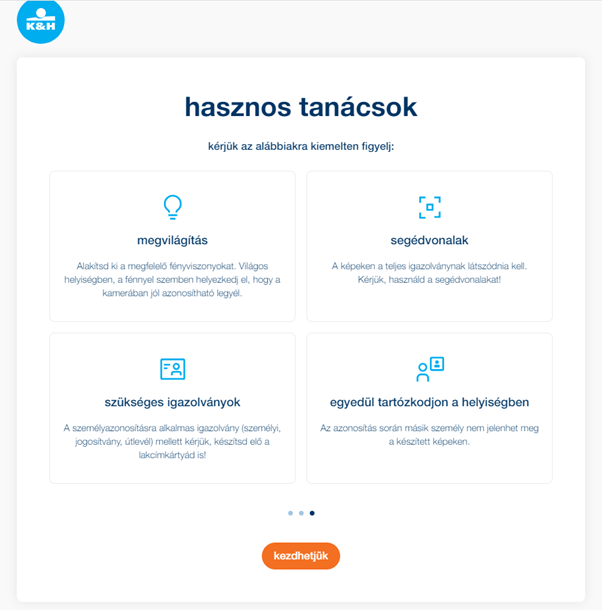

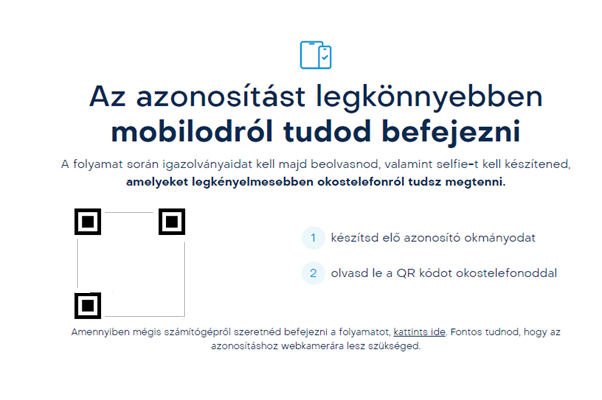

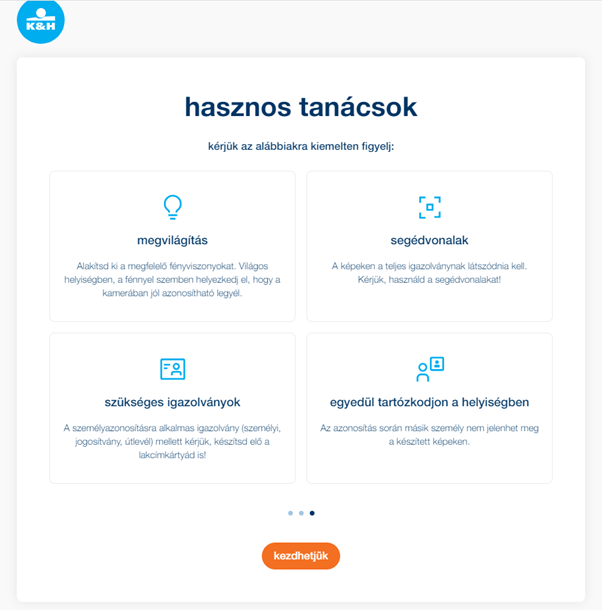

Az adataid megadása után fogja a rendszer ellenőrizni a személyazonosságodat. Ehhez kérjük, vedd elő a személyigazolásra alkalmas okmányodat és a lakcímkártyádat.

A QR kóddal könnyen válthatsz mobilra, és itt folytathatod a folyamatot.

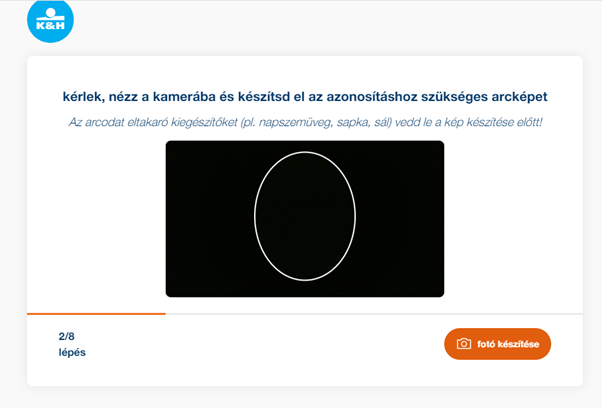

Akár mobilon, akár desktoppon folytatod az azonosítást, működőképes kamerára lesz szükséged.

Desktoppon a kamera engedélyezésére felugró ablak jelenhet meg.

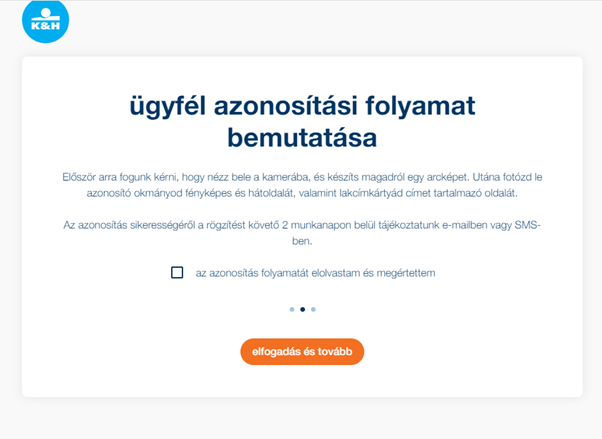

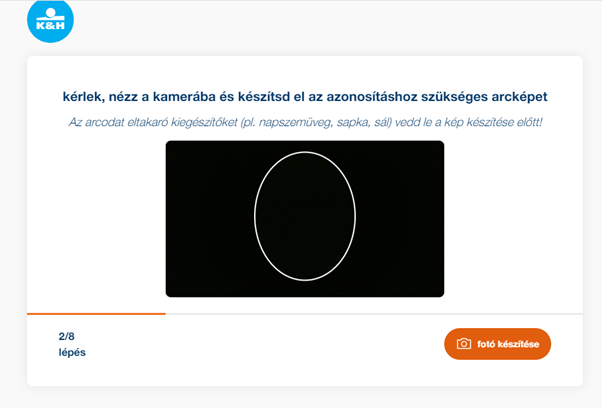

A folyamat további részében készítened kell magadról egy képet és egy rövid videót az utasítások alapján. Majd hasonlóan az arcképedhez az igazolványaidat is le kell fotóznod vagy videóznod.

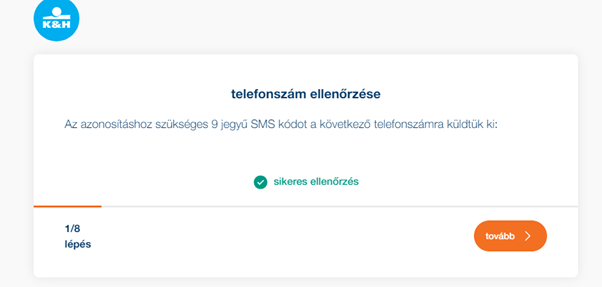

Ezután a folyamat elején megadott telefonszámodra kapsz egy sms-t egy aktiváló kóddal. Kattintsd az „sms kód küldése gombra” majd írd be a kódot, aminek az első három számjegye már alapból be van írva.

A fényképek és videók elkészítéséhez kövesd a felület utasításait.

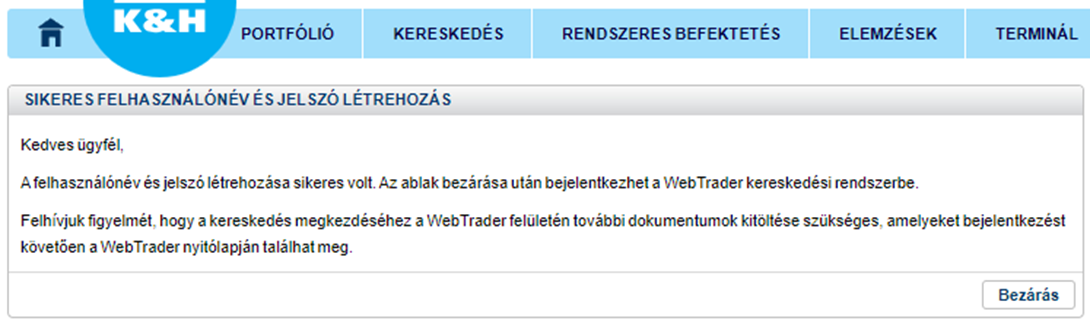

Gratulálunk már majdnem kész az értékpapír számlád.

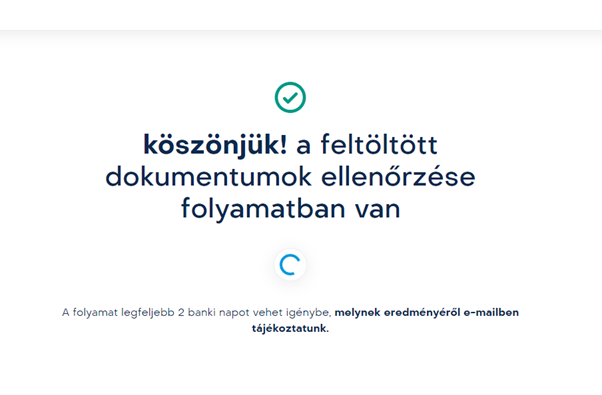

Ügyfélszolgálatunk maximum 2 napon belül – bár általában még aznap – ellenőrzi, hogy minden adatod rendben van-e. E-mailben tájékoztatunk, ha az ellenőrzés megtörtént, ezután lépj be a K&H webtrader rendszerünkbe és digitálisan írd alá az Alapmegállapodást. Itt még vár rád néhány dokumentum, amit ki kell töltened mielőtt elkezdheted a kereskedést.

Nézd meg videónkat ezzel kapcsolatban.

Javasoljuk még a K&H mobiltrader alkalmazás letöltését, amellyel még kényelmesebben kereskedhetsz és ellenőrizheted a portfóliódat.

ki nyithat online számlát?

Az online számlanyitáshoz a következő feltételeknek kell megfelelned:

- természetes személy vagy

- magyar állampolgár vagy

- magyarországi állandó lakcímmel rendelkezel

- hozzájárulsz az online átvilágításhoz

- nem rendelkezel amerikai adóilletőséggel

- cselekvőképes vagy és elmúltál 18 éves

- te leszel a tényleges tulajdonosa a számlának

Amennyiben valamelyik feltételnek nem felelsz meg, a személyes számlanyitásról itt kaphatsz információt.

hogyan tudok személyesen számlát nyitni?

Amennyiben az online számlanyitás feltételei nem teljesülnek az esetedben, vagy nem szeretnél online számlát nyitni, azt személyesen is megteheted.

1. időpont foglalás

A számlanyitáshoz ügyfeleink kizárólag időpontra érkezhetnek.

Központi ügyfélszolgálatunkba a +36 1 455 1500 telefonszámon kérhetsz időpontot.

Ezen felül a kijelölt K&H bankfiókokban is lehetőséged van a személyes számlanyitásra.

2. személyes azonosítás

Fáradj be a K&H Értékpapír ügyfélszolgálatára (1095 Budapest, Lechner Ödön fasor 10.), vagy a kijelölt K&H bankfiókok valamelyikébe, hogy a személyes azonosítást elvégezhessük.

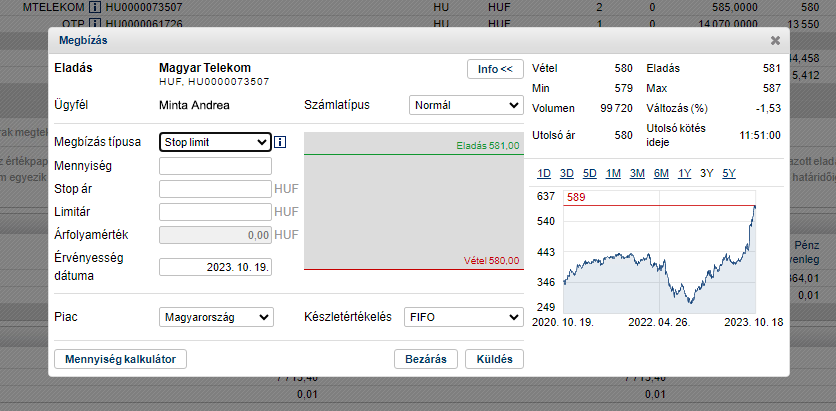

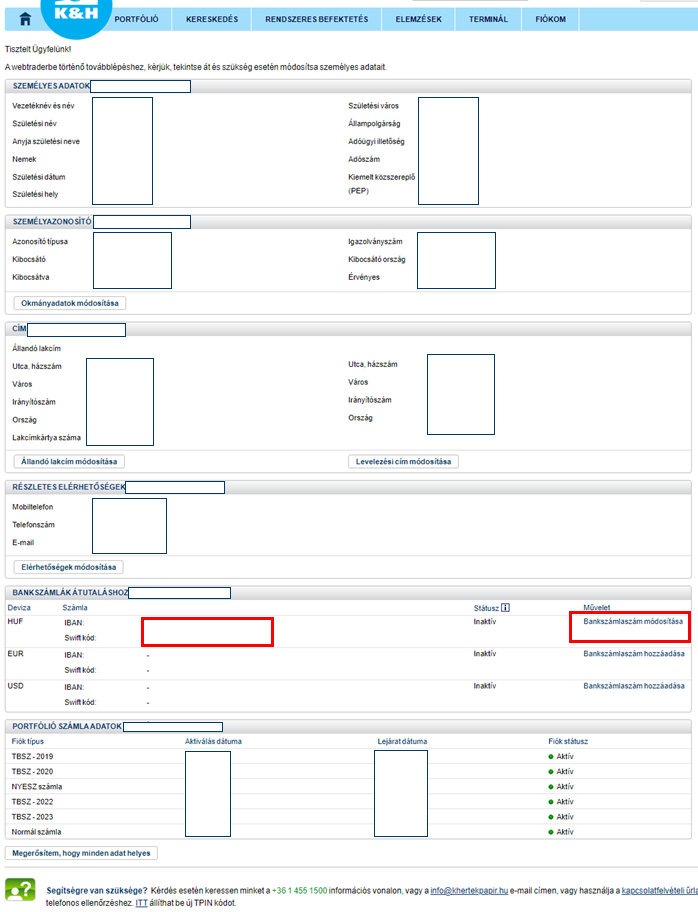

3. számlanyitás véglegesítése a K&H webtraderben

Ahhoz, hogy a fióki/ügyfélszolgálati látogatást követően elkezdhess kereskedni a K&H webtraderben vagy a K&H mobiltraderben, az első belépés alkalmával véglegesítened kell számlanyitását, a következő műveletek elvégzésével:

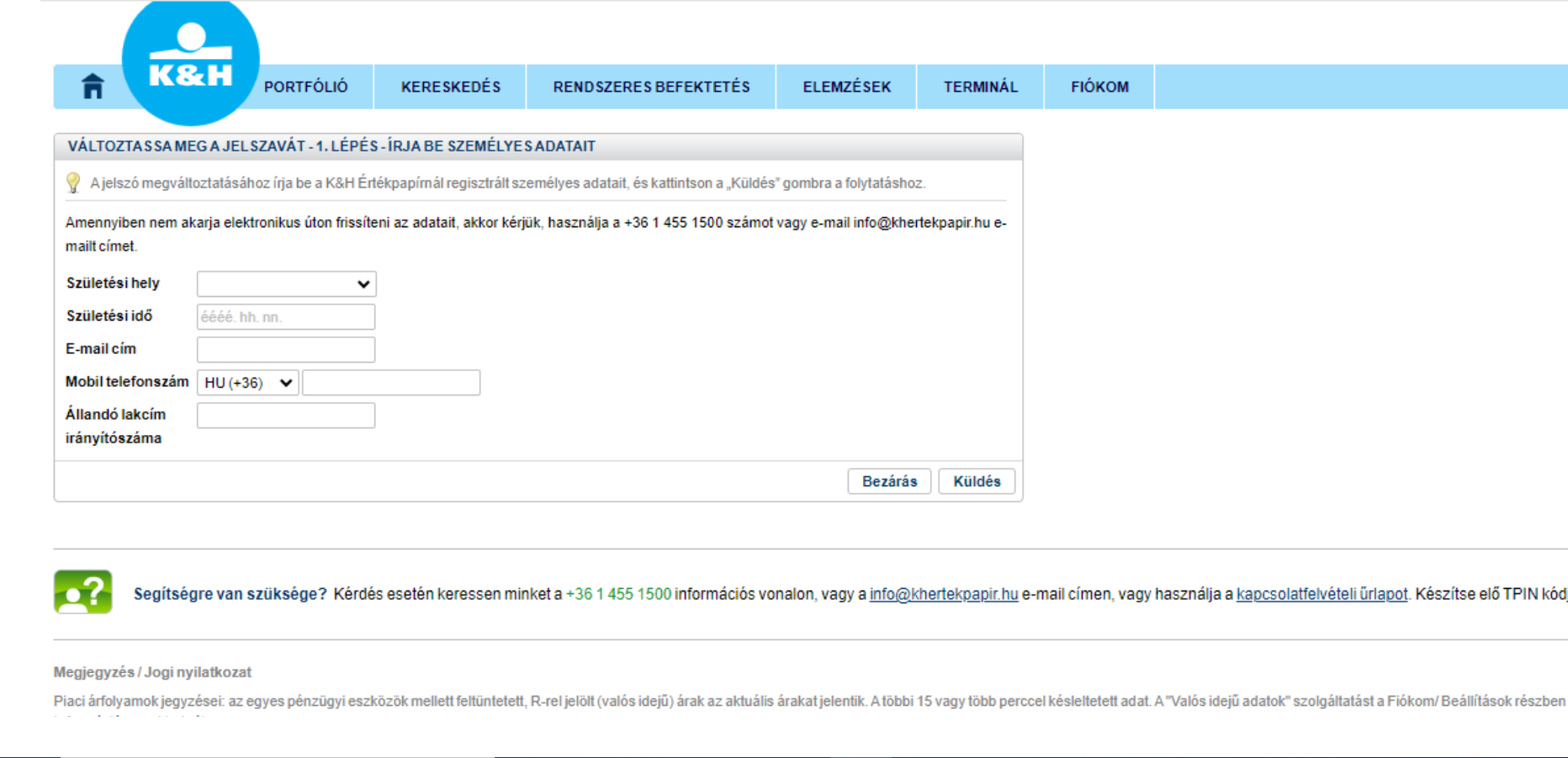

- Belépéshez szükséges adatok módosítása

- Alapmegállapodás aláírása

- Befektetővédelmi kérdőív kitöltése

- Szociális hozzájárulási adó nyilatkozat kitöltése

Amennyiben K&H mobiltrader alkalmazásunkat is szeretnéd használni és élvezni az általa nyújtott előnyöket, kérjük, hogy töltsd le a Play Áruházban vagy az AppStore-ban.

milyen dokumentumok szükségesek az ügyfélszámla megnyitásához természetes személytől?

Az ügyfélszámla megnyitásához a természetes személytől az alábbi dokumentumok bemutatását várjuk (bármelyik szükséges dokumentum hiányában a számlát nem áll módunkban megnyitni):

- Magyar állampolgár személyazonosság igazolására alkalmas hatósági igazolvány, (személyazonosító igazolvány, útlevél, valamint kártya formátumú vezetői engedély) és lakcímet igazoló hatósági igazolványa.

- Külföldi állampolgár természetes személy úti okmánya vagy személyi azonosító igazolványa, feltéve, hogy az magyarországi tartózkodásra jogosít, tartózkodási jogot igazoló okmánya vagy tartózkodásra jogosító okmánya.

- 14. életévét be nem töltött természetes személy személyazonosító igazolványa és lakcímet igazoló hatósági igazolványa vagy útlevele és lakcímet igazoló hatósági igazolványa (18 éven aluli személy csak hagyatéki eljáráshoz kapcsolódóan nyithat számlát Társaságunknál).

- A számla tulajdonosának nevére szóló bankszámláról szóló igazolás (bankszámla szerződés / havi kivonat, melyen láthatóak a lennedő ügyfél adatai / mobilbank alkalmazás). A számlanyitás során ugyanis bankszámlaszámot rendelünk a leendő ügyfelekhez, mellyel kapcsolatban bizonyítani szükséges azt, hogy a leendő ügyfél nevére szól.

- Magyar Adóigazolvány (magyar adószámmal nem rendelkező ügyfélnek nem áll módunkban számlát nyitni)

Az okmányaidat az ügyintézés idején be kell mutatnod az ügyintézőnek, aki másolatot készít róluk.

milyen dokumentumok szükségesek az ügyfélszámla megnyitásához jogi személyű társaságtól, szervezettől?

Jogi személyiségű társaságtól, szervezettől a képviselet ellátására jogosult személy és a tényleges tulajdonos(ok) okmányain túl az eredeti, hiteles aláírási címpéldányt kérjük bemutatni, a létesítő okirat (társasági szerződés, alapító okirat stb.) aktuális változatát, valamint az azt igazoló (30 napnál nem régebbi) eredeti okiratot, hogy:

- a belföldi gazdálkodó szervezetet a cégbíróság bejegyezte, vagy a gazdálkodó szervezet a bejegyzési kérelmét benyújtotta

- belföldi jogi személy esetén, ha annak létrejöttéhez hatósági vagy bírósági nyilvántartásba vétel szükséges, a nyilvántartásba vétel megtörtént

- külföldi jogi személy vagy jogi személyiséggel nem rendelkező más szervezet esetén a saját országának joga szerinti bejegyzése vagy nyilvántartásba vétele megtörtént, és – amennyiben nem angol vagy magyar nyelven készült - ennek az Országos Fordító és Fordításhitelesítő Iroda által készített hiteles fordítását

- belföldi jogi személyek számlanyitásakor csak az alábbi típusú – 30 napnál nem régebbi – cégkivonatokat és bejegyző végzést fogadjuk el

papír alapú okiratok:

- cégbíróság által kiállított, közokiratnak minősülő cégkivonatot és bejegyző végzést;

- közjegyző által hitelesített, közokiratnak minősülő cégkivonatot.

elektronikus okiratok:

- ES3-as formátumban kiállított, közokiratnak minősülő cégkivonatot (e-hiteles cégkivonat);

- PDF formátumban az IM Céginformációs és az Elektronikus Cégeljárásban Közreműködő Szolgálat által kiállított, minősített elektronikus bélyegzővel ellátott cégkivonatot.

Cégünk a pénzmosás megelőzéséről és megakadályozásáról szóló 2017. évi LIII törvény rendelkezései alapján köteles ügyfeleit azonosítani és előzetesen átvilágítani.

A fentiek értelmében a leendő jogi személy ügyfelek az alábbi dokumentumokat kell kitöltsék:

- Üzleti tevékenysége vonatkozó kérdőív

- Ügyfélnyomtatvány - jogi személy átvilágításához kapcsolódóan

A törvény értelmében, amennyiben az azonosítást / átvilágítást nem tudjuk teljeskörűen elvégezni, az ügyféllel nem köthetünk szerződést, ügyleti megbízását nem teljesíthetjük. Ennek megfelelően a számlával csak az azonosítást követően végezhetők műveletek. Az azonosítás során a szolgáltató a 2017. évi LIII törvény alapján köteles megkövetelni a felsorolt, azonosságot igazoló okiratok (okmányok) bemutatását.

A számlanyitáshoz a fenti dokumentumokat előzetesen meg kell küldeni az info@khertekpapir.hu email címre. Ennek célja, hogy előzetesen át tudjuk őket nézni, szükség esetén pótlást kérni, hogy ne a személyes megjelenés alkalmával derüljenek ki a hiányosságok.

Amennyiben minden dokumentum rendben van, a leendő ügyfél befogadható, úgy előzetes időpont egyeztetést követően lehet elvégezni a számlanyitást.

A leendő jogi személyek számlanyitása csak a központi ügyfélszolgálaton lehetséges, a Lechner Ödön fasor 10. szám alatt.

hogyan tudok belépni a kereskedési rendszerekbe?

K&H webtrader

A weboldalunk a „webtrader belépés” gombra nyomva átnavigál a K&H webtrader felületére. A K&H webtradert az alábbi linken is megtalálod:

https://webtrader.khertekpapir.hu/hu

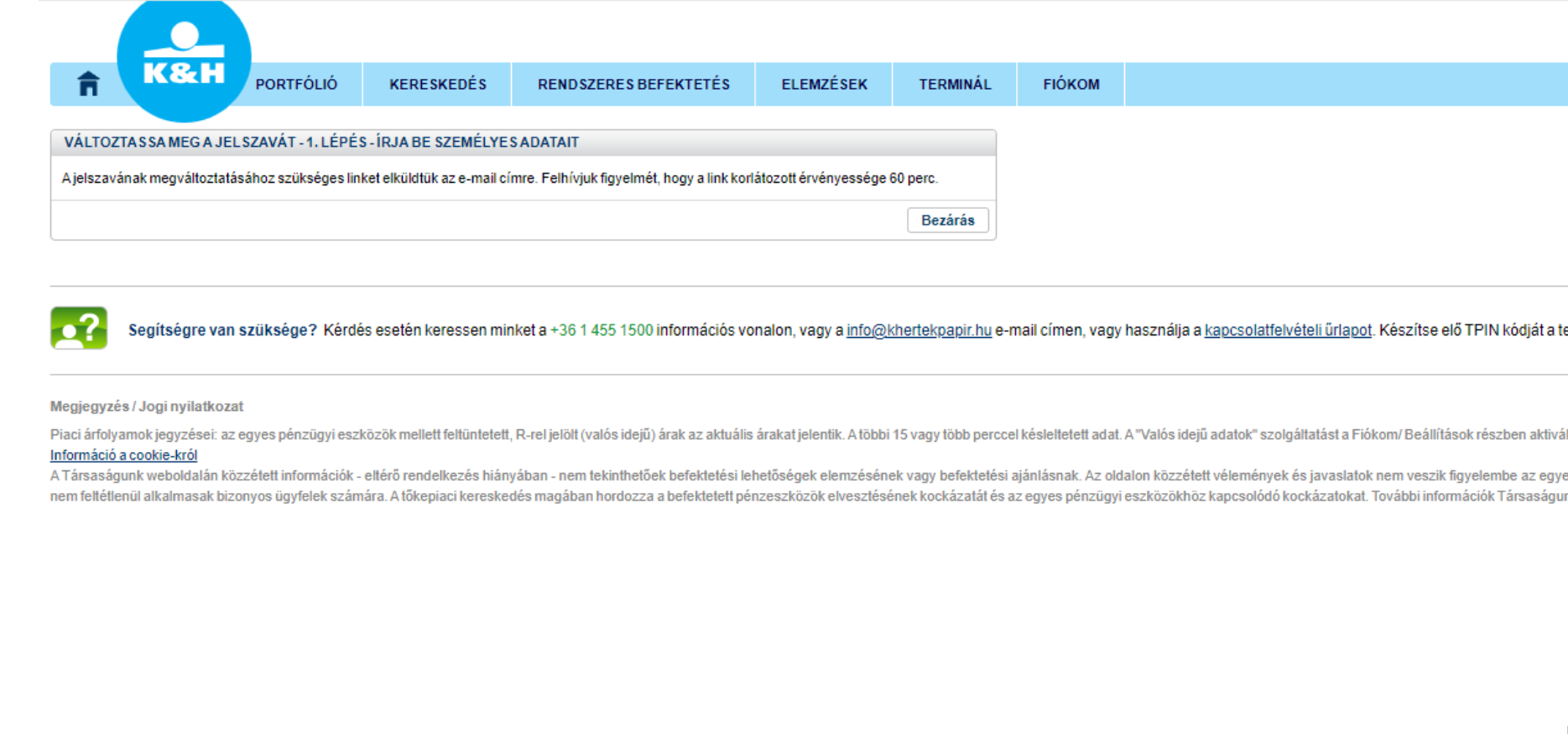

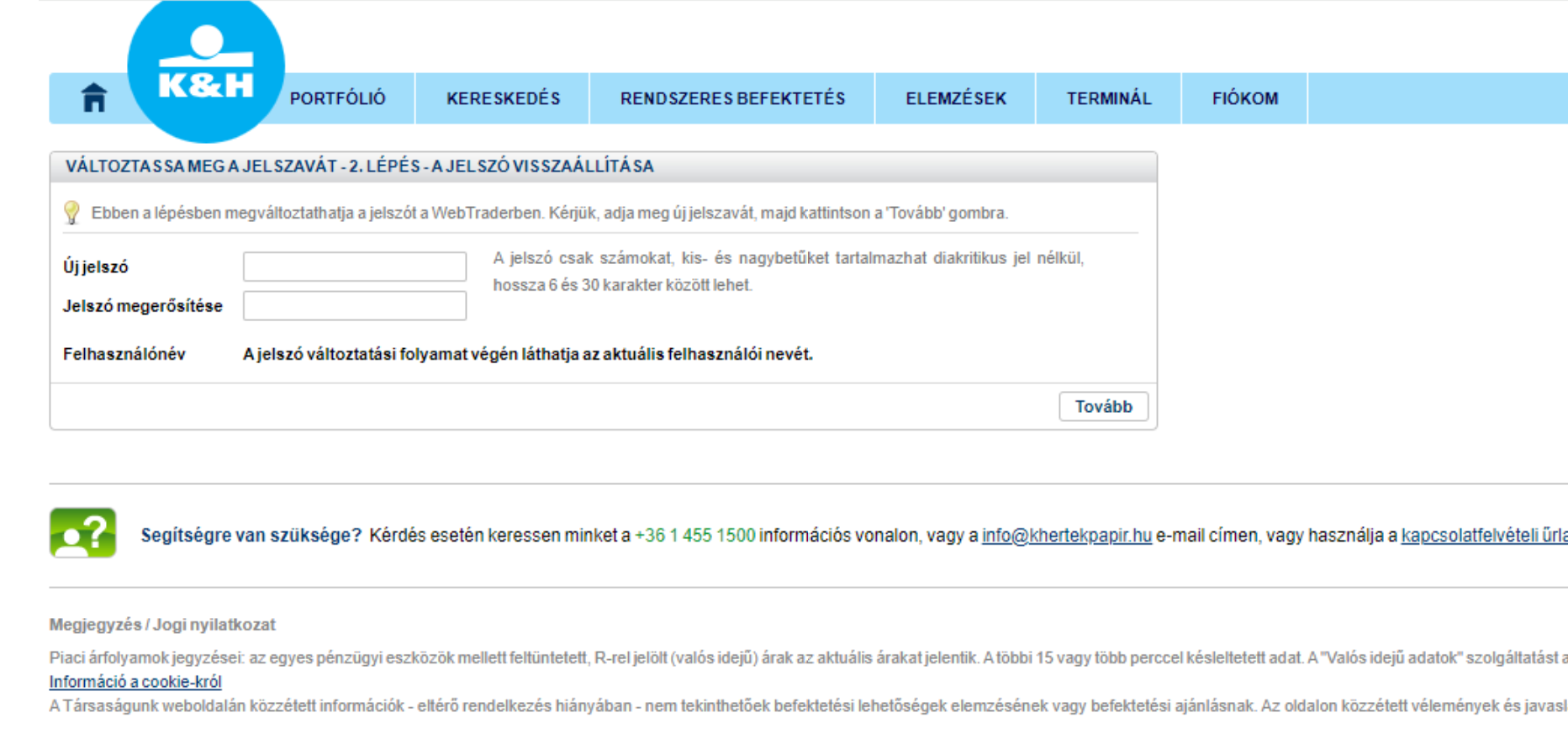

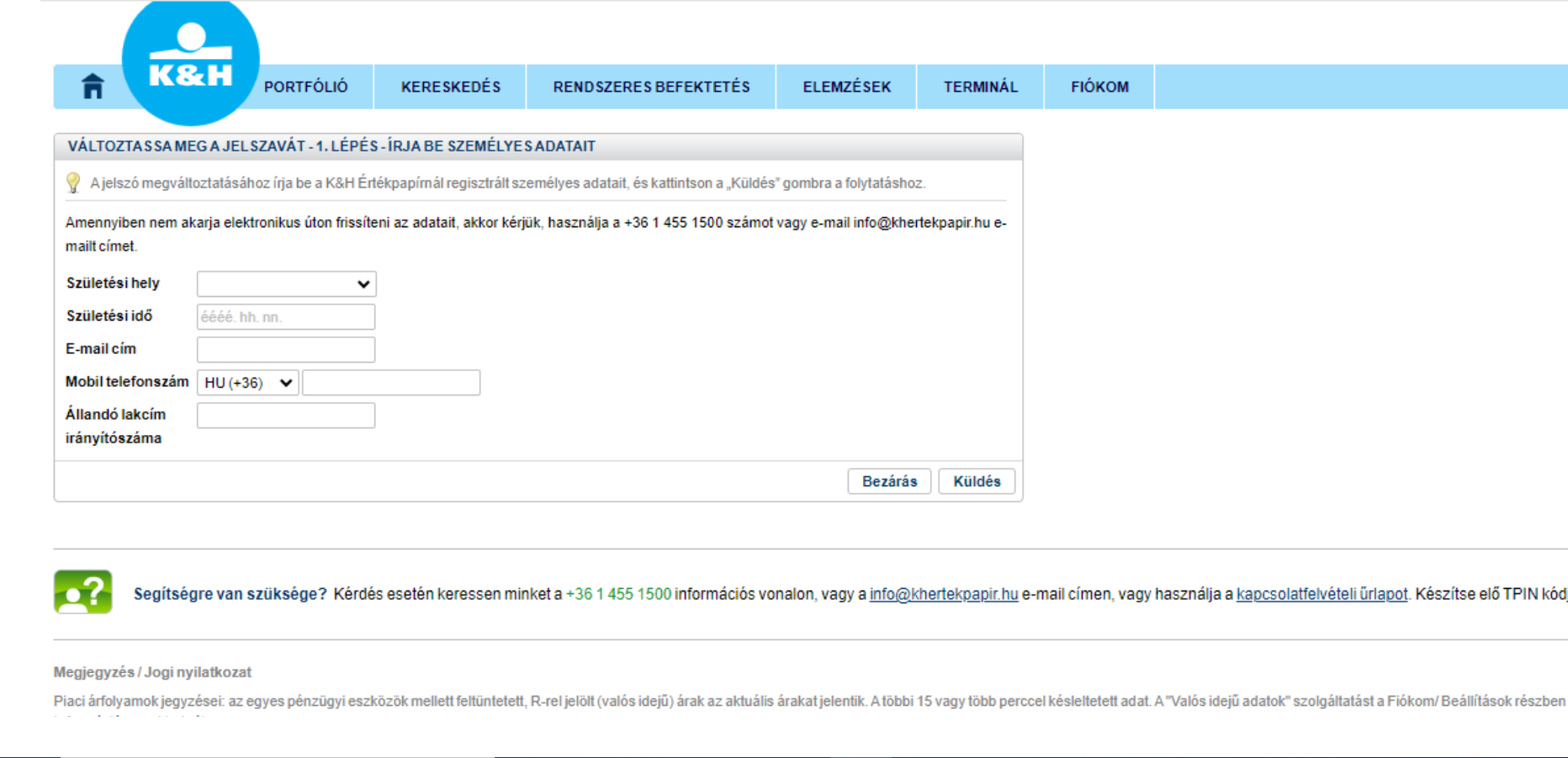

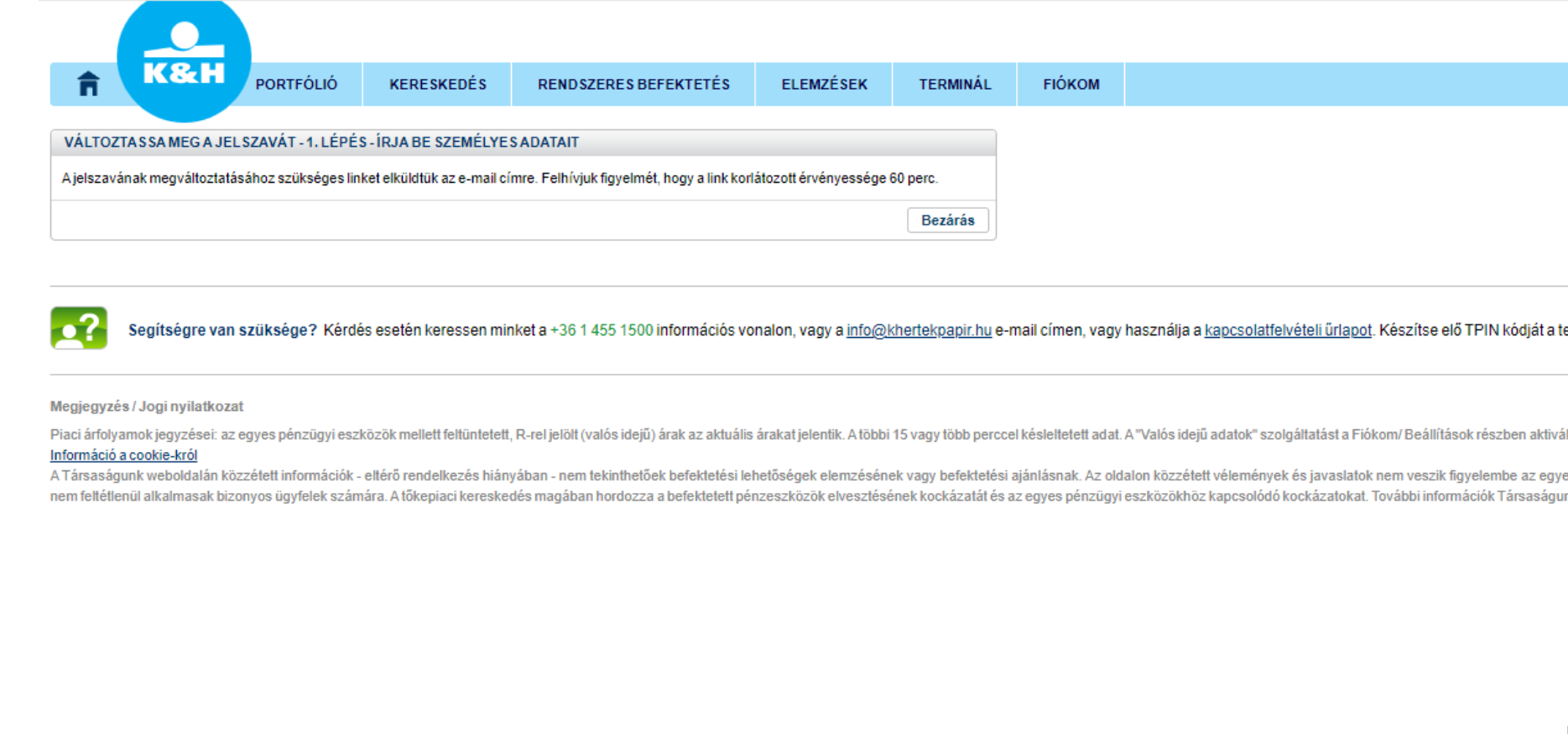

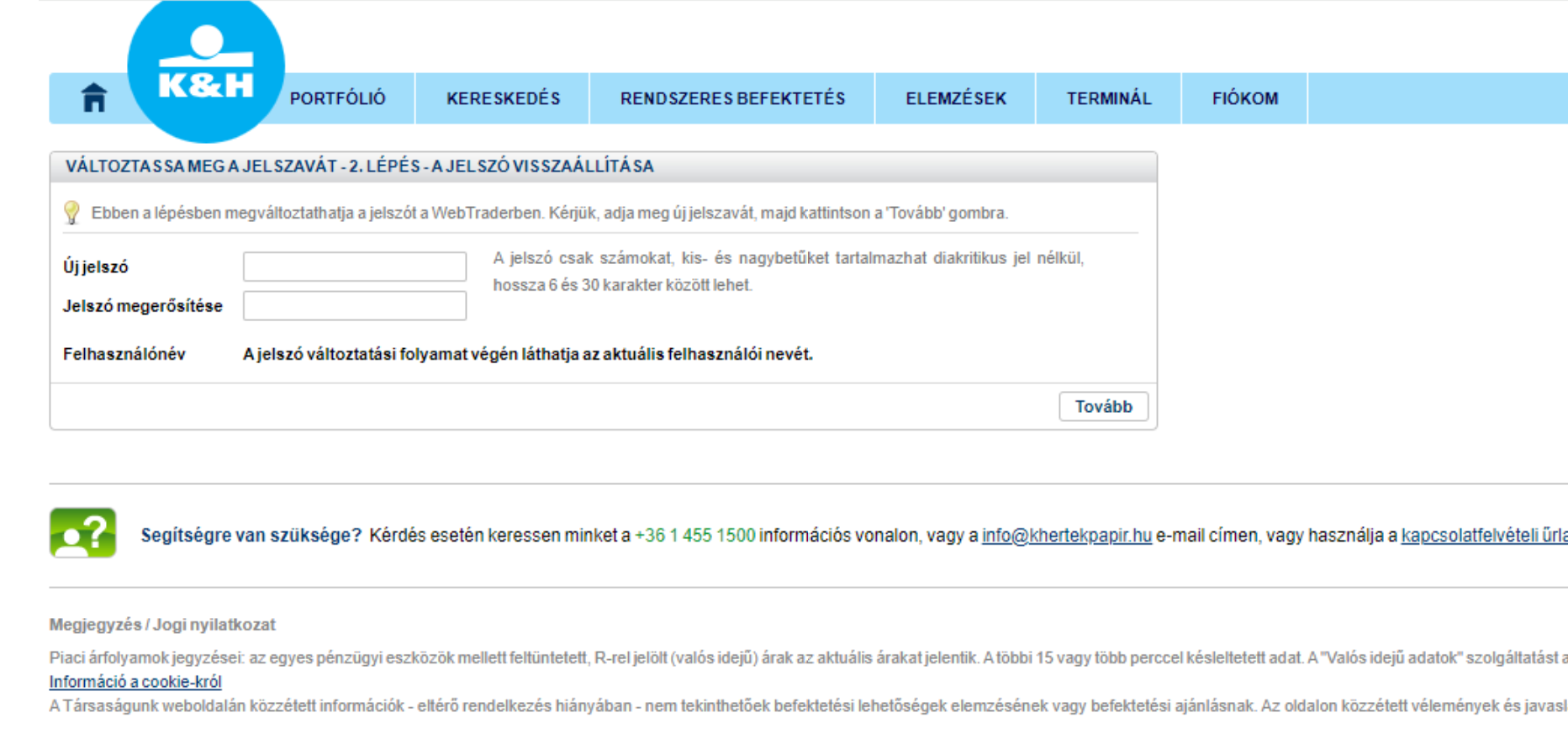

Itt meg kell adnod a felhasználó neved és jelszavad. Az első belépés alkalmával a szerződéskötéskor kapott ideiglenes felhasználónevet és jelszót meg kell változtatnod. Amennyiben bármelyiket elfelejtetted az email címed és telefonszámod segítségével új jelszót tudsz beállítani, és ennek során a rendszer kiírja a felhasználónevedet is. Ebből kifolyólag, kérjük, mindig frissítsd az email címed és telefonszámod a rendszerben, ha megváltozna.

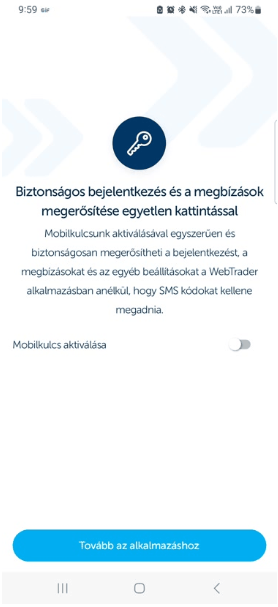

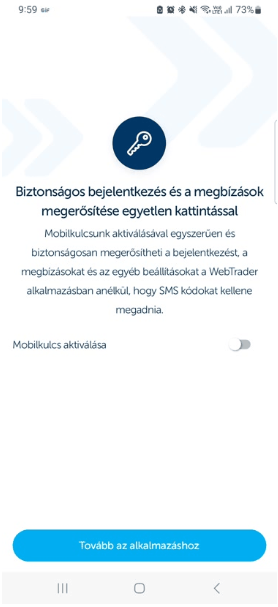

A továbbiakban, amennyiben letöltötted a K&H mobiltrader alkalmazást, a K&H webtrader felületén a felhasználónév és jelszó megadása után az app egy push értesítést küld számodra a belépés megerősítéséhez. A megerősítést biometrikus azonosítással vagy a K&H mobiltrader pin kódjával tudod megtenni. Az azonosításhoz választhatod az sms kód küldését is.

K&H mobiltrader

Az applikáció megnyitása után add meg a pin kódodat vagy használj biometrikus azonosítást.

mi az a befektetővédelmi kérdőív?

A kérdőívben az ismereteidre, tapasztalataidra, pénzügyi helyzetedre, kockázattűrésedre, befektetési céljaidra és fenntarthatósági preferenciáidra vonatkozó kérdéseket teszünk fel, amelyek célja, hogy lehetővé tegye számunkra, hogy a leghozzáértőbb, legőszintébb és legtisztességesebb módon, és mindenekelőtt a Te érdekeidet maximálisan szem előtt tartva nyújtsunk befektetési szolgáltatásokat és kínáljunk a befektetési eszközöket a számodra.

Társaságunk a kérdőívben felméri az általad ismert szolgáltatásokat, ügyeleteket és pénzügyi eszközöket, vizsgálja az általad korábban végrehajtott ügyletek jellemzőit és hogy rendelkezel-e releváns pénzügyi ismerettel, illetve szakmai tapasztalattal. Felméri továbbá a befektetési céljaidat, kockázatviselési hajlandóságodat, pénzügyi helyzetedet, veszteségviselő képességedet, valamint tapasztalataidat és ismereteidet a szolgáltatások, termékek természetével kapcsolatosan, ideértve a kapcsolódó kockázatok megértésének és értékelésének képességét, valamint a fenntarthatósági preferenciáidat is.

Ahogyan fentiekben is jeleztük, mindez azért szükséges, hogy szolgáltatásaink minél teljesebb spektrumában tudjál részesülni. Éppen ezért kiemelten fontos, hogy az általad kérdőívben megadott információk a valóságnak megfelelőek és teljes körűek legyenek.

A kérdőív kitöltését el is utasíthatod. Ilyenkor viszont vedd figyelembe, hogy ennek eredményeként eleshetsz a Társaságunk által nyújtott szolgáltatások teljes spektrumától.

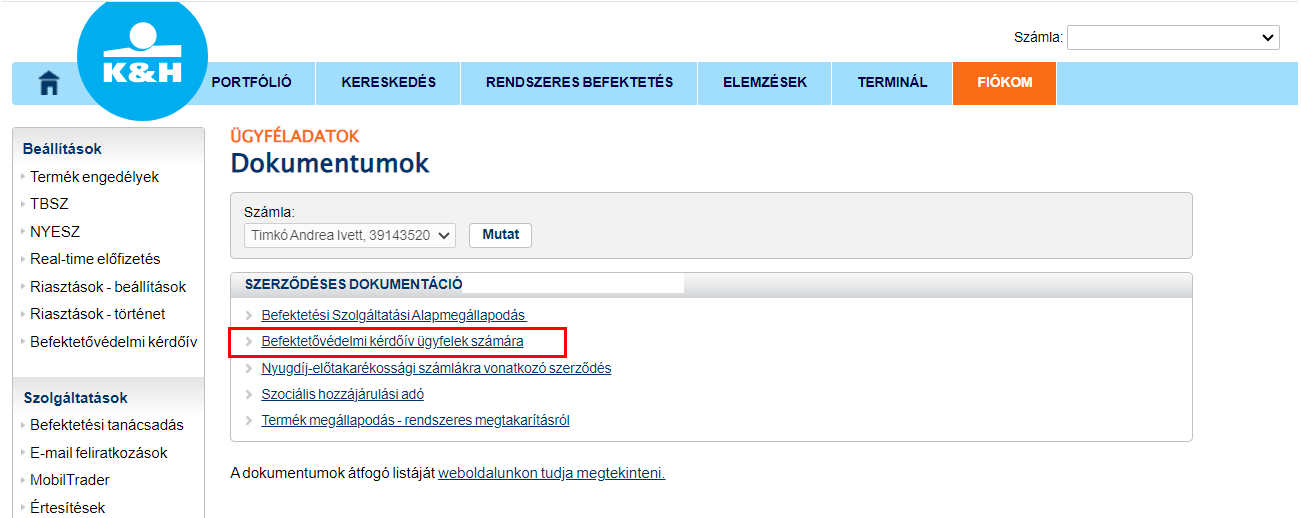

Navigálj a K&H webtraderben a Fiókom / Beállítások / Befektetővédelmi kérdőív menüpontra.

kötelező kitöltenem a befektetővédelmi kérdőívet?

A pénzügyi eszközök piacairól szóló 2014/65/EU európai parlamenti és tanácsi irányelvnek, a Bizottság (EU) 2017/565 felhatalmazáson alapuló rendeletének 54. cikke, illetve a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény (Bszt.) 44-46. szakasza alapján a Patria Finance Magyarországi Fióktelepe (Társaságunk) felkéri minden ügyfelét, hogy befektetését megelőzően töltse ki a befektetővédelmi kérdőívet.

Amennyiben úgy döntesz, hogy mégsem töltöd ki, vedd figyelembe, hogy eleshetsz a Társaságunk által nyújtott szolgáltatások teljes spektrumától.

Tájékoztatunk, hogy a pénzügyi és termék ismeretek, tapasztalat, kockázatvállalási képesség és a vagyoni helyzet folyamatos alakulása és változása miatt, a kérdőív ismételt kitöltése időnként célszerű. Ezt az előző kitöltés után egy nappal teheted meg újra.

Navigálj a K&H webtraderben a Fiókom / Beállítások / Befektetővédelmi kérdőív menüpontra.

hogyan juthatok hozzá a LEI azonosítómhoz?

Fióktelepünknél, törvényi megfelelés értelmében, jogi személyiségű társaságok kizárólag abban az esetben kereskedhetnek, amennyiben rendelkeznek érvényes LEI kóddal. A LEI kód (Legal Entity Indentifier) egy olyan 20 karakterből álló egyedi alfanumerikus nemzetközi referenciaazonosító, mely egyedileg azonosítja a pénzügyi tranzakciókban részt vevő feleket.

A LEI kód a kiadásától számított egy évig érvényes, amelyet évente megújítani szükséges.

A LEI kód beszerzése ügyfeleink feladata, azonban a Fióktelepünk vállalja, hogy az ügyfél ezirányú megbízása alapján a Kondíciós Listában meghatározott díj ellenében helyette és nevében intézkedik a LEI kód beszerzése iránt.

Amennyiben Fióktelepünkön keresztül kívánod megigényelni LEI-kódodat, úgy kérjük töltsd ki a LEI kód meghatalmazás nyomtatványt és személyesen juttasd el Fióktelepünk részére.

hogyan tudom megújítani a LEI kódomat?

A LEI kód a kiadásától számított egy évig érvényes, amelyet évente megújítani szükséges.

A LEI kód megújítása ügyfeleink feladata, azonban a Fióktelepünk vállalja, hogy az ügyfél ezirányú megbízása alapján a Kondíciós Listában meghatározott díj ellenében helyette és nevében intézkedik a LEI kód meghosszabbításáról.

Amennyiben Fióktelepünkön keresztül kívánod megújítani LEI-kódját, úgy kérjük töltsd ki a LEI kód meghatalmazás nyomtatványt és személyesen juttasd el Fióktelepünk részére.

meghatalmazhatok-e valakit a számlám felett?

Természetesen igen, meghatalmazást Társaságunk központi ügyfélszolgálatán, valamint a kiemelt K&H fiókokban lehet adni személyes megjelenés mellett. A személyes megjelenés során ügyfelünk / leendő ügyfelünk és a meghatalmazott személyes okmányainak bemutatása egyaránt szükséges.

Lehetőség van közokirat formájában meghatalmazást adni. A közokirati formában adott meghatalmazásokat eljuttathatjátok hozzánk postai úton (1095 Bp., Lechner Ödön fasor 9.), levelezési cím: Budapest 1851) vagy benyújthatjátok személyesen is az ügyfélszolgálatunkon.

Más formában megszerkesztett meghatalmazást nem fogadunk el. A meghatalmazás az elektronikus kereskedési rendszerekbe történő belépésre és megbízás megadásra is kiterjed.

lehet-e több tulajdonosa egy értékpapírszámlának?

Nem. Egy értékpapírszámlának csak egy tulajdonosa lehet. Mivel Társaságunknál nincs számlanyitási díj, és a számlavezetési díj is viszonylag alacsony, így abban az esetben, ha egy ismerősöd vagy családtagod szintén kereskedni szeretne, azt ajánljuk, hogy ő is nyisson számlát saját maga számára.

további díjmentes és díjköteles szolgáltatások

Miután véglegesítetted a számlanyitást, további szerződések aláírására is lehetőséged van a K&H webtrader felületén az Fiókom/ Beállítások menüpontban:

- rendszeres befektetések

- tartós befektetési számla (TBSZ)

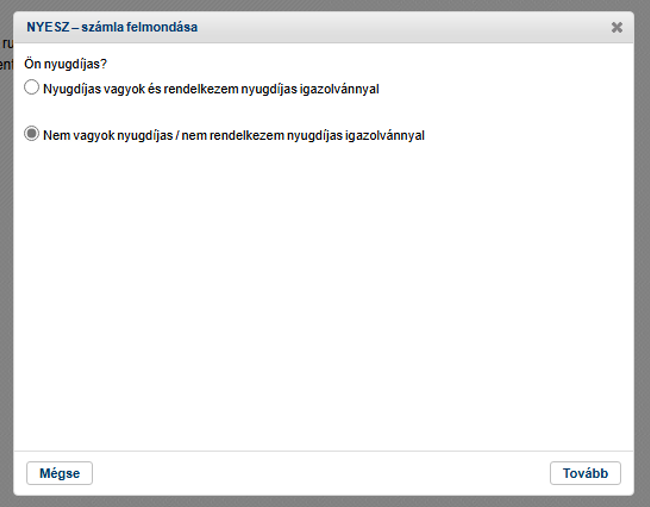

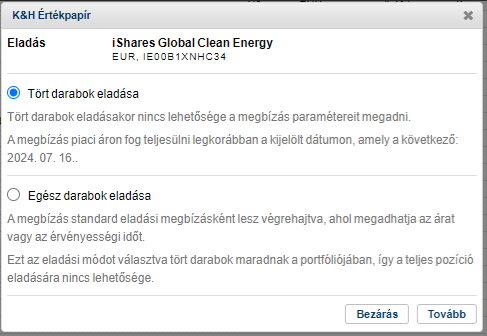

- nyugdíj-előtakarékossági számla (NYESZ)

- előfizetés valós idejű adatokra

- forward ügyletek

ingyenes elemzések

A K&H Értékpapír a magyar piacon egyedülállóan széleskörű elemzői háttérrel rendelkezik, aminek előnyeit szeretnénk minden ügyfelünk számára érezhetővé tenni.

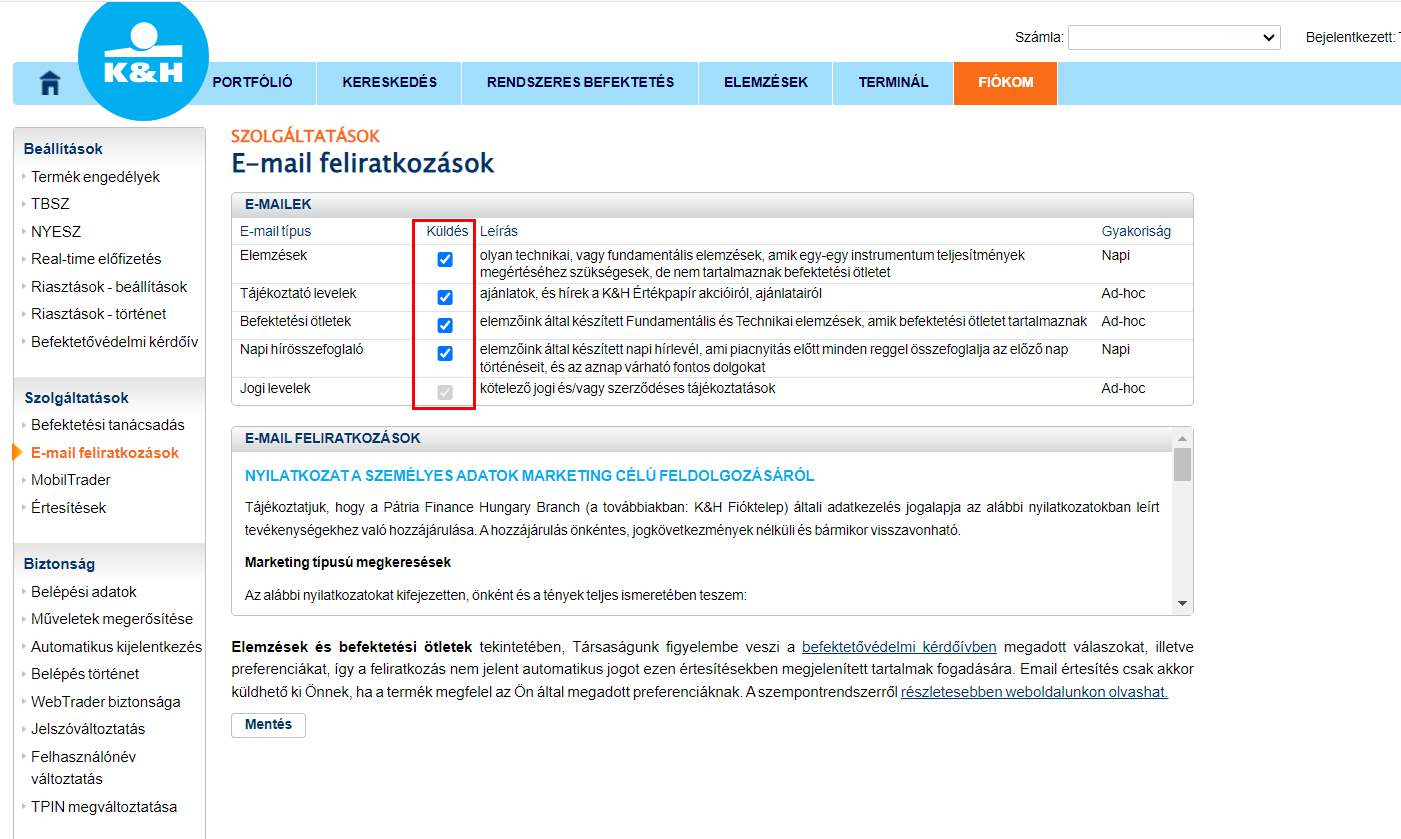

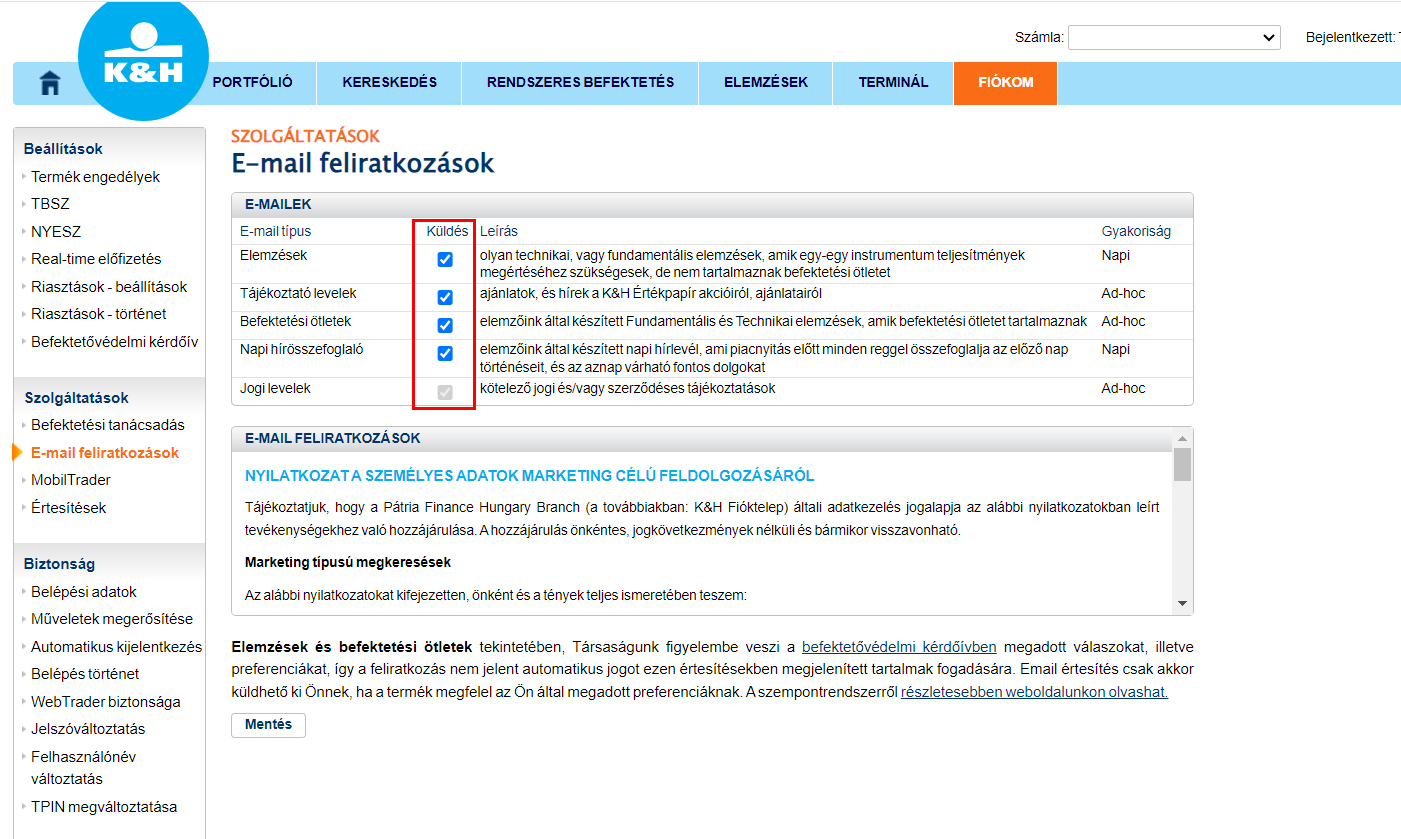

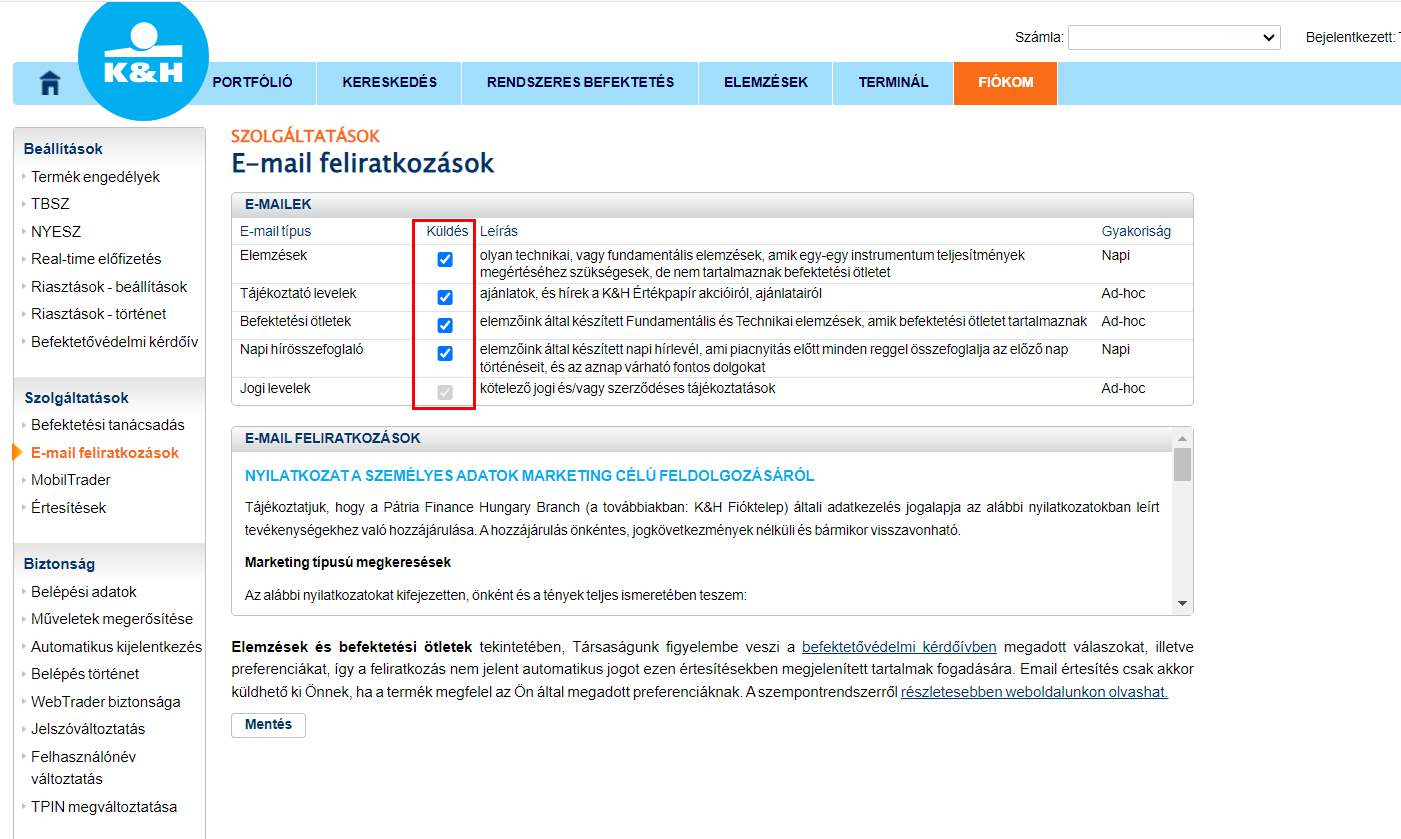

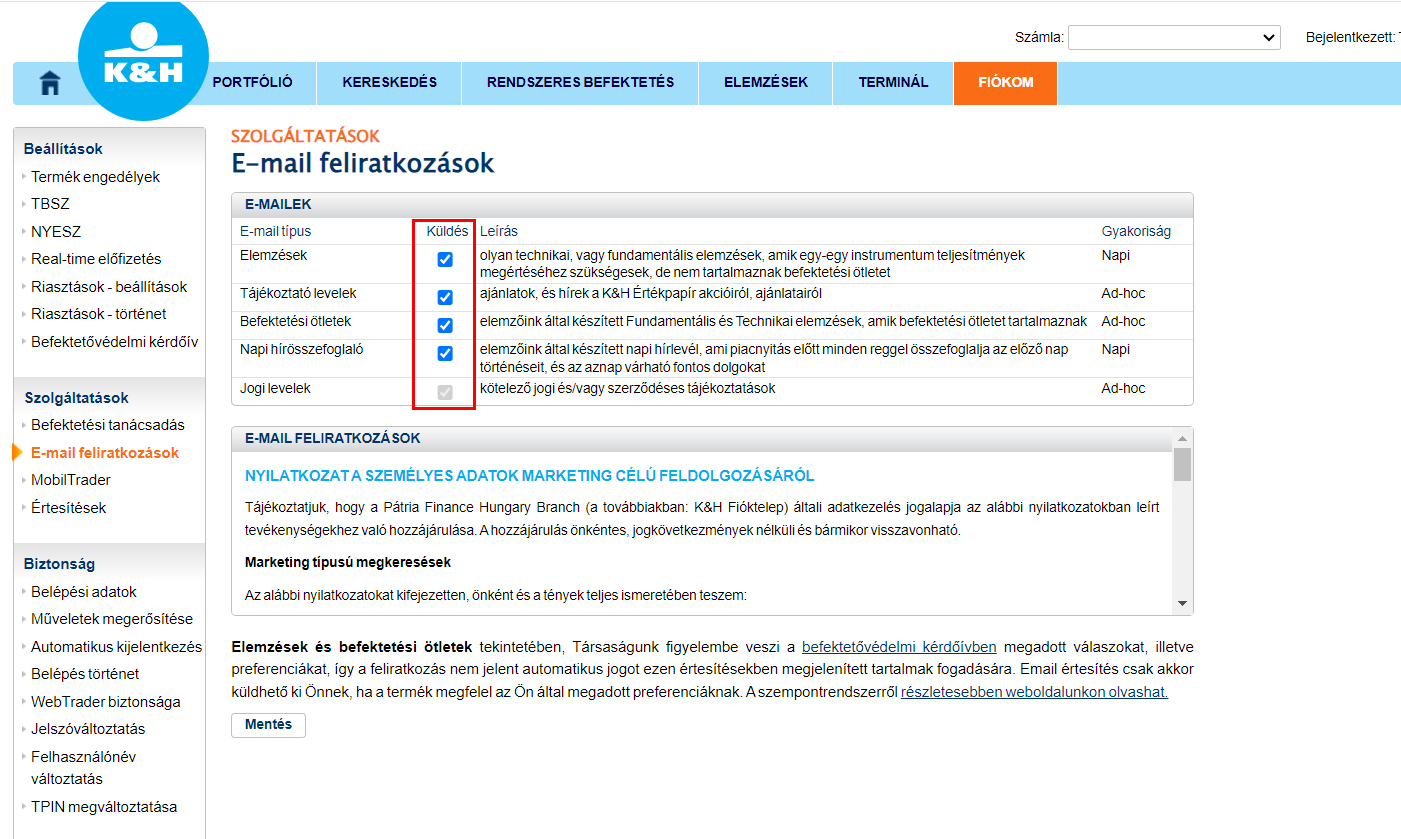

Elemzéseinket nem csak weboldalunkon érheted el, hanem hírlevél formájában ki is küldjük ügyfeleinknek. Iratkozz fel elemzési hírleveleinkre a K&H webtrader Fiókom/Szolgáltatások/E-mail feliratkozások menüpontjában!

ingyenes oktatások

A K&H Értékpapír nagy hangsúlyt fektet arra, hogy ügyfeleink minél szélesebb tudással rendelkezzenek az értékpapír befektetésekről.

Az a befektető, aki nálunk vezeti számláját, ingyenesen vehet részt az általunk szervezett tanfolyamokon és befektetési klubokon. Oktatási palettánkon a teljesen kezdő tőzsdézőtől kezdve egészen a tapasztalt daytraderig mindenki megtalálhatja a számára testhezálló tartalmat.

ügyfélszámlámmal kapcsolatban hogyan juthatok információhoz?

A számláddal kapcsolatos információkat megtalálhatod a K&H webtrader vagy K&H mobiltrader rendszerekben. Ha valamilyen kérdésedre nem találsz választ, akkor keresd fel ügyfélszolgálatunkat.

Az ügyfeleink számláival kapcsolatos információk bizalmasak, ezért ügyfélszolgálatunk csak személyes vagy telefonos megkeresés esetén tud ügyfélszámlával kapcsolatos információkkal szolgálni. Az azonoításhoz minden esetben az aktiváláskor megadott TPIN kódot kell tudnod.

E-mailes válaszra nincs lehetőség, ugyanis ez a csatorna nem tekinthető biztonságosnak az értékpapírtitoknak minősülő információk közlésére.

hogyan számítódik a portfólióm értéke?

Egyes portfolióelemek összesített piaci ára mindig a tőzsdén található aktuális értéket tükrözi. Tőzsdén kereskedett értékpapírok esetén, kereskedési időben a legjobb vételi ajánlat alapján történik az értékelés, míg kereskedési időn kívül az utolsó záróár a meghatározó. Befektetési alapok és állampapírok esetén a kibocsájtó által biztosított árfolyam a számítás alapja.

hogyan számolódik a késedelmi kamat?

Az értékpapírszámlán keletkező negatív egyenlegek után az ügyfélnek késedelmi kamat fizetési kötelezettsége keletkezik.

A késedelmi kamat jelenlegi mértéke: napi 0,06%.

Az aktuális késedelmi kamatról a Kondíciós listában tájékozódhatsz. A keletkező késedelmi kamatot mindig az aktuális hátralék pénznemében számítjuk fel, a kamatszámítás napi alapon zajlik, továbbá negyedévente terheljük a számlát a felhalmozott kamatokkal.

A kamatszámítás működését a következő példán keresztül részletesen áttekintheti:

- ügyfelünk 10.000 Ft negatív egyenleggel indítja a márciusi hónapot

- március 11-én további 5000 Ft tartozása halmozódik fel és március hónapot 15.000 Ft negatív egyenleggel zárja

A fenti esetben a késedelmi kamat számítása a következőképpen történik:

- 03.01 és 03.10 közötti időszakra fizetendő: 10 nap * (10.000 * 0,06%) = 60 Ft

- 03.11 és 03.31 közötti időszakra fizetendő: 21 nap * (15.000 * 0,06%) = 189 Ft

A negyedéves terhelés április 1-gyel történik, így a fenti példa szerint az ügyfél egyenlege 60 + 189 azaz 249 Ft-tal csökken. Így az ügyfél az áprilisi hónapot összesen 15.000 + 249 azaz 15.249 Ft negatív egyenleggel indítja, így ezt követően erre a kalkulált negatív egyenlegre számítjuk fel a késedelmi kamat további összegét.

hogyan kell értelmeznem a havi számlakivonatomat?

amennyiben a számlakivonatod értelmezésében nehézségeid akadnak, tekintsd meg interaktív bemutatónkat

hogyan tudom megszüntetni a számlámat?

személyesen ügyfélszolgálatunkon

Az időpontfoglaláshoz kérjük, hívd az alábbi telefonszámot: +36 1 455 1500

Címünk: 1095 Budapest Lechner Ödön fasor 10.

levélben

Megszüntetheted a számládat a kitöltött számlamegszüntetési nyomtatvány elküldésével a levelezési címünkre vagy központi email címünkre szkennelve.

Levelezési címünk: Patria Finance Magyarországi Fióktelepe / Budapest 1851 (levelezési címünk egy postafiók, melyhez semmilyen más adat nem szükséges)

Központi email címünk: info@khertekpapir.hu

Számlamegszüntetési nyomtatványunk elérhető weboldalunkon a dokumentumok/ nyilatkozatok ügyfeleknek menüpontban, melynek címe „Alapmegállapodás és kapcsolódó szerződések felmondása”.

Amennyiben értékpapírszámládon pénzügyi eszközzel rendelkezel, kérjük, hogy gondoskodj annak transzferálásáról egy másik szolgáltatóhoz. Kimenő értékpapír transzfer megbízást az erre vonatkozó formanyomtatványon kell jelezned ügyfélszolgálatunknak.

A pénzeszközöket nem tudod kiutalni, mivel a minimum egyenleg – 4 900 Forint – miatt nem tudsz úgy kiutalni, hogy számlád üres legyen. A felmondási nyilatkozatod egyben utalási megbízásnak is minősül. Amennyiben pénzeszközzel rendelkezel számládon, úgy azt automatikusan kiutaljuk a rögzített bankszámlaszámodra, nem kell külön pénz kiutalási megbízást megadnod. Kérjük minden esetben gondoskodj arról, hogy megfelelő bankszámlaszámod legyen rögzítve, megfelelő devizanemben.

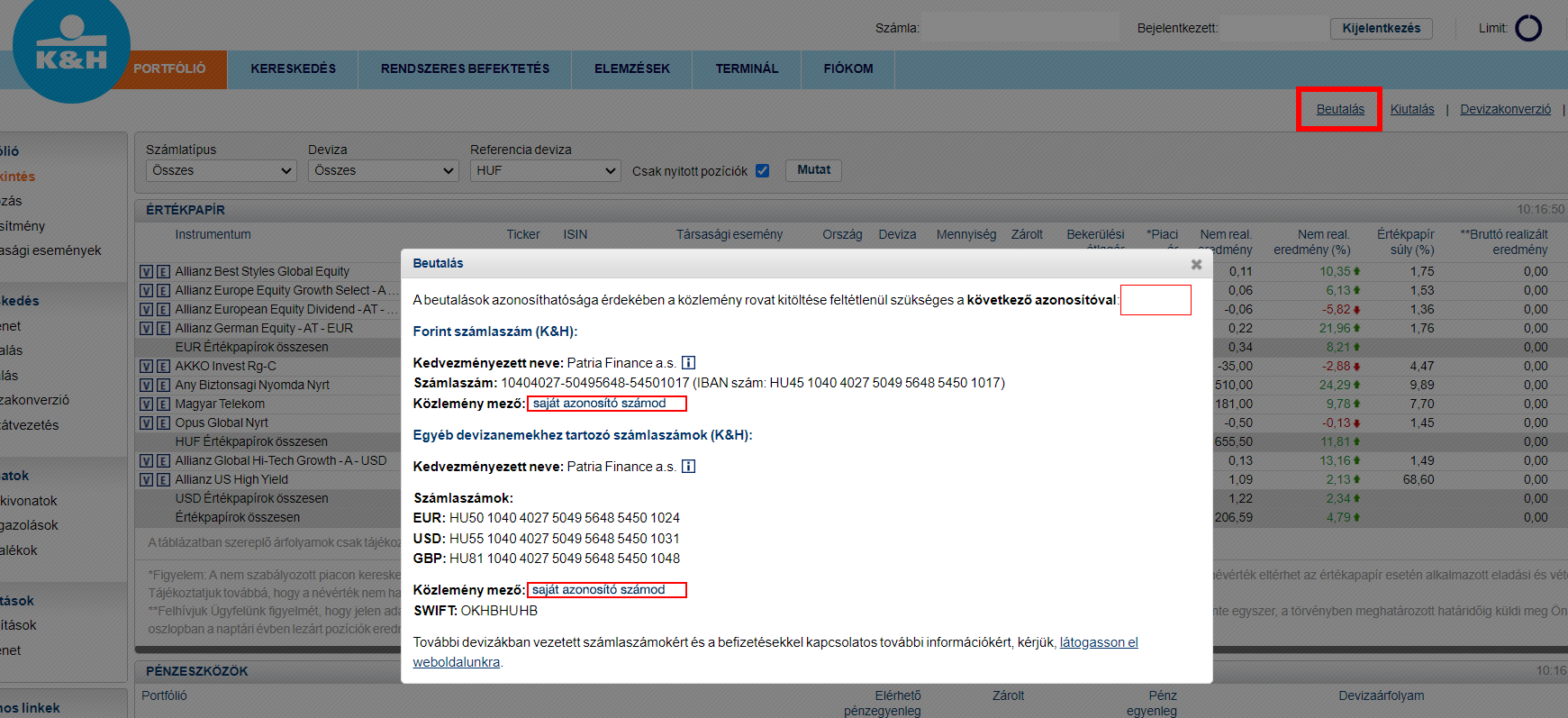

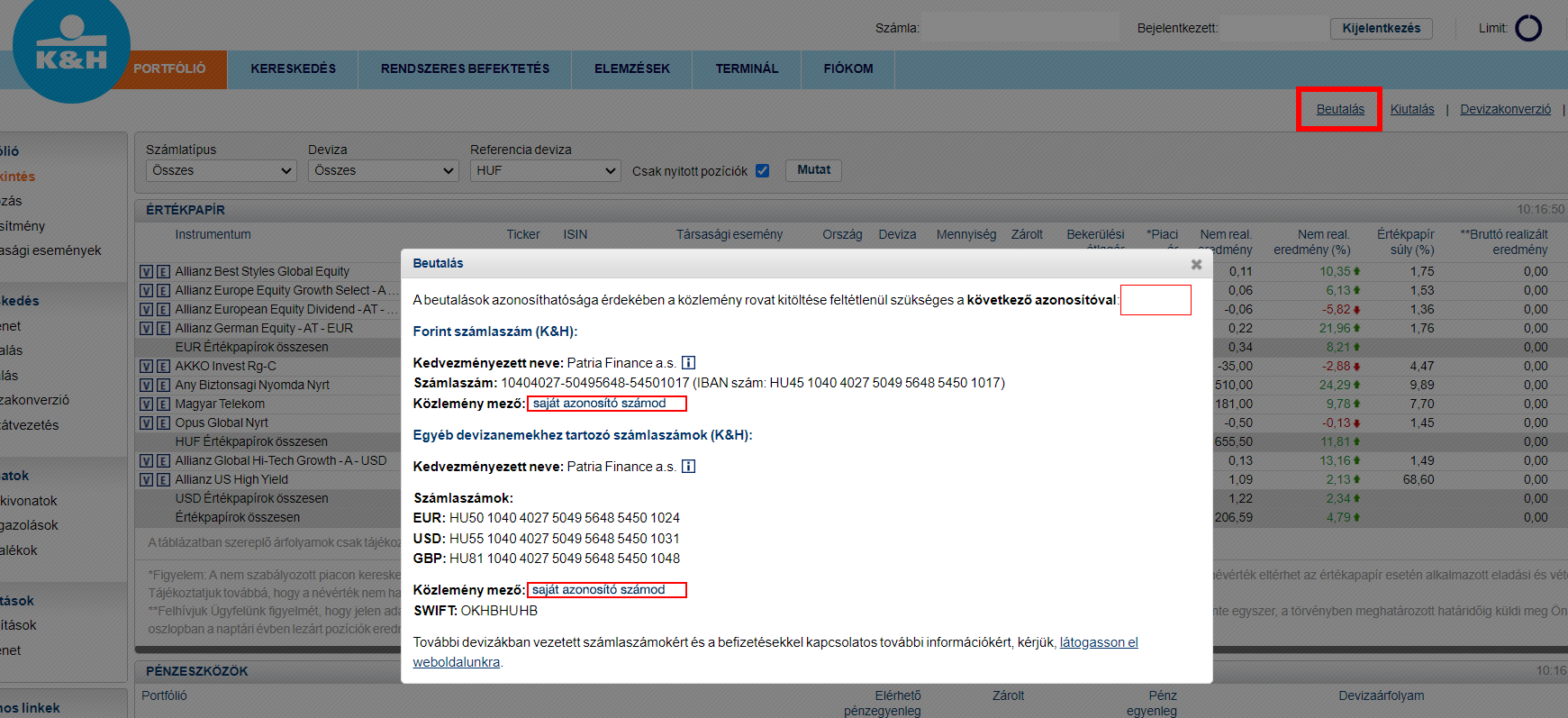

hogyan tudok pénzt elhelyezni a számlámon?

HUF beutaláshoz vagy készpénzbefizetéshez szükséges adatok:

- számlaszám (K&H): 10404027-50495648-54501017

(IBAN formátum: HU45 1040 4027 5049 5648 5450 1017) - kedvezményezett neve: Patria Finance a.s.

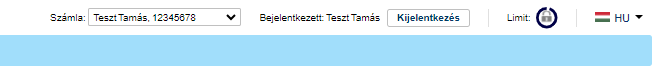

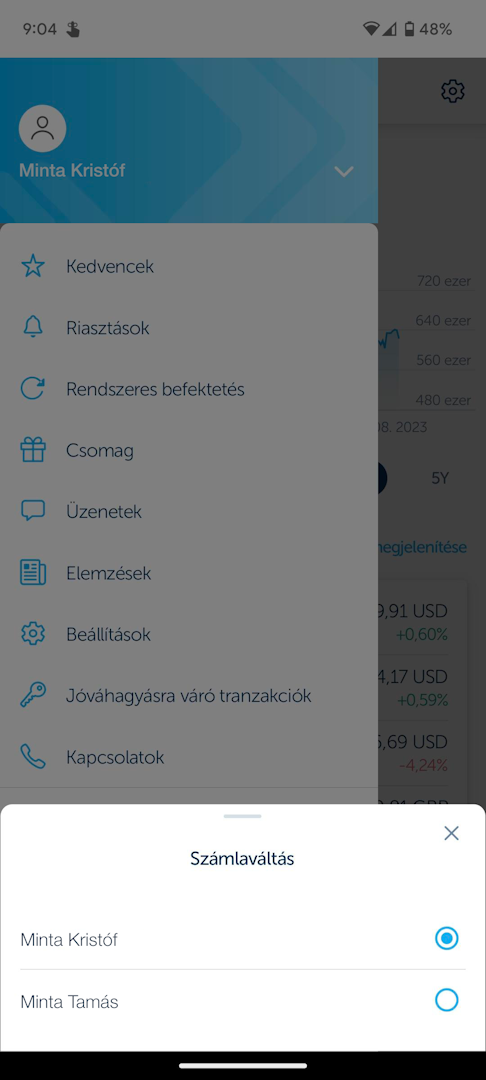

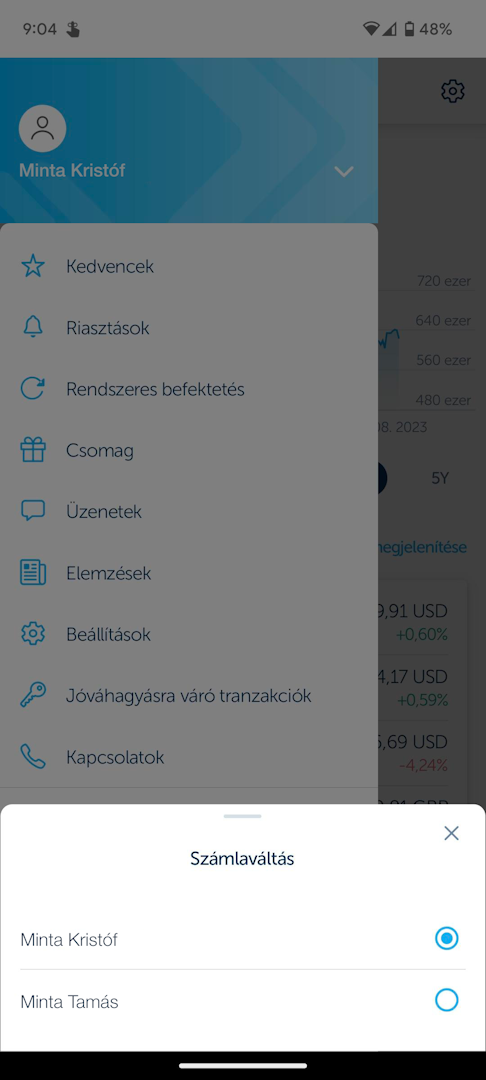

- közlemény rovat: kérjük, add meg 8 számjegyű azonosító számod, amelyet a K&H webtrader felületén a neved mellett, vagy a K&H mobiltrader app jobb felső menüjét lenyitva találsz

Tudtad? K&H folyószámládról már díjmentesen utalhatsz be pénzt K&H Értékpapír számládra.

Ha devizát szeretnél beutalni értékpapírszámládra, akkor használd központi IBAN számlaszámainkat, amelyek a következők:

- kedvezményezett neve: Patria Finance a.s.

- közlemény rovat: kérjük, add meg 8 számjegyű azonosító számod, amelyet a K&H webtrader felületén a neved mellett találsz

- számlaszám:

- EUR: HU50 1040 4027 5049 5648 5450 1024

- USD: HU55 1040 4027 5049 5648 5450 1031

- GBP: HU81 1040 4027 5049 5648 5450 1048

- SWIFT kód (amennyiben szükséges): OKHBHUHB

- Levelező bank SWIFT kód (amennyiben szükséges): KREDBEBB

Valuta befizetésre a pénztárral rendelkező K&H Bank fiókhálózatában van lehetőség. A központi ügyfélszolgálati irodánkban nem működtetünk valutapénztárat, így ott valuta személyes befizetésére nincs lehetőség.

Egyéb devizaszámlák:

- kedvezményezett neve: Patria Finance a.s.

- közlemény rovat: kérjük, add meg 8 számjegyű azonosító számod

- Számlavezető címe: ČSOB, Radlická 333/150, Praha 5,

- SWIFT kód/BIC: CEKOCZPP

- Deviza IBAN bankszámlaszám

- Cseh korona (CZK) - CZ77 0300 0000 0001 6622 6923

- Svájci frank (CHF) - CZ20 0300 0000 0002 0911 5335

- Lengyel zloty (PLN) - CZ52 0300 0000 0002 0911 6020

- Dán korona (DKK) - CZ24 0300 0000 0002 0911 5554

- Svéd korona (SEK) - CZ76 0300 0000 0002 0911 5685

- Norvég korona (NOK) - CZ73 0300 0000 0002 0911 5642

- Kanadai dollár (CAD) - CZ31 0300 0000 0002 1328 6137

- Ausztrál dollár (AUD) - CZ66 0300 0000 0002 5375 6332

- Japán yen (JPY) - CZ14 0300 0000 0002 1529 4149

- Román lej (RON) - CZ03 0300 0000 0002 2331 6344

Amennyiben egy külföldi értékpapírra adsz be megbízást, és nincs a megbízáshoz elegendő devizád, rendszerünk felkínálja, hogy automatikusan vált a tranzakcióhoz devizát. Az automatikus devizakonverzió funkcióról ide kattintva tudhatsz meg többet.

Figyelem: Azokat a beérkező utalásokat, amelyet fióktelepünk nem tud beazonosítani kénytelenek vagyunk „téves utalás” megjelöléssel visszautalni.

Készpénz befizetésre csak a pénztárral rendelkező K&H bankfiókokban vagy arra alkalmas K&H bankautomatákban van lehetőség.

mennyi idő alatt íródik jóvá a beutalt pénz a számlámon?

Amennyiben a K&H webtraderben rögzített számládról érkezik beutalás és a közlemény mező megfelelően van kitöltve a saját számlaazonosító számoddal, úgy jellemzően néhány banki órán belül megjelenik a beutalt pénz a számládon.

Amennyiben a K&H webtraderben nem a rögzített számláról érkezik beutalás, úgy a tranzakció azonosítása több időt vehet igénybe. A 8 számjegyű azonosító számod megfelelő kitöltése esetén, jellemzően ez az adott vagy az azt követő banki munkanapon megtörténik. A késedelem oka az, hogy ebben az esetben a téves utalások elkerülése érdekében manuális jóváhagyásra van szükség.

Azokat a beérkező utalásokat, amelyeket nem tudunk azonosítani (nem szerepel benne a 8 számjegyű azonosító és nem rögzített számláról érkezik az utalás) visszautaljuk a küldő félnek. Azokban az esetekben, amikor a küldő fél gyűjtőszámlát használt (pl: Revolut) az ügyfél eredeti számláján való jóváírás akár több munkanapot is igénybe vehet.

Tudtad? K&H folyószámládról már díjmentesen utalhatsz be pénzt K&H Értékpapír számládra.

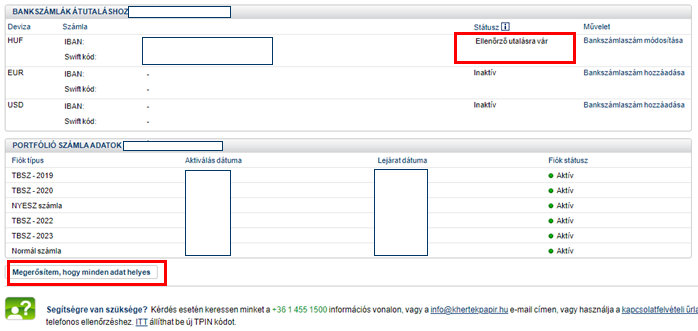

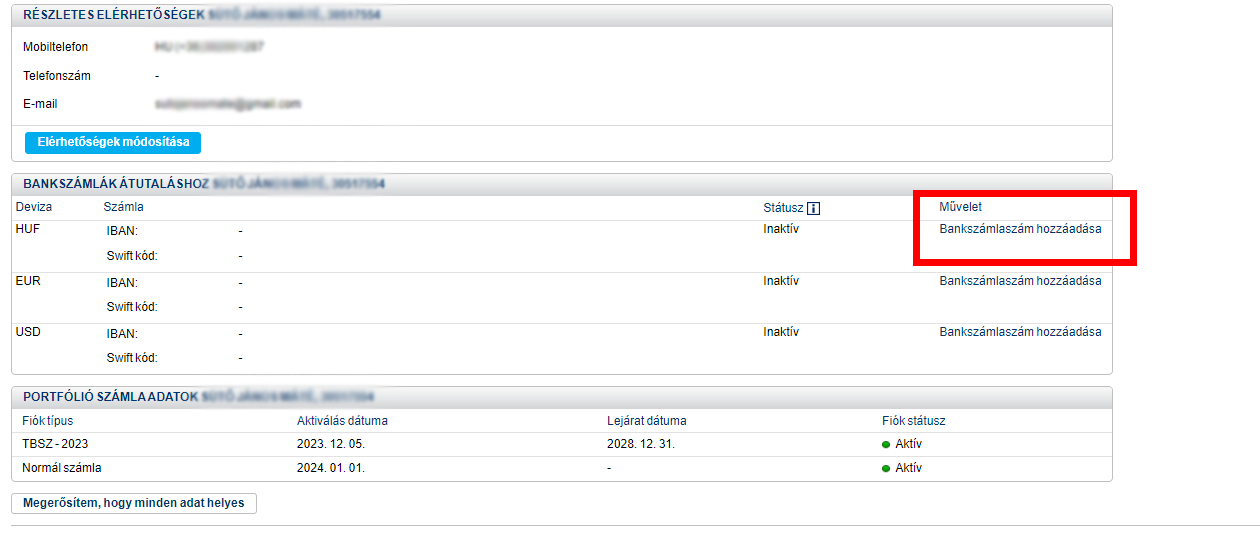

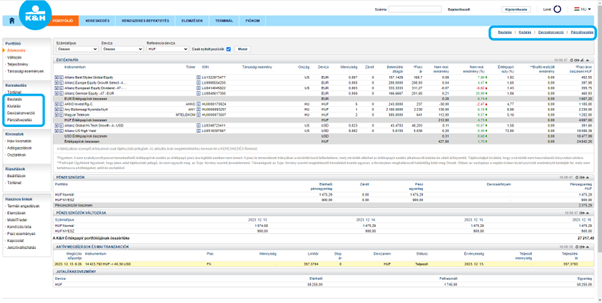

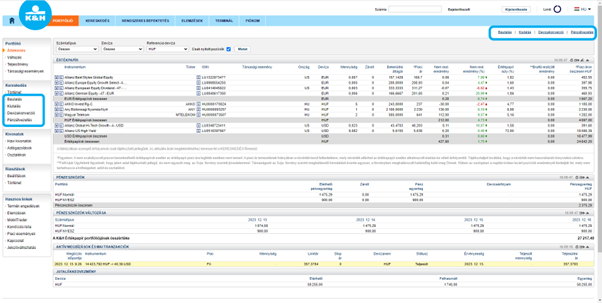

hogyan tudok pénzt kiutalni a K&H Értékpapírnál vezetett számlámról?

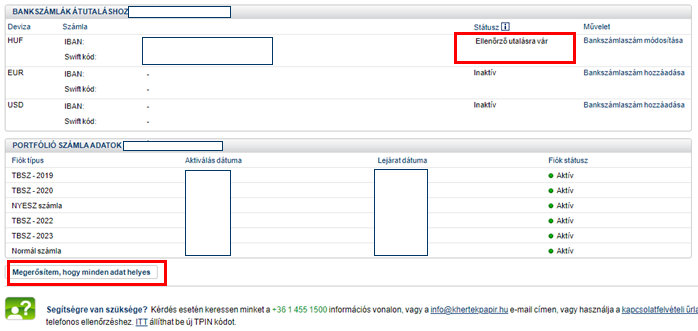

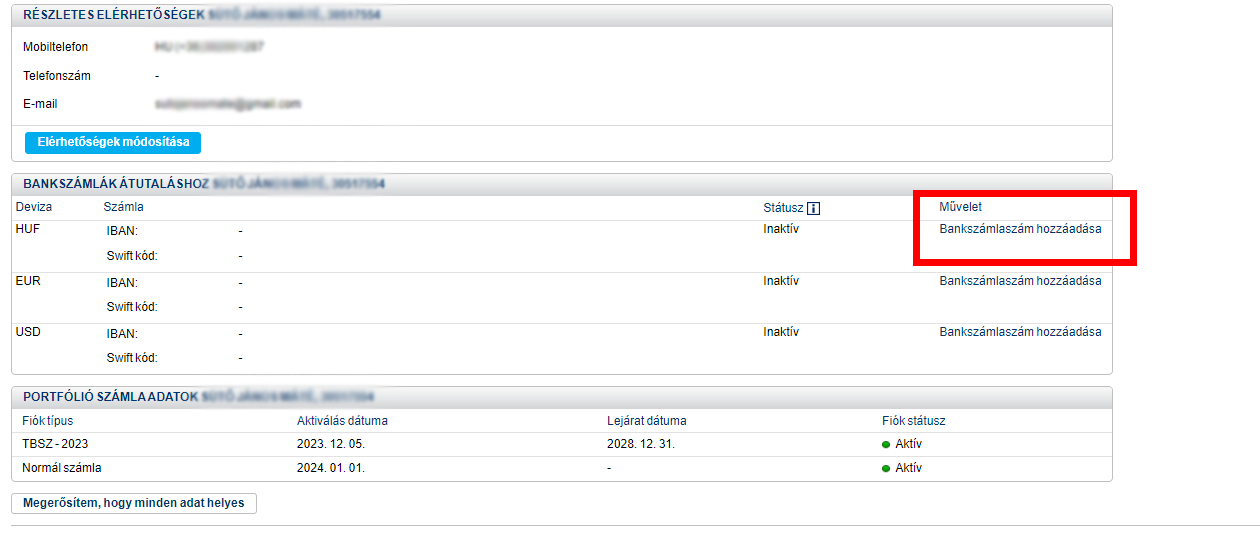

Ügyfeleink kizárólag előre rögzített, saját névre szóló bankszámlára tudnak kiutalási megbízást kezdeményezni. A számlanyitás során rögzítésre kerül egy bankszámlaszám, melyet könnyen tudsz módosítani online / tudsz újabb bankszámlaszámot megadni újabb devizanemben.

A megadott bankszámlá(i)dra kiutalni a K&H mobiltrader és a K&H webtrader felületekről tudsz.

A kiutalás funkciót a K&H mobiltraderben az alsó sáv középső, kék gombja alatt, a K&H webtraderben pedig a portfólió menüben jobb felül találod. A kiutalás feltétele, hogy a pénzeszközeidnek minimum 4900 Ft-nak kell maradnia.

Bankszámlá(i)d rögzítéséről vagy módosításáról a következő kérdésben olvashatsz.

Faxon vagy e-mailben megadott utalási megbízásokra nincs lehetőség. Hitelintézetnek nem minősülő szolgáltatók felé (pl: Wise, BinX) Fióktelepünk nem teljesíthet pénz kiutalási megbízást. További információ

Készpénz felvételre nincs lehetőség.

mennyi idő alatt kapom meg a kiutalt pénzemet?

A kimenő utalások teljesítési ideje a pénznemtől függ.

- forint esetében T+1 nap, ami azt jelenti, hogy minden munkanapon összegyűjtjük az összes kimenő átutalási kérelmet, és azok a következő munkanapon érkeznek meg a számládra.

- EUR esetében T+2 nap, ami azt jelenti, hogy a beadás napja utáni második napon kerül átutalásra. Tehát, ha mondjuk hétfőn 9:00-kor kezdeményezed az átutalást, akkor szerdán fogod megkapni a pénzt. (SEPA átutalások esetén, az EU-n kívül vezetett számlák esetében több időbe telhet, amíg megérkezik).

- USD és egyéb pénznemek esetében a várható idő szintén T+2 nap.

A kiutalások a fent jelzett időknél előbb is célba érhetnek.

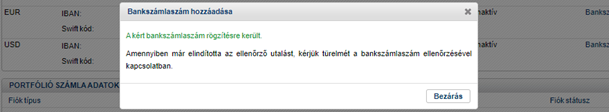

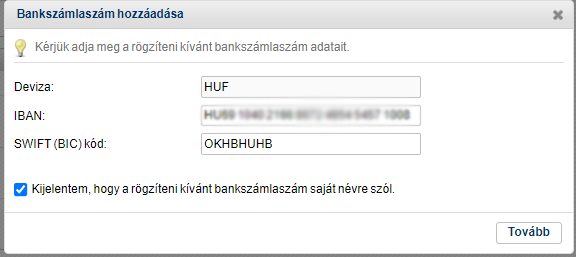

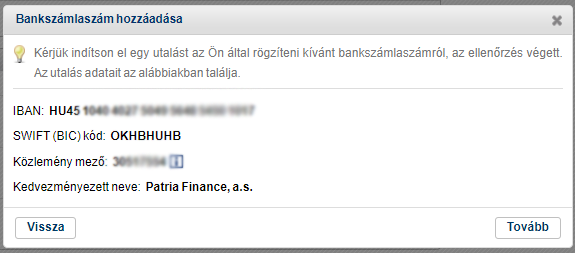

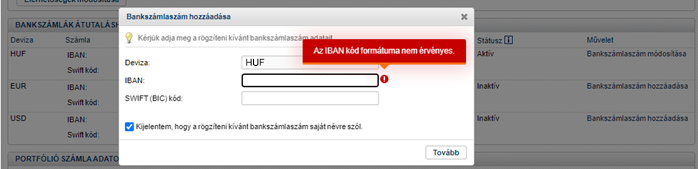

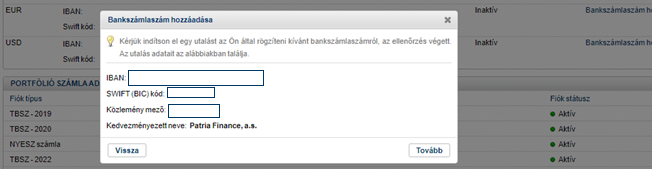

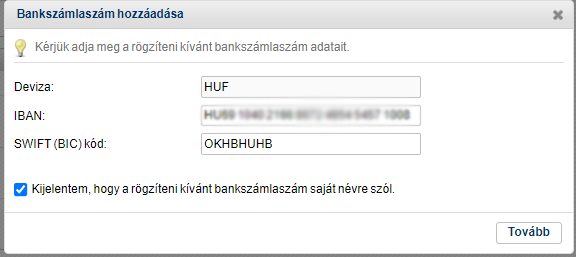

hogyan tudok új bankszámlaszámot megadni, vagy meglévőt módosítani?

Csak előre megadott, az ügyfél nevén lévő bankszámlára áll módunkban kiutalást indítani. Ezt a bankszámlát a számlanyitás alkalmával meg kell adnod, azonban később módosítható, illetve más devizákhoz tartozó bankszámlákat is megadhatsz.

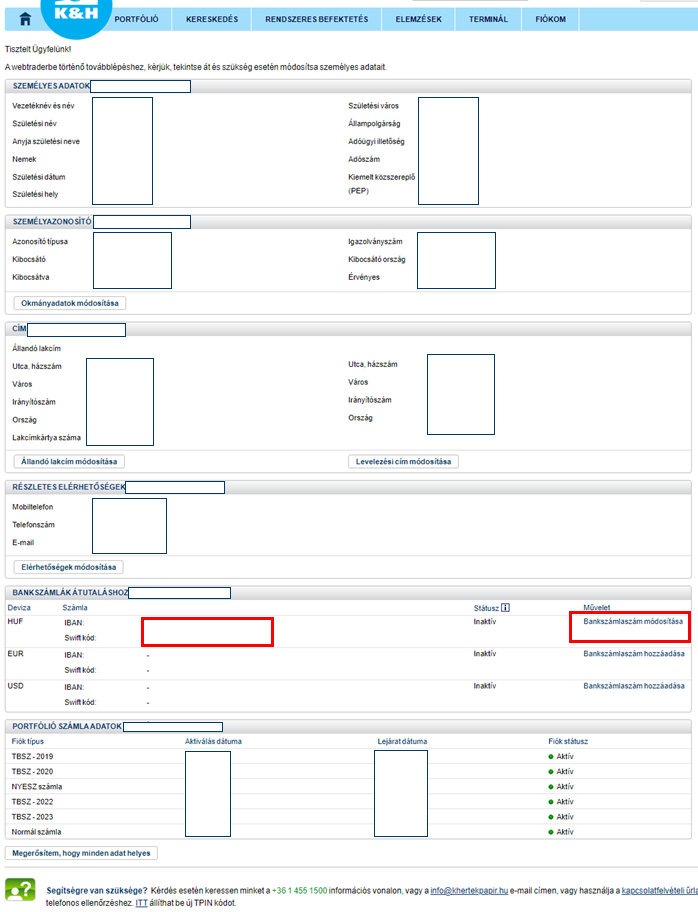

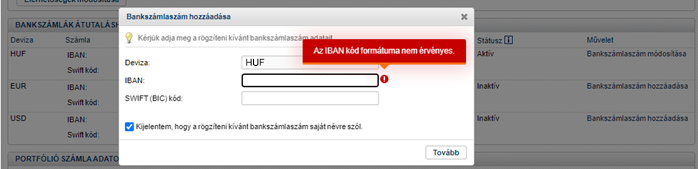

Módosítás a K&H webtraderben

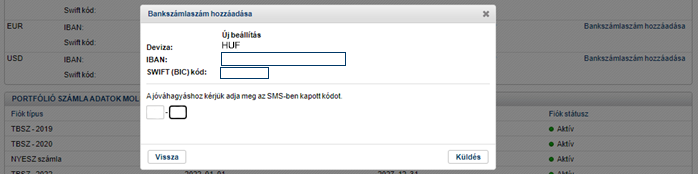

A K&H webtraderben a fiókom / bankszámlák menüpont alatt találod a megadott számládnak az adatait és itt tudsz módosításokat is végrehajtani. Kattints a módosítani/megadni kívánt számlára és add meg az új adataidat.

Módosítás az ügyfélszolgálaton

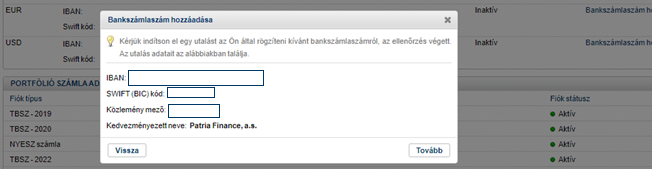

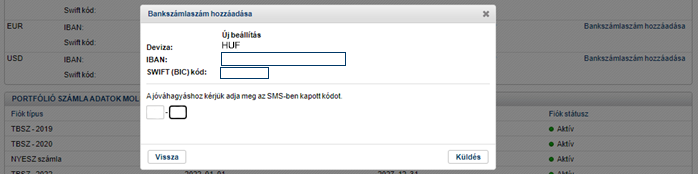

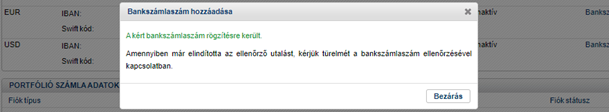

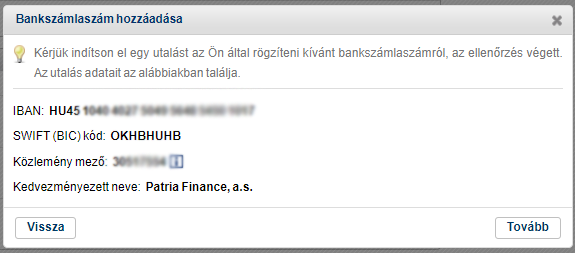

A K&H webtraderben csak a forint, euro, USA dollár pénznemeket tartalmazó számlák adhatók meg. FONTOS! Minden módosítás után szükséges egy ellenőrző banki utalás. Ekkor a megadott számláról a K&H értékpapír megfelelő deviza számlájára kell egy utalást indítanod, amelyet ellenőrzésre használunk.

Ha a fentiektől eltérő devizaszámlát szeretnél megadni, akkor ki kell töltened egy igénylőlapot és azt e-mailen vagy postán el kell juttatnod az ügyfélszolgáltunknak. FONTOS! Minden esetben hitelt érdemlően bizonyítanod kell, hogy az adott bankszámlaszám a te nevedre szól. Ezt megteheted egy szerződés / havi kivonat megküldésével, melyen adatait megtalálhatóak. Tehát:

- Online módosítás esetén szükség lesz egy megerősítő beutalásra

- Offline módosítás esetén pedig az erre szolgáló formanyomtatvány kitöltése és megküldése mellett meg kell küldened annak bizonyítékát, hogy a bankszámlaszám a te nevedre szól

A fentiek maradéktalan teljesítése után, a bankszámlád megjelenik a K&H webtraderben és aktívvá válik.

A bankszámla módosítására irányuló kérelmet itt érheted el.

Tudtad? K&H folyószámládról már díjmentesen utalhatsz be pénzt K&H Értékpapír számládra.

hogyan tudok pénzt elhelyezni a TBSZ vagy NYESZ számláimra?

Tartós befektetési számlát (TBSZ) vagy nyugdíj-előtakarékossági számlát (NYESZ) a Fiókom / Beállítások részben megfelelő termékszerződés aláírásával hozhatsz létre.

átvezetés normál számláról

A K&H webtraderben a Portólió menüpont alatt a Pénzátvezetés vagy a K&H mobiltraderben a Pénzátvezetés gombra kattintva vezethetsz át pénzt a normál számládról további számláidra.

közvetlen beutalás

Ha közvetlen beutalás indítasz a banki utalásnál a közleménybe írd a megfelelő számládhoz tartozó kódot. A kódot a K&H mobiltrader Pénzműveletek / Beutalás menüjében találod.

Tudtad? K&H folyószámládról már díjmentesen utalhatsz be pénzt K&H Értékpapír számládra.

egy devizanemhez tudok-e több számlaszámot is regisztrálni?

Nem, egy devizához csak egy számlaszám adható meg. A kiutalás funkció használata során a legördülő menüből ki tudod választani, hogy milyen devizában szeretnél kiutalni. Az összeg ebben az esetben az azonos devizában rögzített számlaszámodra fog érkezni.

hogyan tudok részvényeket transzferálni saját számlámra?

Amennyiben részvényeket szeretnél egy társaságunknál vezetett számlára transzferálni, azt a jelenlegi értékpapírszámla-vezetődnél kell kezdeményezned. A célszámla hazai értékpapírok esetén a K&H Értékpapír KELER Zrt.-nél vezetett 0827102030 számú értékpapírszámlája legyen!

- Számlatulajdonos: Patria Finance a.s.

- Számlaszám: 0827102030

- Megjegyzés rovat: 8 számjegyű számlaazonosítód

Kérjük, hogy a transzfer során a közlemény rovatban mindenképpen tüntesd fel a megcélzott ügyfél (jelen esetben te magad vagy vállalatod) nevét és Társaságunknál vezetett számládnak 8 számjegyű azonosító számát.

Emellett Fióktelepünk felé is jelezned kell a bejövő értékpapír transzferedet az erre rendszeresített formanyomtatványon. A kitöltött nyomtatvány juttatsd el hozzánk emailben az info@khertekpapir.hu címre, postai úton vagy személyesen. A nyomtatványt a dokumentumok oldalon a Nyilatkozatok ügyfeleknek kategóriában találod.

A papíroknak bekerülési igazolással együtt kell érkeznie, hogy Társaságunk megismerhesse, a transzferált részvényeknek mi volt a bekerülési árfolyama. A transzferáló félnek meg kell kérnie a transzferáló céget, hogy a bekerülési igazolást küldjék el a K&H Értékpapírhoz e-mailben az info@khertekpapir.hu e-mail címre.

Jogi személyek esetén a transzfer teljesítése kizárólag, a jogi személyhez tartozó LEI kód megadása mellett lehetséges.

A jelentéstételi kötelezettséghez minden jogi személy ügyfélnek – ideértve a jogi személyiség nélküli gazdasági társaságokat is – rendelkeznie kell Jogi Személy Azonosító kóddal (Legal Entity Identifier).

hogyan tudok részvényeket transzferálni más személy számlájára?

Amennyiben nem saját értékpapírszámlára történik a transzfer, az ügylethez tartozó eredeti adásvételi vagy ajándékozási szerződést kérjük, juttasd el Társaságunk részére. Ebben az esetben a bekerülési ár és a bekerülési dátum ezen dokumentum alapján kerül rögzítésre.

A fenti dokumentum mellett az erre a folyamatra vonatkozó formanyomtatványt is ki kell töltened és eljuttatnod az Ügyfélszolgálatnak az info@khertekpapir.hu e-mail címre, postai úton vagy személyesen. A nyomtatványt a dokumentumok oldalon a Nyilatkozatok ügyfeleknek kategóriában találod.

Jogi személyek esetén a transzfer teljesítése kizárólag, a jogi személyhez tartozó LEI kód megadása mellett lehetséges.

A jelentéstételi kötelezettséghez minden jogi személy ügyfélnek – ideértve a jogi személyiség nélküli gazdasági társaságokat is – rendelkeznie kell Jogi Személy Azonosító kóddal (Legal Entity Identifier).

hogyan tudom más szolgáltatónál vezetett TBSZ vagy NYESZ számláimat áthelyezni a K&H Értékpapírhoz?

Idei TBSZ vagy NYESZ számla áthelyezése:

- Nyiss TBSZ vagy NYESZ számlát online, a K&H webtrader kereskedési rendszerünkben a Fiókom menüpont alatt.

- Kérd meg pénzügyi szolgáltatódat, hogy küldje meg a TBSZ vagy NYESZ számlád igazolását a K&H Értékpapír felé. Fióktelepünk kiállítja a befogadó nyilatkozatot.

- Szolgáltatód felé kérjük, küld el az ügyfélszámodat, amelyet a K&H mobiltrader bal szélső sávjában a neved alatt, vagy a K&H webtrader Fiókom menüpontjában találsz.

- A többit mi elintézzük neked, az igazolás megérkezésekor Társaságunk könyveli az áthordozott portfóliót TBSZ vagy NYESZ számládon, és már kereskedhetsz is az értékpapírjaiddal.

Korábbi évben nyitott TBSZ vagy NYESZ számla áthelyezése:

- Nyiss egy, a már meglevő TBSZ vagy NYESZ számla évével azonos évjáratú számlát központi ügyfélszolgálatunkon!

- Kérd meg pénzügyi szolgáltatódat, hogy küldje meg a TBSZ vagy NYESZ számlád igazolását a K&H Értékpapír felé. Fióktelepünk kiállítja a befogadó nyilatkozatot.

- Szolgáltatód felé kérjük, küld el az ügyfélszámodat, amelyet a K&H mobiltrader bal szélső sávjában a neved alatt, vagy a K&H webtrader Fiókom menüpontjában találsz.

- A többit mi elintézzük neked, az igazolás megérkezésekor Társaságunk könyveli az áthordozott portfóliót TBSZ vagy NYESZ számládon, és már kereskedhetsz is az értékpapírjaiddal.

Kérjük, TBSZ vagy NYESZ számlahordozási igény esetén keresd fel ügyfélszolgálatunkat az alábbi elérhetőségek valamelyikén.

Fióktelepünk felé is jelezned kell a bejövő értékpapír transzferedet az erre rendszeresített formanyomtatványon. A kitöltött nyomtatvány el kell juttatnod hozzánk emailben az info@khertekpapir.hu címre, postai úton vagy személyesen. A nyomtatványt a dokumentumok oldalon a Nyilatkozatok ügyfeleknek kategóriában találod.

hogyan tudom a K&H Értékpapír számlámat más szolgáltatóhoz transzferálni?

Amennyiben egy másik szolgáltatóhoz szeretnéd áthelyezni a részvényeidet, kérjük, töltsd ki a kimenő értékpapír transzfer megbízás nyomtatványunkat, amelyet a a dokumentumok oldalon a Nyilatkozatok ügyfeleknek kategóriában találhatsz meg. Ezután a nyomtatványt juttasd el hozzánk emailben, személyesen vagy postai úton. Amint megkapjuk, egy ellenőrző hívással egyeztetjük azt.

A nyomtatványon mindenképp add meg a fogadó fél kapcsolattartási adatait, mert ennek hiányában nem tudjuk végrehajtani a transzfer megbízást.

Amennyiben teljes TBSZ / NYESZ portfoliót szeretnél transzferálni másik szolgáltatóhoz, úgy mindenképp csatold a kérvényhez a befogadó nyilatkozatot, melyet a fogadó fél állít ki.

A megbízás beadásának idején az értékpapírszámlád blokkolásra kerül, hogy előkészíthessük azt az értékpapír transzferre. A folyamat alatt egyeztetünk a befogadó szolgáltatóval, amely különösen külföldi fél esetén, hosszabb időt is igénybe vehet.

hogyan tudok devizát váltani?

A K&H mobiltrader alkalmazásban válaszd a lap alján a középső gombot, és válaszd a devizaváltás funkciót, vagy a K&H webtrader felületen válaszd ki a Kereskedés/Devizakonverzió menüpontot. A váltás előtt érdemes a Portfólió/Pénzeszközök szekcióban ellenőrizni az eladni kívánt deviza rendelkezésre álló egyenlegét.

Jogszabályi kötöttségek miatt, a Befektetési szolgáltatók (így Társaságunk is) devizaváltást csak befektetési szolgáltatási tevékenységhez kapcsolódóan végezhetnek Ügyfeleik számára. Ez a gyakorlatban azt jelenti, hogy kizárólag befektetési szolgáltatási tevékenységhez kapcsolódóan válthatunk neked devizát, azaz biztosítanunk kell a befektetési megbízás megtörténtét. Ennek legegyszerűbb módja, hogy a devizaváltási megbízást a befektetési megbízás (Pl.: tőzsdei, befektetési jegy, állampapír) benyújtásával egy időben rögzíted.

- dollár esetén a 17:00-ig benyújtott és teljesült váltási megbízásnak az elszámolási ideje T+1 nap

- egyéb deviza esetén 17:00-ig benyújtott és teljesült váltási megbízás elszámolási ideje T+2 nap

mennyibe kerül a devizaváltás?

A devizaváltás díja piaci áras megbízás esetén 1%. A devizakonverzió használatakor, valamint az értékpapír-kereskedés során a rendszer az aktuális piaci árfolyamhoz hozzáad 1%-ot, mint díjat, így a feltüntetett egyedi árfolyam a díjjal megemelt érték.

A devizakonverzió funkció használatával piaci áras megbízás 9:00 és 17:00 óra között adható be, amennyiben a forrás és cél devizához kapcsolódó tőzsdék nyitva vannak.

Amennyiben a devizakonverzió funkció nem elérhető, de értékpapír vásárláshoz kapcsolódóan devizát szeretnél váltani, úgy aktiváld az automatikus devizakonverzió funkciót, melyről részletesebben itt olvashatsz.

Piaci árfolyamnak a devizaárfolyam adatszolgáltatónktól átvett aktuális piaci vételi és eladási ajánlati árak középárfolyamát értjük.

Amennyiben jogi készleten lévő pénzből szeretnél devizát váltani, egyenleged negatívba fordulhat az elszámolás idejére. A negatív egyenleg után Társaságunk a Kondíciós listában szereplő kamatot számolja fel.

lehet limitáras devizaváltási megbízást beadni?

Igen, beadhatsz limitáras megbízást a devizaváltás esetén is + / - 15%-os sávban.

Limitáras devizaváltást leginkább akkor érdemes indítani, hogyha a jelenlegi árfolyamnál kedvezőbb áron akarsz eladni vagy venni. pl: 1000 EUR-t szeretnél vásárolni, de a jelenlegi 400 Ft-os EUR-t magasnak találod, akkor megteheted, hogy beadsz egy limitáras megbízást 390 Ft-os árfolyamra. Amennyiben az árfolyam eléri ezt a szintet és a megbízás még aktív, akkor az EUR vétel teljesülni fog.

Figyelem: Ha piaci árnál kedvezőtlenebb limitárat adsz meg az azonnal, a megadott áron teljesül.

Piaci áras devizaváltás esetén a jelenlegi piacon elérhető árhoz képest történik a konverzió.

A devizaváltás díja piaci áras megbízás esetén 1%. A devizakonverzió használatakor, valamint az értékpapír-kereskedés során a rendszer az aktuális piaci árfolyamhoz hozzáad 1%-ot, mint díjat, így a feltüntetett egyedi árfolyam a díjjal megemelt érték.

hogyan működik az automatikus devizakonverzió?

Az automatikus devizakonverzió lehetővé teszi, hogy ügyfeleink előzetes devizakonverzió nélkül is limitáras megbízást tudjanak adni olyan értékpapír vásárlására, amelynek pénznemében nem rendelkeznek egyenleggel a megbízás napján.

Automatikus devizakonverzió beállítása

Az automatikus devizakonverziót a K&H webtraderben, a Fiókom/Beállítások/Termék engedélyek menüpontban tudod bekapcsolni. Valamint a rendszeres befektetési szerződés aláírásakor az automatikus devizakonverzió is aktiválódik.

Az automatikus devizakonverzió feltételei

Társaságunk akkor tudja végrehajtani az ilyen jellegű megbízásokat, ha az ügyfél rendelkezik az értékpapír számláján más devizában pénzeszközökkel, olyan összegben, amely az éppen aktuális árfolyammal átszámolva elegendő a teljes vételár 5%-ával megnövelt értékéhez (mely fedezetként szolgál a devizaárfolyamok esetleges mozgása esetén).

A megbízások végrehajtása érdekében a rendszer abban a pénznemben, amelyben a megvásárolni kívánt értékpapírt denominálták, terhelendő egyenleget képez. Az ügyfélnek ezután többféle lehetősége van a vételár kiegyenlítésére:

- az adott pénznemben deniminált értékpapírok eladásával

- az adott pénznemben való jóváírással (átutalásával) a K&H Értékpapír számlaszámára

- devizakonverzióval (munkanapokon 9:00 és 17:00 között)

Amennyiben a vételár kiegyenlítése nem történik meg a megbízás beadását követő munkanapon 9:15 előtt, Társaságunk automatikus devizakonverziót hajt végre.

Ami azt jelenti, hogy a konverzió pillanatában a legnagyobb egyenleggel rendelkező számlát a megfelelő összeggel beterheli és a beterhelt összeg ellenében Társaságunk a vételár kiegyenlítéséhez szükséges mennyiségű devizát aktuális árfolyamon a nyílt piacon jóhiszeműen megvásárolja.

Példa az automatikus devizakonverzió használatára

- Ügyfélnek a HUF számláján van egyenlege

- az ügyfél benyújtja a 900 darabra szóló megbízást részvényenként 3 USD limitárral

- erre a megbízásra összesen 987 679,98 Ft kerül zárolásra (2700 USD vételár + 10.80 USD jutalék) * 347 USD/HUF aktuális árfolyam + 5% fedezet

- a megbízás 2,95 USD/részvény áron kerül végrehajtásra, és az ügyfélnek összesen 2 665,62 USD-t kellene fizetnie a részvényekért (2 655 USD vételár + 10,62 USD jutalék,)

- az ügyfél (vagy Társaságunk legkésőbb a következő nap folyamán 21:30-ig) 924 970,14 Ft-ról 2 665,62 USD-re történő devizakonverziót hajt végre (feltételezve, hogy az árfolyam nem változik).

- eredmény nincs negatív egyenleg az USD számlán

| részvények száma | limitár USD | vételi ár USD | jutalék USD | összesen USD | árfolyam HUF/USD |

összesen HUF | zárolt összeg HUF | |

|---|---|---|---|---|---|---|---|---|

| megbízás | 900 | 3,00 | 2 700,00 | 10,80 | 2 710,80 | 347,00 | 940 647,60 | 987 679,98 |

| teljesülés | 900 | 2,95 | 2 655,00 | 10,62 | 2 665,62 | 347,00 | 924 970,14 | - |

| HUF | USD | |||||||

| portfólió értéke devizakonverzió előtt | 1 000 000,00 | 0,00 | ||||||

| portfólió értéke devizakonverzió után | 1 000 000,00 | -2 665,62 | ||||||

| portfólió értéke a megbízás teljesítése után | 75 029,86 | 0,00 | ||||||

Példa - az automatikus devizakonverzió használata nélkül

- az ügyfélnek 940 647,6 Ft-ot kell átváltania 2 710,80 USD-re

- a devizakonverzió után a fenti megbízást 3 USD/részvény limitárral lehet beadni

- a kereskedés 2,95 USD/részvény áron kerül végrehajtásra, és az ügyfél összesen 2 665,62 USD-t fizet (2 655 USD vételár + 10,62 USD jutalék)

- Eredmény: 45,18 USD marad az ügyfél értékpapír pénzszámláján

| részvények száma | limitár USD | vételi ár USD | jutalék USD | összesen USD | árfolyam HUF/USD |

összesen HUF | zárolt összeg HUF | |

|---|---|---|---|---|---|---|---|---|

| megrendelés | 900 | 3,00 | 2 700,00 | 10,80 | 2 710,80 | 347,00 | 940 647,60 | 987 679,98 |

| teljesítés | 900 | 2,95 | 2 655,00 | 10,62 | 2 665,62 | 347,00 | 924 970,14 | - |

| HUF | USD | |||||||

| portfólió értéke devizakonverzió előtt | 1 000 000,00 | 0,00 | ||||||

| portfólió értéke devizakonverzió után | 59 352,40 | 2 714,90 | ||||||

| portfólió értéke a megbízás teljesítése után | 59 352,40 | 45,18 | ||||||

miért lett negatív deviza egyenlegem, mikor van elég forintom az automatikus devizaváltáshoz?

Az automatikus devizakonverzió az értékpapír elszámolásakor kerül átváltásra, amely T+2 napos elszámolással történik. Ekkor az értékpapír és a terhelendő összeg jogilag gazdát cserél. Devizaváltásnál ezért előfordulhat, hogy erre az időre negatívba fordul az egyenleged, azonban a devizaváltás idején ez kiegyenlítődik.

További információt az T+2 napos elszámolásra ide kattintva találsz.

hogyan tudok az online csomagok között váltani?

Minden ügyfelünk a Start díjcsomagban kezd, és a 3 havi forgalmad átlaga alapján bekerülhetsz a magasabb díjcsomagjaink egyikébe.

A forgalmadat a díjcsomag váltásig szükséges mennyiséggel és a díjcsomagok leírását a K&H mobiltraderben találod.

További információkat a díjjegyzék oldalunkon olvashatsz.

milyen kedvezményekre jogosítanak az egyes díjcsomagok?

A díjcsomagok által nyújtott előnyökről a díjjegyzék oldalunkon és a K&H mobiltrader felületén tájékozódhatsz.

hogyan kalkulálják a forgalmamat?

A díjcsomagod megállapításánál mindig az előző három havi forgalmad átlagát vesszük figyelembe. Amint a forgalmad átlaga eléri a Kondíciós listában meghatározott minimum havi forgalmat, eggyel fentebbi díjcsomagba kerülsz.

Minden hónap elsején ugrik egyet a kalkuláció, ekkor a legrégebbi hónap kiesik és a jelenlegi hónap belekerül a számításba. pl.: május 31-én még március-április-május hónapokat vesszük figyelembe, június 1-től viszont az április-május-június hónapokat. Így a hónap első napján vissza tudsz esni alacsonyabb díjcsomagba.

Forgalom számításában az általad vett és eladott értékpapírok értékét vesszük figyelembe, a ki- és beutalások, valamint a kereskedés és számlavezetés díjai nem számítanak bele.

Fontos! A havidíj mindig a következő hónap 22-24 között kerül terhelésre.

A díjcsomagod alakulását a K&H mobiltrader alkalmazásban a díjcsomag menüpontban követheted.

mi történik, ha még nem vagyok 3 hónapja ügyfél, de a forgalmam elér egy magasabb csomagot?

Minden ügyfelünk a számlanyitást követően a Start díjcsomagban kezd és onnan juthat egyre magasabb díjcsomagba a korábbi három havi forgalma alapján.

Nem szükséges, hogy mind a három megelőző hónapban legyen forgalmad. A díjcsomag számításánál a három havi teljes forgalmat vesszük figyelembe, amennyiben azt ennél kevesebb idő alatt teljesíted, akkor is magasabb díjcsomagba kerülhetsz.

Hasonlóképpen, ha egy hónapig egyáltalán nem kereskedsz, de a másik két hónap alatt eléred a magasabb díjcsomaghoz szükséges forgalmat, akkor is a magasabb díjcsomagba kerülsz a következő hónaptól.

A díjcsomagod alakulását a K&H mobiltrader alkalmazásban a díjcsomag menüpontban követheted.

üzletkötői díjcsomagom van, milyen díjak vonatkoznak rám?

Az üzletkötői díjcsomag elkülönül az online díjcsomagoktól. Ebben az esetben nem változnak a díjaid a forgalmad alapján.

Az üzletkötői díjcsomag azonban egyedi szolgáltatásokra jogosít, mint a befektetési tanácsadás.

A díjcsomagok pontos leírását a Kondíciós listánkban találod.

milyen díjak vonatkoznak a Clearstream részvényekre?

A díj havonta kerül terhelésre az előző hónapra visszamenőleg az adott értékpapír devizanemében az értékpapírok napi átlagos összértékéből kiindulva. Az összérték, tőzsdén jegyzett részvények esetén a letétkezelő által biztosított, egyéb esetekben a névérték alapján kerül kiszámításra.

A pontos díjainkat a Kondíciós Listánkban nézheted meg a 2.2 Egyéb számlavezetési díjak fejezetben.

mit jelentenek a kereskedési minimum díjak?

A minimum díjak a kereskedési jutalékra értendők és a kondíciós lista tartalmazza őket az egyes piacokra tekintve. Egy-egy tranzakcióra tekintve a felszámított jutalék minimum összege.

Amennyiben egy megbízás több részletben teljesül és ezek különböző tőzsdei napokra esnek, úgy amennyiben az adott napi részteljesülések összesített százalékos díja nem haladja meg a minimumdíjat, akkor a minimumdíj minden egyes tőzsdei napon külön-külön felszámításra kerül.

elemzési hírlevél megrendelése/lemondása hogyan történik?

Az elemzési hírlevélre való igényt minden ügyfelünk saját magának tudja be-/kikapcsolni a K&H webtrader rendszerünkbe belépve a Fiókom / Szolgáltatások / E-mail feliratkozások menüpont alatt.

Egyes hírlevelek alján található leiratkozás gombbal is leiratkozhatsz a hírleveleinkről.

hogyan kezelhetem az egyéb értesítéseket?

A K&H webtrader felületén a Fiókom / Szolgáltatások / Értesítések menüpont alatt megnézheted és módosíthatod az értesítésekre és marketing megkeresésekre vonatkozó beállításokat.

A szolgáltatás nyújtásához szükséges értesítések beállításait nem lehet módosítani.

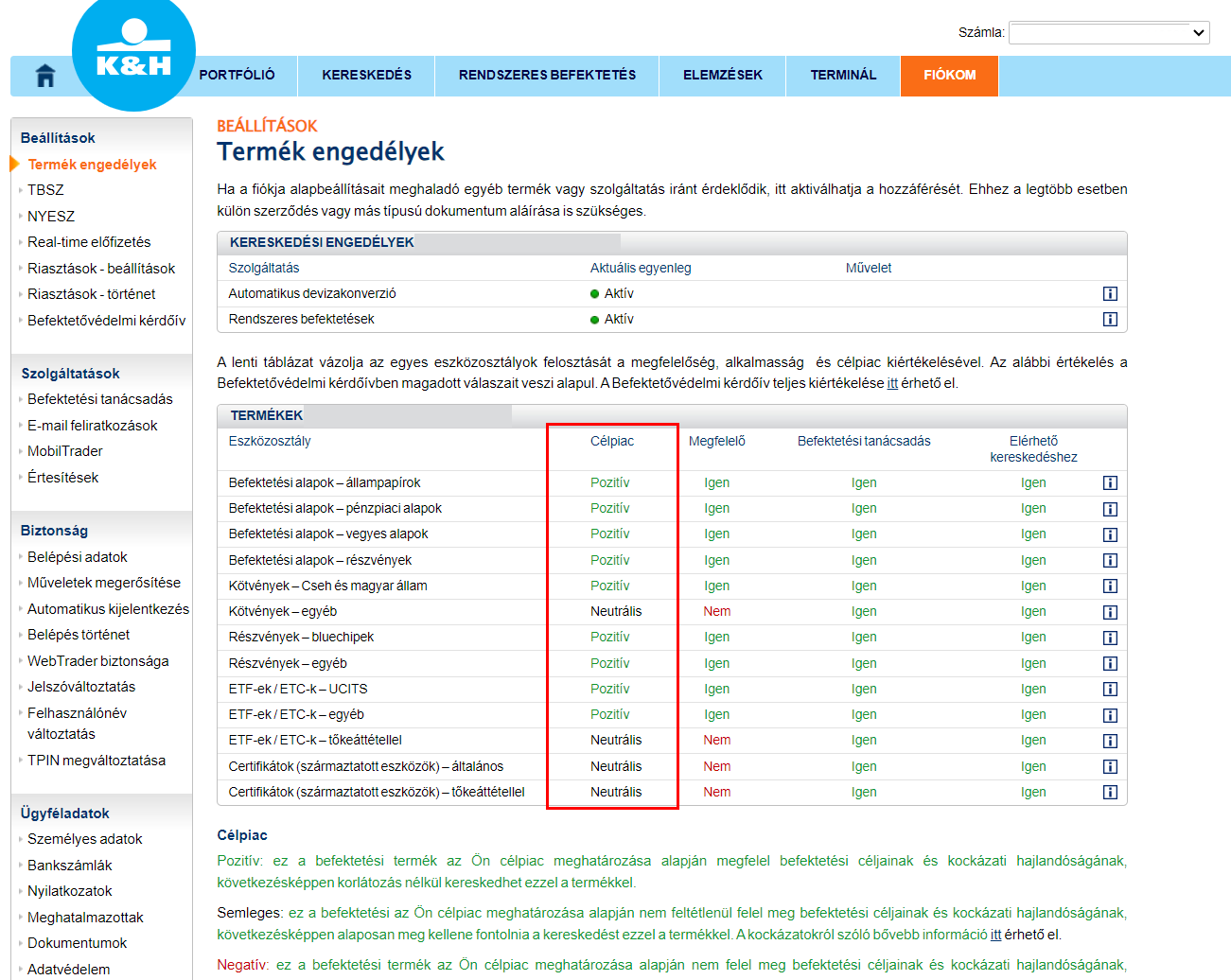

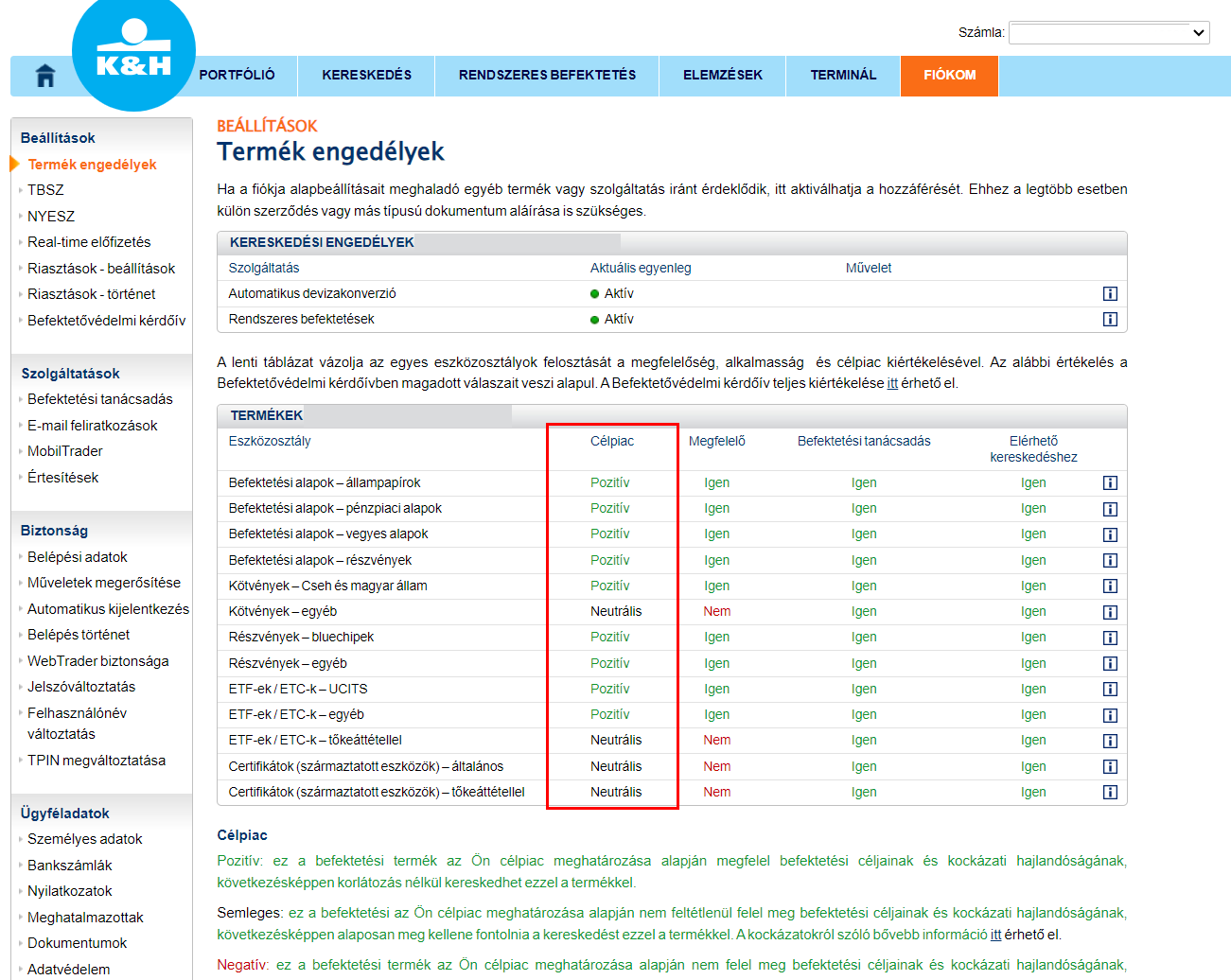

mitől függ, hogy kaphatok-e elemzési tartalmat az e-mail címemre?

Elemzési hírleveleket csak abban az esetben küldünk, ha feliratkoztál rájuk, amit a K&H webtraderben a Fiókom / E-mail feliratkozások menüben tehetsz meg.

A vonatkozó jogszabályi követelményekkel összhangban Társaságunk vizsgálja az adott termék vonatkozásában a célpiacot, felhasználva a Befektetővédelmi kérdőívben foglaltakat is.

Elemzési tartalom abban az esetben küldhető a számodra, amennyiben a részvények tekintetében a célpiac nálad „Pozitív”, amit könnyen áttekinthetsz a Fiókom/Termék engedélyek menüpont alatt.

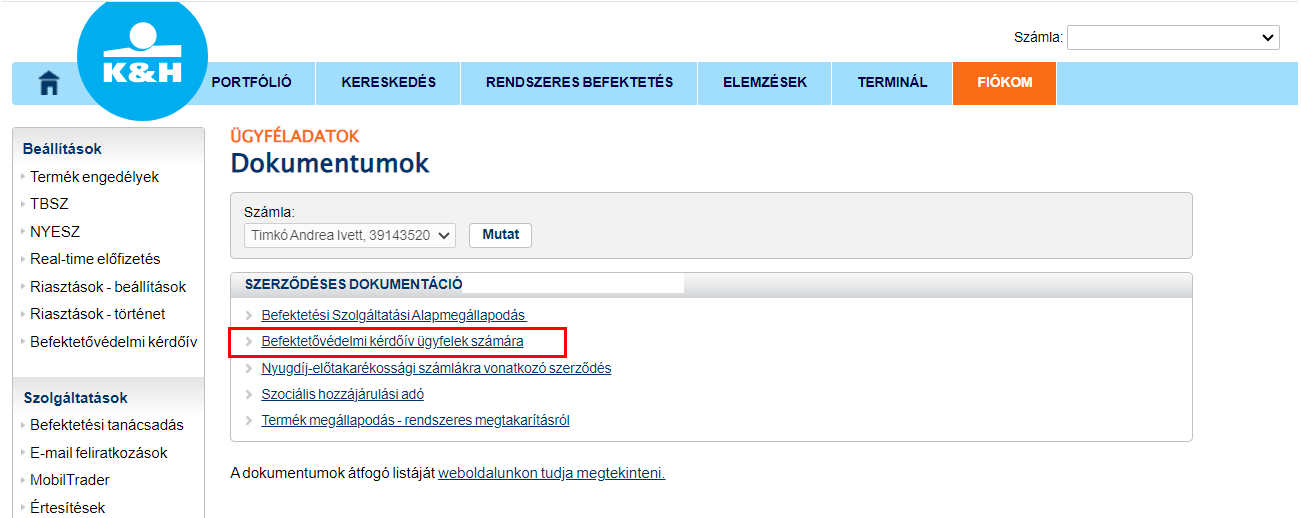

A Befektetővédelmi vizsgálat eredményét megtalálhatod a K&H webtrader Fiókom / Dokumentumok szekciójában.

mit kell tennem, ha megváltozik az e-mail címem, telefonszámom vagy a levelezési címem?

Telefonszámodat, levelezési címedet és e-mail címedet változás esetén át tudod írni a K&H webtrader rendszerben a Fiókom / Ügyféladatok / Személyes adatok menüpont alatt.

Az adatok átírása után ne felejts el a Mentés gombra kattintani.

Az adatmódosításról SMS-ben értesítünk.

A változás bejelentésének elmulasztásából eredő károkért Társaságunk nem vállal felelősséget.

mit kell tennem, ha más adatomban következik be változás?

Online, a K&H webtraderen keresztül:

A K&H webtraderben a Fiókom / Ügyféladatok / Személyes adatok menüpontban tudod módosítani személyazonosító okmányod típusát, számát, érvényességi idejét, valamint állandó lakcímedet.

Ahhoz, hogy Fióktelepünk az általad megadott új adatokat validálni tudja, közhiteles adatbázisból ellenőrzi azokat. A közhiteles adatbázisból történő lekérdezéshez hozzá kell járulnod, melyet az adatmódosítás során is meg tudsz tenni, amennyiben arról még nem nyilatkoztál korábban. A megadott új adatokat munkatársaink ellenőrzik és amennyiben a közhiteles adatbázisból történő lekérés és az általad megadott új adatok esetén az adategyezőség teljes, úgy az általad megadott adatok jóváhagyásra kerülnek.

Tekintettel arra, hogy az ellenőrzés közhiteles adatbázis igénybevételével valósul meg, úgy az adatok online módon történő módosítására kizárólag belföldi magánszemélyeknek van lehetőségük.

Amennyiben az általad megadott adatokban és a közhiteles adatbázisból történő lekérés során eltérés található (jellemzően a lakcímekben fordulhatnak elő karakterbeni különbségek, pl.: lépcsőház, emelet, ajtó jelzése), úgy az általad megadott adatokat módosítjuk a pontosítás végett.

A központi adatbázisból a lakcímkártyaszám nem lekérdezhető, így azt validálni nem tudjuk.

Az adatmódosítás sikerességéről minden esetben SMS-ben tájékoztatunk.

Központi ügyfélszolgálatunkon személyesen, a vonatkozó formanyomtatvány kitöltése mellett van lehetőséged adatot módosíttatani. A kiemelt K&H bankfiókokban nincs mód adatmódosításra, de a vonatkozó kitöltött formanyomtatványt át tudod adni az ügyintézőnek, aki okmányaid lemásolása mellett eljuttatja azt központi ügyfélszolgáltunknak.

Az ügyintézéshez mindkét esetben előzetes időpontfoglalás szükséges. Elérhetőségeinkért kattints ide.

A változás bejelentésének elmulasztásából eredő késedelem vagy kár miatt Társaságunk felelősséget nem vállal.

mi az a jutalék-kedvezmény?

Egyes előre meghirdetett promóciókhoz kötődően és/vagy egyedi elbírálás alapján van lehetőség meghatározott időre érvényes „lefogyasztható” jutalék-kedvezményeket szerezni. Ezek mértéke promóciónként külön meghatározott.

A kedvezmény lényegében egy speciális pénzkeret, amiből kizárólag jutalék költség kerülhet jóváírásra.

A rendszer a megbízás beadásakor az ügyfél szabadon lévő egyenlegéből vonja le a jutalékot, és azt a teljesülés után megvizsgálja, és ameddig a jutalék-kedvezmény kerete engedi, a teljesült díjakat jóváírja.

A jutalék-kedvezmények csak a normál és a TBSZ számlákon használhatók, NYESZ számlán jelenleg nem.

mik a jutalék-kedvezmény felhasználásának feltételei?

A kedvezmény minden esetben határozott időre (pl. az érvényesség kezdetétől 30, 60, 90 napra) szól, utána lejár.

A jutalék-kedvezmény a teljesült tranzakciók jutalék díjtételének megfelelően kerül jóváírásra, automatikusan a kedvezmény-keret erejéig. A jutalék-kedvezmény annak keretéig és lejárati határidejéig a fenti feltételek szerint korlátlan számú tranzakcióra használható fel.

A kedvezmény készpénzre nem váltható, át nem ruházható, és a fel nem használt kedvezmények a lejárati idő után elvesznek.

A jutalék-kedvezmények csak a normál és a TBSZ számlákon használhatók, NYESZ számlán jelenleg nem.

milyen ügyletekre használhatom a jutalék-kedvezményt?

A kedvezmények tőzsdei kereskedésre használhatók fel, azonban befektetési alapokra nem.

Jutalék-kedvezményből csak az ügyfél/bróker által kezdeményezett megbízások jutaléka fedezhető, automatikus (pl. likvidálási) megbízásé nem.

A kedvezményt minden esetben forintban fejezzük ki. Devizás vásárlás esetén a rendszer az aktuális vételi árfolyamon váltja át, és vonja le a forintban nyilvántartott kedvezményből.

A jutalék-kedvezmények csak a normál és a TBSZ számlákon használhatók, NYESZ számlán jelenleg nem.

hol látom, hogy mennyi jutalék-kedvezményem van még?

A K&H webtraderben a Portfolióm ablak alján található jutalék-kedvezmények menüpontban tudod nyomon követni a kedvezményeket.

A K&H mobiltraderben a Portfólió menüben a Pénz fül alatt találod.

A lejárt kedvezményeket már nem fogod itt megtalálni, azonban a jóváírt kedvezményeket a múltbéli tranzakcióid között láthatod.

beadtam egy megbízást, de a jutalék nem a kedvezmény keretemből vonódott le.

Ez normális működés. A rendszer a teljesülés idején a szabadon lévő pénzegyenlegedből vonja le a jutalékot, és este, az amerikai tőzsdezárás után (22:00) ellenőrzi, hogy történt-e ellentétes (daytrade) megbízás. Ekkor kerül a jutalék kedvezmény, illetve túlfizetés esetén a többlet jóváírásra a számládon. A megbízások beadásánál mindig figyelj rá, hogy legyen elegendő pénzkeretet a jutalék fedezetére is.

szeretnék megbízást nyitni, de nem fedezi a teljes tranzakciós díjat a meglévő jutalék-kedvezményem.

A rendszer minden esetben levonja a jutalékot a szabadon álló egyenlegedből, majd a teljesülés után a rendelkezésre álló jutalék-kedvezmény mértékéig automatikusan jóváírja, a fennmaradó rész pedig normál módon terhelésre kerül.

daytrade megbízásokra is felhasználható a kedvezmény?

A daytrade és jutalék-kedvezmény nem összevonható. Ez azt jelenti, hogy amennyiben rendelkezel jutalék-kedvezménnyel és a daytrade megbízásod jutaléka meghaladja a minimum díjat, úgy kizárólag a daytrade kedvezmény kerül jóváírásra a számládon.

A jutalék-kedvezmények csak a normál és a TBSZ számlákon használhatók, NYESZ számlán jelenleg nem.

van jutalék-kedvezményem, de a következő tranzakciómra nem szeretném felhasználni. Van rá mód?

Nem, jelenleg erre nincs mód.

van egy nyitott megbízásom, és most kaptam jutalék-kedvezményt. Arra is megkapom már a kedvezményt?

Igen, a jutalék-kedvezmény a megbízás teljesülése utáni este kerül megállapításra.

a megbízásomnak csak egy része teljesült, hogyan történik a jutalék-kedvezmény jóváírása?

Részteljesülés esetén a jutalékok könyvelésével párhuzamosan jelennek meg jutalék jóváírások egészen addig, amíg a jutalék-kedvezmény keret el nem fogy.

a megbízásom a jutalék-kedvezmény lejárata után teljesült ilyenkor is megkapom a kedvezményt?

Nem. A jutalék-kedvezmény csak az annak lejáratáig teljesülő megbízásokon íródik jóvá.

az ajánlói program jutalék-kedvezménye mikor íródik jóvá?

Az ajánlói program keretei közt a meghívó és a meghívott fél is jutalék-kedvezményben részesül, amennyiben a meghívott számlát nyit. A jutalék-kedvezmény a számlanyitás befejezése utáni munkanapon reggel jelenik meg a kereskedési rendszerben.

több kampányból is van jutalék-kedvezményem. Melyikből történik a jóváírás?

Egy ügyfél egyszerre csak egy kampányból származó kedvezménye lehet. A kedvezmények nem vonhatók össze.

mi az ellenőrzött tőkepiaci ügylet pontos definíciója?

Ellenőrzött tőkepiaci ügyletnek minősül a befektetési szolgáltatóval, vagy befektetési szolgáltató közreműködésével a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló törvény szerint meghatározott - csereügyletnek nem minősülő - pénzügyi eszközre, árura kötött ügylet, valamint a hitelintézetekről és a pénzügyi vállalkozásokról szóló törvény szerinti pénzügyi szolgáltatás keretében, illetve a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló törvény szerinti szolgáltatás keretében devizára/valutára kötött, pénzügyi elszámolással lezáródó azonnali ügylet, bármely esetben akkor, ha az megfelel az említett törvények ügyletre vonatkozó rendelkezéseinek, ide nem értve az olyan ügyletet, amelynek teljesítése a befektetési szolgáltatót megbízó, és/vagy az általa képviselt felek (a magánszemély, és/vagy vele akár közvetve is érdekközösségben lévő bármely személy) által meghatározott - a szokásos piaci értéktől eltérő - ár alkalmazásával történik, és

a) amely a Magyar Nemzeti Bank (MNB) által felügyelt tevékenység tárgyát képezi,

b) amelyet bármely EGT-államban vagy egyébként olyan államban működő pénzpiacon tevékenységet folytató befektetési szolgáltatóval, vagy befektetési szolgáltató közreműködésével kötöttek, amely állammal Magyarországnak van a kettős adóztatás elkerüléséről szóló egyezménye, és

ba) az adott állam hatáskörrel rendelkező felügyeleti hatósága által felügyelt tevékenység tárgyát képezi, és

bb) ha az adott állam nem EGT-állam, biztosított az említett felügyeleti hatóság és a PSZÁF közötti információcsere, és

bc) amelyre vonatkozóan a magánszemély rendelkezik az adókötelezettség megállapításához szükséges, az adóévben megkötött valamennyi ügylet minden adatát tartalmazó, a befektetési szolgáltató által a nevére kiállított igazolással.

mi változott az USA és Magyarország között kötött adóegyezmény megszűnésével?

Az Amerikai Egyesült Államok (a továbbiakban: USA) 2022. július 8-án diplomáciai úton értesítette Magyarországot, hogy egyoldalúan felmondja az USA és Magyarország közötti kettős adóztatás elkerüléséről szóló Egyezményt. Emiatt az Egyezmény 2023. január 8-val felmondottnak tekinthető, azonban annak rendelkezései az adó megállapítása tekintetében 2023. december 31-éig még alkalmazhatók.

Mi az, ami változatlan marad?

- USA részvényeken realizált árfolyamnyereség esetén nem változnak a szabályok, ezek továbbra is Ellenőrzött Tőkepiaci Ügyletnek minősülnek

- Európai kibocsátású, az amerikai piacon kitettséggel rendelkező ETF-eket sem érint függetlenül attól, hogy azok fizetnek-e osztalékot

Milyen értékpapírokat érint az egyezmény megszűnése?

Azok az értékpapírok (részvény, ETF, kötvény), amelyeket az USA-ban bocsátottak ki és osztalékot vagy kamatjövedelmet fizetnek.

Milyen adót kell fizetni a jövőben az amerikai értékpapírok osztaléka után?

- Normál számla esetén a forrásadó 35%-ra emelkedik, 30% USA-ban levont forrásadó és 5% hazai SZJA

- a 2023.07.01 utáni szerzések esetén 13% szocho az adóteher (nincs szocho plafon)

- TBSZ számlán a kamatokat ugyanúgy terheli a 30% USA-ban levont adó, ezen kívül a TBSZ számlára vonatkozó általános adózási szabályok érvényesek

hogyan kell a Budapesti Értéktőzsdén forgó részvények kereskedésekor keletkezett jövedelmem után adózni?

2010. január 1-jétől megszűnt a tőzsdei ügyletek és nem tőzsdei ügyletek közötti különbségtétel a személyi jövedelemadóról szóló törvényben. Ezen időponttól ellenőrzött tőkepiaci ügyletekről és ezeken kívüli ügyletekről beszélünk. A Budapesti Értéktőzsdén megszokott részvénykereskedés ellenőrzött tőkepiaci ügyletnek minősül.

Az adót a magánszemély az általa vezetett nyilvántartás, illetve a befektetési szolgáltató által kiállított bizonylatok alapján köteles megállapítani, bevallani és megfizetni. Az ellenőrzött tőkepiaci ügyletből származó jövedelmet 15%-os adó terheli.

A 2023 május 31-én megjelent 205/2023. (V.31.) kormányrendelet alapján az ellenőrzött tőkepiaci ügyletekre szocho fizetési kötelezettség nem vonatkozik.

hogyan állapíthatom meg az adóalapot?

Az ellenőrzött tőkepiaci ügyletből származó jövedelemnek az adóévben elért nettó, realizált nyereség minősül. Ez azt jelenti, hogy adott adóévben az egyes pozíciók nyereségéből levonható más pozíciók vesztesége, s az ügyletkötésekhez kapcsolódó, a befektetési szolgáltató által felszámított díjak, így a kereskedéshez közvetlenül kapcsolódó jutalékok is. Levonható az adott számlával kapcsolatban az adóévben felmerült számlavezetési díj és valós idejű adatszolgáltatás díja is.

Ha például a normál BÉT kereskedésben vesz az adózó 1 db OTP részvényt 3000 forintért, majd azt később eladja 4000 forintért, akkor a nyereségadó alapja maximum 1000 forint lesz. Azért maximum, mert ezen összegből még levonható a kereskedés jutaléka és a számlavezetési díj is.

Az adóalap a tranzakcióhoz közvetlenül kapcsolódó tőzsdedíjakkal (pl. SEC fee, stamp duty) szintén csökkenthető.

a külföldi ellenőrzött tőkepiaci ügyleteimből származó jövedelmeim után hogyan kell adóznom?

Az ellenőrzött tőkepiaci ügyletek után ugyanúgy kell adózni, függetlenül attól, hogy azt magyar tőzsdén, forintban, vagy külföldi tőzsdén devizában végezte az adózó. Az adóbevallásban a realizált jövedelmet minden esetben forintban kell feltüntetni. A nyereség forintra váltását a tranzakció egyes lábainak dátumán érvényes, hivatalos MNB devizaárfolyamok használatával kell elvégezni.

Ha például 1db BMW részvényt vesz az adózó 10 euróért a frankfurti Xetra piac normál kereskedésében egy olyan napon, amikor az EURHUF hivatalos MNB keresztárfolyam 200 forint, majd eladja ugyanezt az 1 db BMW részvényt 20 euróért egy olyan napon, amikor az EURHUF hivatalos MNB keresztárfolyam 300 forint, akkor a forintban elért nyereséget a következőképpen kell kiszámolni:

1*20*300-1*10*200= 6000-2000=4000

Természetesen a tranzakció két lábához kapcsolható költségek itt is levonhatók a nyereségből, akárcsak a belföldi ügyletek esetében. A devizában felmerült költségeket ugyanúgy a felmerülés napján érvényes hivatalos MNB árfolyammal kell ”forintosítani”.

A 2023 május 31-én megjelent 205/2023. (V.31.) kormányrendelet alapján az ellenőrzött tőkepiaci ügyletekre szocho fizetési kötelezettség nem vonatkozik.

hogyan kell adóznom, ha csak a forint gyengülése miatt keletkezik nyereségem egy devizában végrehajtott/elszámolt ellenőrzött tőkepiaci ügyletben?

Az ellenőrzött tőkepiaci ügyletek után ugyanúgy kell adózni, függetlenül attól, hogy azt magyar tőzsdén, forintban, vagy külföldi tőzsdén devizában végezte az adózó. Az adóbevallásban a realizált jövedelmet forintban kell bevallani. A nyereség forintra váltását a tranzakció egyes lábainak dátumán érvényes, hivatalos MNB devizaárfolyamok használatával kell elvégezni.

Ha például 1db BMW részvényt vesz az adózó 10 euróért a frankfurti Xetra piac normál kereskedésében egy olyan napon, amikor az EURHUF hivatalos MNB keresztárfolyam 200 forint, majd eladja ugyanezt az 1 db BMW részvényt 20 euróért egy olyan napon, amikor az EURHUF hivatalos MNB keresztárfolyam 300 forint, akkor a forintban elért nyereséget a következőképpen kell kiszámolni:

1*20*300-1*10*200= 6000-2000=4000

Természetesen a tranzakció két lábához kapcsolható költségek itt is levonhatók a nyereségből, akárcsak a belföldi ügyletek esetében. A devizában felmerült költségeket ugyanúgy a felmerülés napján érvényes hivatalos MNB árfolyammal kell forintosítani.

Azonban, ha a fenti példában említett BMW részvény tranzakciót végrehajtom, de az eladásból befolyt eurót nem váltom vissza forintra azonnal, hanem csak később, amikor a forint például 400-ig gyengült tovább az euróval szemben, akkor ezen újabb nyereség után már nem kell adót fizetnie az adózónak, amennyiben ezen tevékenysége nem üzletszerű.

ellenőrzött tőkepiaci ügyletekből származó jövedelem esetén csak az adott befektetési szolgáltatónál elért nyereséget, illetve veszteséget lehet szembe állítani?

Nem, ellenőrzött tőkepiaci ügyletekből származó jövedelem esetén az adott évben az ügyletek nyeresége, illetve vesztesége nem csak befektetési szolgáltatónként, illetve egyes ügyletenként, hanem az adott adóévben az adott befektető összes ügyletére nézve állítható szembe, függetlenül az igénybe vett befektetési szolgáltatók számától.

a K&H Értékpapír miért nem számolja ki ügyfeleinek, hogy mennyi a pontos adóalapjuk az adott évben?

Egyrészt a Személyi jövedelemadóról szóló 1995. évi CXVII. törvény 67/A. § (5) bekezdése kifejezetten előírja, hogy az adózónak saját nyilvántartást kell vezetnie az ellenőrzött tőkepiaci ügyleteiről, s adóbevallását ezen nyilvántartás – és a szolgáltató által megküldött bizonylat – alapján kell elkészítenie.

Másrészt a hatályos törvények szerint a különböző befektetési szolgáltatóknál lebonyolított vételi és eladási ügyleteinket is szembe állíthatjuk egymással, így egyetlen szolgáltató sem tud pontos kimutatást nyújtani ügyfeleinek arról, hogy mekkora a lehetséges legalacsonyabb adóalap, amit az adott évben végzett ellenőrzött tőkepiaci műveletei alapján az ügyfél megállapíthat.

A fentiektől függetlenül Társaságunk természetesen minden lehetséges segítséget megad ügyfeleinek ahhoz, hogy könnyedén elkészíthessék adóbevallásukat. Az adóalap kiszámításához használhatod az általunk kiállított bizonylatot az ellenőrzött tőkepiaci ügyleteidről, de még egyszerűbb, ha a webtrader rendszerünk értékpapír-forgalmi naplóját (Kereskedés / Történet), vagy Fiókom / Kivonatok menüpontját használod, ahol az Excel táblázatkezelővel kompatibilis formátumban letöltheted számítógépedre az értékpapírforgalmadat.

hogyan tudom könnyen összesíteni a K&H Értékpapír által vezetett számlákon elért nyereségemet/veszteségemet?

Az adóalap kiszámításához használhatod az általunk küldött bizonylatot a tőzsdei ügyletekről, a K&H webtrader rendszerünk értékpapír-forgalmi naplóját (Kereskedés / Történet), ahol az Excel táblázatkezelővel kompatibilis formátumban letöltheted számítógépedre az értékpapírforgalmadat, illetve a Fiókom / Kivonatok menüpontban található kimutatást. Adóhatósági ellenőrzés esetén az ügyfél által vezetett nyilvántartás a mérvadó.

milyen számlaszámot tüntessek fel a NYESZ számlán történő adóvisszatérítéshez?

A NYESZ számlán történő adóvisszatérítéshez a központi számlaszámot tüntesd fel: 10404027-50495648-54501017

Megnevezés: Patria Finance a.s.

Adószám: 27807903-4-43

Az adóvisszatérítés manuálisan kerül könyvelésre a számládon az adószámod alapján.

mi az az adókiegyenlítés?

Az adott adóévben ellenőrzött tőkepiaci ügyleteken realizált összes nyereség/veszteség szembeállítható az előző 2 évben elszenvedett veszteségekkel/nyereségekkel, ha azokat a veszteségeket/nyereségeket az adózó a korábbi adóbevallásaiban feltüntette.

Ha például egy adóévben az adózónak összesen 100 ezer forint nettó nyeresége keletkezett ellenőrzött tőkepiaci ügyleteiből, de az előző adóévben volt összesen nettó 100 ezer forint vesztesége, amit az adóbevallás megfelelő „a” oszlopában (veszteség), valamint a kapcsolódó sorának „c” oszlopában (veszteség adója) feltüntetett, akkor ez a két eredmény szembeállítható egymással, s így nem kell adót fizetni az adóévi nyereség után.

kap tájékoztatást az adóhatóság a befektetési szolgáltató társaságtól az ellenőrzött tőkepiaci ügyletekből származó jövedelemről?

Igen, jogszabályban előírt kötelezettség alapján Társaságunk rendszeresen adatot szolgáltat az állami adóhatóságnak ügyfeleink ellenőrzött tőkepiaci műveleteiről. Hogy a befektetési szolgáltatók milyen adatokat szolgáltattak adott évben az ügyfelek tranzakcióiról az adóhivatalnak, azt bárki megnézheti a Nemzeti Adó- és Vámhivatal honlapján.

hogyan kell adóznom a BÉT normál kereskedésében vásárolt magyar részvényem által fizetett osztalék után?

A BÉT-en kereskedhető magyar cégek (például a Magyar Telekom) a magyar magánszemély kisrészvényeseknek kifizetett osztalékból azonnal levonják az adót (jelenleg 15%), s csak a nettó osztalékot utalják át. Ezek a cégek igazolást küldenek minden részvényesnek a fizetés után arról, hogy mennyi bruttó osztalékot fizettek, abból mennyi adót vontak le, s így végül mennyi nettó osztalék került az adózó számlájára.

Mindebből következik, hogy a magyar magánszemély adózónak már nem kell további adót fizetnie az osztalékjövedelme után, az adóbevallásában ugyanakkor fel kell tüntetnie ezt az osztalékot.

miként kell adóznom a külföldi tőzsdéken, ellenőrzött tőkepiaci ügylet keretében vásárolt részvényeim által fizetett osztalék után?

Amikor az ellenőrzött tőkepiaci ügylet keretében vásárolt külföldi tőzsdei részvények osztalékot fizetnek, általában akkor is csak a nettó osztalék érkezik meg az adózó számlájára, a bruttó osztalékból az adót levonja a kifizető társaság és/vagy valamelyik, a tranzakcióban közreműködő közvetítő. Ha a levont adó nem éri el a magyar jogszabályok által előírt mértéket (jelenleg 15%*), akkor Társaságunk automatikusan levonja a különbözetet és továbbítja azt az adóhatóságnak.

Az adózónak az osztalékjövedelmet ezekben az esetekben is fel kell tüntetnie az adóbevallásában, a devizás tételeket a kifizetés napján esedékes hivatalos MNB árfolyammal kell forintosítani.

Az információt arról, hogy az adott részvény Ügyfelünknek mennyi osztalékot fizetett, abból mennyi adó került levonásra Társaságunk, és mennyi a nemzetközi szereplők által, illetve hogy mekkora, immáron nettó összeg került végül Ügyfelünk számlájára, megtalálod a K&H webtrader rendszerünk pénzforgalmi kimutatásában (Fiókom / Kivonatok), vagy a Társaságunk által Ügyfelünknek eljuttatott erről szóló év végi igazolásban.

Sajnos azonban nagyon gyakran előfordul, hogy mire Ügyfelünk Társaságunknál vezetett számlájára a külföldi osztalék eljut, a kibocsátó vagy a tranzakcióban résztvevő egyéb közvetítők valójában több adót vonnak le, mint amennyit a magyar törvények, vagy a kettős adóztatást elkerülő egyezmények (vagy éppen azok hiánya) alapján szükséges lett volna. Ennek sok oka lehet, például az említett illetőség igazolásának a hiánya. Ez ellen a többlet adózás ellen Társaságunk sajnos semmit nem tud tenni, ilyen esetben adó-visszaigénylésről a kibocsátónál, vagy az illetékes külföldi adóhatóságnál érdeklődhet az adózó.

A gyakorlat azonban azt mutatja, hogy egy-egy ilyen illetőségi igazolásnak, vagy adó-visszaigénylésnek gyakran olyan adminisztrációs terhe és tranzakciós költsége van, amely összességében veszteségessé teszi az egész procedúrát.

a K&H Értékpapír rendszerein keresztül elérhető/forgalmazott befektetési jegyeken elért jövedelmet is be kell vallanom az adóbevallásban?

Nem, a K&H Értékpapír rendszerein keresztül forgalmazott befektetési jegyeken elért jövedelem kamatjövedelemnek minősül, így Társaságunk az ilyen nyereség után az adót a jegyek értékesítésekor automatikusan levonja, ezt a jövedelmet nem is kell külön bevallani.

a diszkontkincstárjegyek hozama milyen jövedelemnek minősül?

A diszkontkincstárjegyek hozama kamatjövedelemnek minősül, így az ilyen bevételt az adóbevallásban nem kell feltűntetni, a jövedelme után az adót Társaságunk automatikusan levonja.

milyen mértékű adó terheli a kamatjövedelmet?

A kamatjövedelem után a kamatadó mértéke 15 %*, és az OTC-n kívüli hozamokra a szocho mértéke pedig 13%.

kell-e szociális hozzájárulási adót (szocho) fizetni az ellenőrzött tőkepiaci ügyletekből származó jövedelem után?

Az ellenőrzött tőkepiaci ügyletekből származó jövedelem után szociális hozzájárulási adót nem kell fizetni.

kell-e szociális hozzájárulási adót (szocho) fizetni a tőzsdei részvényeim által fizetett osztalékok után?

Az EGT tagállamok (köztük Magyarország) tőzsdéin vásárolt részvények osztaléka után nem kell szociális hozzájárulási adót fizetni.

Érdemes arra odafigyelni, hogy például az USA nem EGT tagállam, így az amerikai részvények osztaléka után szociális hozzájárulási adó is fizetendő, ami 13%! Ezt az összeget társaságunk automatikusan levonja az osztalékokból és továbbítja az adóhatóságnak. Ügyfeleinknek a befizetéssel nem kell bajlódnia, de az adóbevallásban a levont 13%-os szochót szerepeltetni kell.

Jó tudni, hogy a szocho fizetési kötelezettségnek van felső maximuma, ha a szocho fizetési kötelezettség alapja már elérte a minimálbér összegének huszonnégyszeresét (adófizetési felső határ), akkor társaságunk nem vonja le az EGT tőzsdéken vásárolt részvények osztalékából a 13%-os szochót.

mekkora a szociális hozzájárulási adó (szocho) felső határa?

A szociális hozzájárulási adó fizetési kötelezettségének felső határát a szociális hozzájárulási adóról szóló 2018. évi LII. törvény szabályozza.

Ha a természetes személy összevont adóalapba tartozó jövedelmei és a törvényben nevesített tőkejövedelmeinek, valamint az Szja tv. 1/B. §-a hatálya alá tartozó jövedelmének összege a tárgyévben eléri a minimálbér összegének huszonnégyszeresét, akkor azon felül nem kell szochót fizetnie.

2025 év első napján esedékes minimálbér bruttó 290 800 Ft, így a felső határ 6 979 200 Ft.

A felső határ eléréséről vagy várható eléréséről a természetes személynek nyilatkoznia kell a kifizető felé, amelyhez a nyilatkozatot a K&H webtrader / Fiókom / Nyilatkozatok menüben tudod kitölteni.

Fontos tudnod, hogy a 2023 május 31-én megjelent 205/2023. (V.31.) kormányrendelet hatálya alá tartozó ügyletek után fizetendő szociális hozzájárulási adóra nem vonatkozik az adófizetési felső határ.

a TBSZ számlákon végzett tranzakciók után hogyan kell adózni?

A TBSZ számlákon végzett tranzakciók után, amennyiben lejáratig tartod, nem kell adót fizetni és bevallást sem kell készíteni az itt elért jövedelmekről.

Ha azonban a tartós befektetési számlát a gyűjtőév zárásától számított 5 éven belül megszünteted, akkor a következő táblázat szerinti adót be kell vallanod és fizetned. Mindezt a teljes elért lekötési hozam után, tehát nem csak a kamatjövedelmek után.

A Szocho törvény rendelkezései alapján a 2025.01.01 után nyitott Tartós Befektetési Számlákon szerzett hozam után, lejárat előtti feltörés esetén, szochó fizetési kötelezettség keletkezik.

a feltörés időpontjától függően kell az adóalanynak fizetnie:

| adó | 3 éven belül | 3-5 év között | lejáratkor (5. év végén) |

|---|---|---|---|

| szocho | 13% (2025 előtt nyitott számlán 0%) | 8% (2025 előtt nyitott számlán 0%) | 0% |

| SZJA | 18% | 10% | 0% |

| összesen | 28% | 18% | 0% |

Az adót neked kell bevallanod és befizetned.

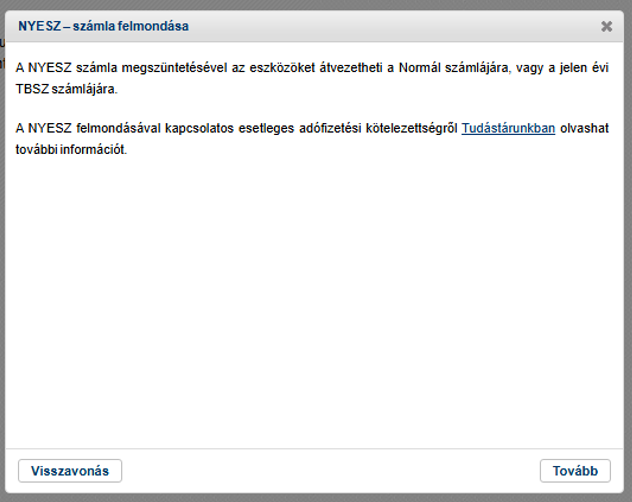

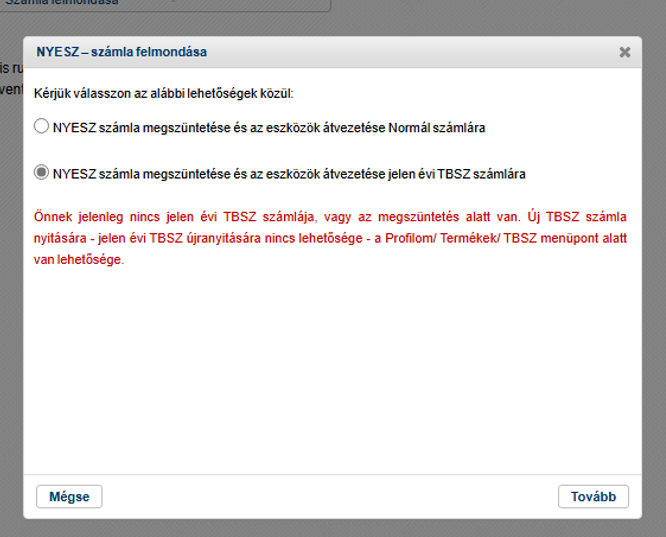

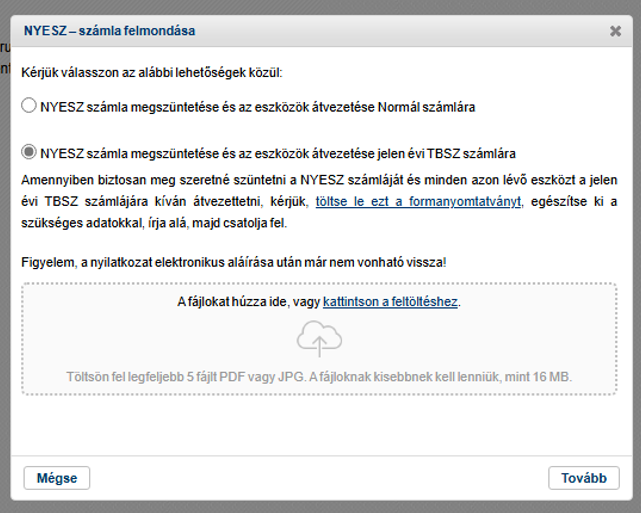

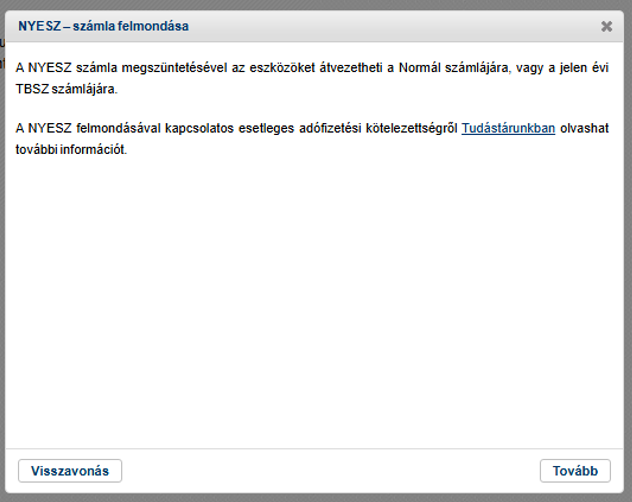

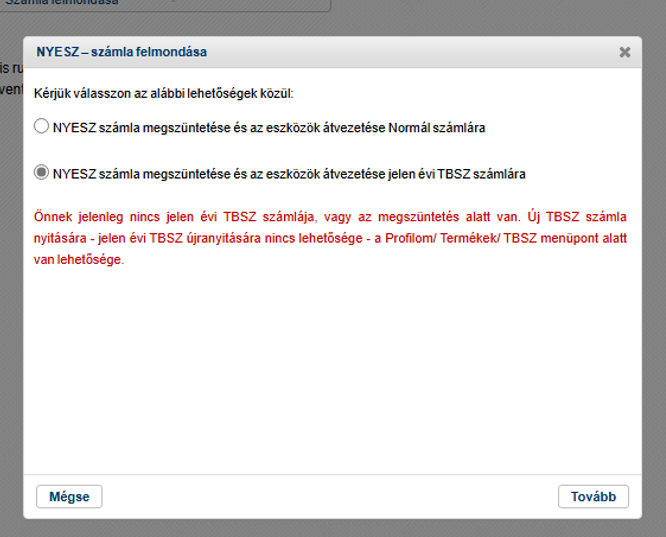

a nyugdíj-előtakarékossági számlákon végzett tranzakciók után hogyan kell adózni?

A nyugdíj-előtakarékossági számlákon elért árfolyamnyereség után nem kell adót fizetni, amennyiben a megtakarító nyugdíjra jogosultnak a nyugdíjba vonulásig tartják meg az összegyűjtött vagyont. Az adófizetési kötelezettség alól a NYESZ esetében kivételt képez az osztalékjövedelem, ami után SZJA és bizonyos esetekben szocho fizetési kötelezettség keletkezhet.

Amennyiben a nyugdíj-előtakarékossági számla nem a jogszabályokban előírt feltételek szerint szűnik meg (feltörjük a számlát nyugdíjas korunk előtt), a fenti kedvezmény nem alkalmazható.

Amennyiben a meghatározott idő előtt pénzt veszel fel a számládról (befizetés, osztalék, hozam stb.), az nem nyugdíj-célú szolgáltatásnak minősül. Ezáltal nemcsak a felvett összeg válik adókötelessé, hanem az egész Nyugdíj-előtakarékossági Számlán nyilvántartott, befizetést meghaladó értékű követelés. Ezen felül a szolgáltatás igénybevételének évében a számlatulajdonos nem jogosult adójóváírásra, valamint az eddig igénybevett adójóváírásokat 20%-os büntetőkamattal növelten vissza kell fizetnie.

kell számlát kiállítania a K&H Értékpapírnak az általa levont jutalékokról, díjakról az Ügyfelei részére?

Nem, mert Társaságunk pénzügyi eszközzel kapcsolatos szolgáltatásai és az ügyfélszámlák vezetése az Általános Forgalmi Adóról szóló 2007. évi CXXVII. törvény 86. § (1) bekezdése szerint adómentes tevékenységnek minősülnek.

Számla helyett – igény esetén – Társaságunk számviteli bizonylatnak minősülő számlaértesítőt juttat el Ügyfeleihez az általuk választott gyakorisággal. A költségek igazolása szempontjából, ezen számviteli bizonylat igazoló ereje megegyezik a számláéval. A számlaértesítő szolgáltatásunkra vonatkozó igényedet az Ügyfélszolgálaton, vagy a webtrader rendszerben jelezheted.

mik azok a tőzsdedíjak?

A megszokott kereskedési költségek, jutalékok mellett a világ egyes tőzsdéi különböző tranzakciós díjakat is kivetnek az ott kereskedő befektetők ügyleteire. Ezek gyakran olyan adók, vagy illetékek, amelyek valójában nem is a tőzsde, hanem az adott ország költségvetését gyarapítják.

milyen országokban számítanak fel tőzsdedíjakat?

Magyarország, s így a Budapesti Értéktőzsde ilyen díjakat jelenleg nem számol fel, ezért ezek hazánkban viszonylag ismeretlenek, azonban az amerikai tőzsdéken például évtizedek óta együtt élnek a befektetők a „SEC fee” néven emlegetett költségtétellel. A Londoni Értéktőzsdén kereskedők előtt az ott kivetett hasonló díj például „Stamp duty”-ként ismert, de az ír, vagy a szerb piacon aktív tőzsdézők előtt sem ismeretlenek ezek a költségek. Legutóbb Olaszország majd Spanyolország vezetett be tranzakciós adót az értékpapírok adóztatására.

mekkora a tőzsdedíjak mértéke?

Erősen változó, hogy a tőzsdék mekkora díjat vetnek ki, és az is, hogy az ügylet melyik lábára. A tőzsdedíjak mértéke ráadásul gyakran változhat.

A kereskedéshez kapcsolódó díjjakról a Kondíciós listánkban tájékozódhatsz.

ki fizeti a tőzsdedíjakat?

Cégünk jutalékstruktúrája a tőzsdedíjakat / tranzakciós adókat nem foglalja magában, rendszereink ezeket a tételeket minden esetben a jutalékokon felül vonják le ügyfeleink számlájáról kereskedési költségként. Kereskedési rendszereinkben jól láthatóan feltüntetjük, hogy egy-egy tranzakció esetén mekkora volt a brókeri jutalék és mekkora az adott eszközhöz / piachoz kapcsolódó tőzsdedíj / tranzakciós adó.

Fontos, hogy tranzakciós adót / tőzsdedíjat nem minden külföldi tőzsde számít fel, mértéke sok esetben elenyésző, valamint levonásának módja (eladás vagy vétel esetén) változó az egyes piacokon.

hogyan aktiválhatom a kereskedési felületet magánszemélyként?

A K&H Értékpapír számára átadott fiókodat ide kattintva aktiválhatod:

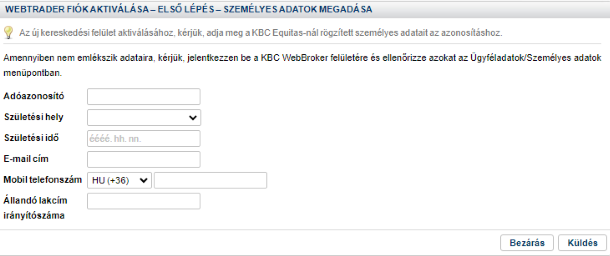

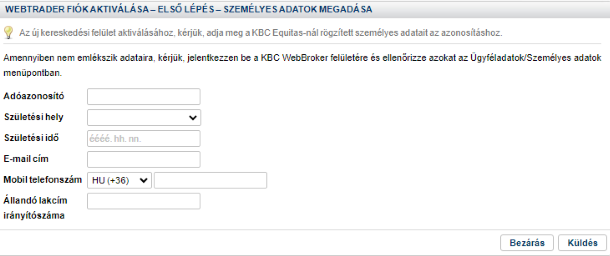

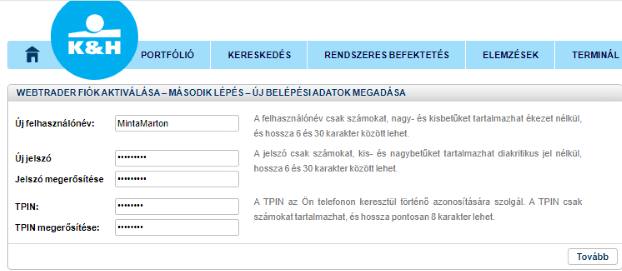

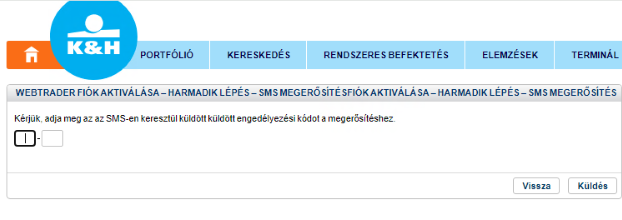

1. személyes adatok megadása

A felület asztali számítógépre/laptopra lett optimalizálva, kérjük, hogy ilyen számítógépen végezd el az adategyeztetést. A felületen add meg a KBC Equitasnál rögzített adataidat.

FONTOS: Amennyiben valami megváltozott, akkor is a WebBrokerben rögzített adataidat add meg, hiszen a rendszer ezek alapján képes beazonosítani téged. Amennyiben nem sikerülne az azonosítás, lépj kapcsolatba Ügyfélszolgálatunkkal.

A küldés gombra kattintva a rendszer azonosít, és sikeres azonosítás esetén a megadott e-mail címedre küld egy aktiváló linket. A folyamat folytatásához kattints a levélben található linkre. Amennyiben pár percen belül nem érkezne meg a levél a postafiókodba, ellenőrizd a spam(levélszemét) mappát is.