A távközlési szektorban az eddig lezárt akvizícióknak köszönhetően nagy növekedésen és átalakuláson ment keresztül a 4iG, a második negyedéves jelentés alapján már látszódik, hogy mennyire jelentős a telekommunikációs szegmens hozzájárulása az eredményekhez. A közelmúltban bejelentett Vodafone Magyarország akvizícióval pedig a következő évben tovább folytatódhat a növekedés. A részvényárfolyam napközben viszont mérsékelt mínuszban jár.

Újabb bevételi rekordok

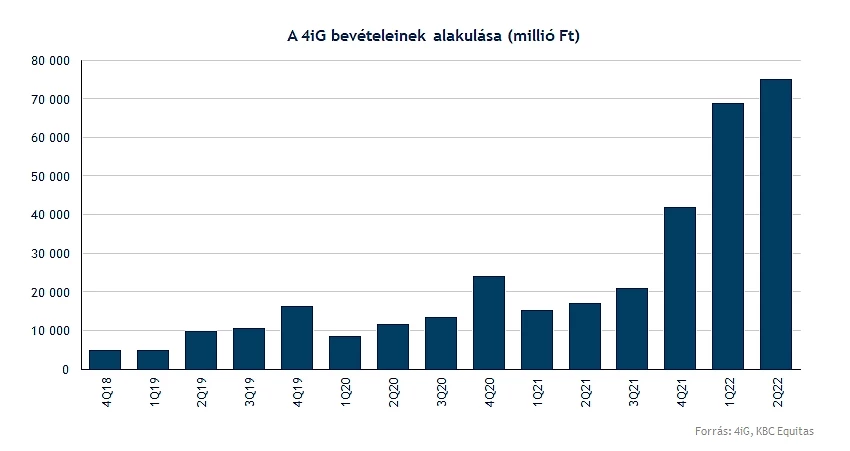

Lezárult az expanziós stratégia első fázisa a 4iG-nél, ezzel a tavalyi évhez képest jelentősen növekvő árbevételről és profitról számolt be a cég a második negyedévben. Az összehasonlítás viszont nehézkes a tavalyi évvel, mivel a Digi megvásárlása, illetve a nyugat-balkáni akvizíciók hatása most jelenik meg az eredményekben. Az első félévben 144 milliárdos volt a teljes bevétel, a második félévben pedig 75 milliárd felett alakult a bevétel, amely negyedéves alapon is további növekedést jelent.

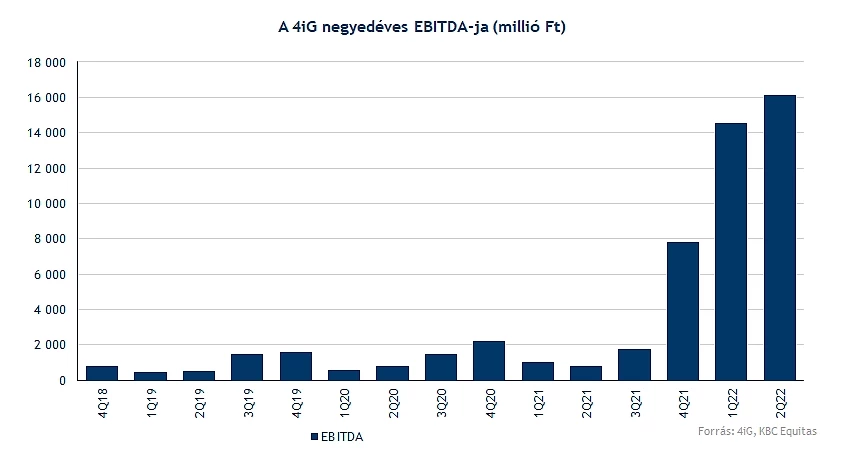

Emellett a profitabilitás is emelkedett, az első negyedév során több mint 14, a második negyedévben pedig 16 milliárd forint felett alakult az EBITDA. A működési eredmény 8,6 milliárd forintra nőtt, míg az adózott eredmény 1,6 milliárd forint volt az első félévben. A kötvénykibocsátások és hitelek miatt jelentősebb pénzügyi ráfordítások keletkeztek, emiatt a profit még igen alacsony szinten volt az elmúlt időszakban az árbevételhez képest.

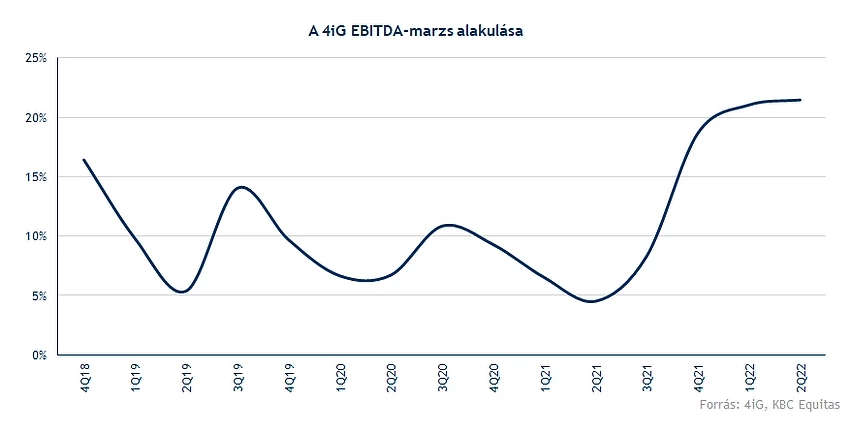

Az idei évben tehát sokkal magasabb bevételi és EBITDA szint jöhet, viszont várhatóan a jövő évi növekedés is fennmaradhat, mivel a Vodafone Magyarország felvásárlása további növekedést biztosít a cég számára. Az EBITDA marzs is az elmúlt két negyedévben 20 százalék felett alakult, tehát profitabilitásban is látható a stabilabb és magasabb szint a korábbi negyedévekhez képest.

Ráadásul a bevételek trendjében is javulást hozhat, hogy az IT szektor szezonalitásával szemben egyenletesebben alakulhat, a telekommunikáció túlsúlya miatt a bevétel. A 4iG transzformációs folyamata látványosa a bevételek és az EBITDA tevékenységek közötti megoszlásában is látszódik. A második negyedéves bevételek 76 százaléka származott a telekommunikációs szegmensből, az EBITDA esetében még látványosabb a változás, a második negyedév során már 98 százalékos volt az aránya a telekommunikációs szegmensnek. A tavalyi második negyedévben még 71 százalékos volt az EBITDA-n belül az IT szegmens. Ebből is látható mennyire jelentős a hozzájárulása az akvizícióknak.

Kiemelte viszont a 4iG, hogy az elmúlt időszak globális eseményei érintették a céget, a külső gazdasági környezet romlása költségnövekedést okozott, emellett pedig a piaci és az állami megrendelések is visszaestek. Tehát az akvizíciós növekedés mellett azért jelentkezhetnek negatív hatások az IT piacon. Az IT infrastruktúra üzemeltetésben jelentősebb költségnövekedés volt, valamint a forint gyengülése is az IT szegmensben az import beszerzések miatt negatív hatásként értékelhető. Ezt valamelyest ellensúlyozni tudta a hatékonyság javulása a csoporton belül.

A Nyugat-Balkánon a 4iG Albánia legnagyobb szakmai befektetőjévé vált a távközlési piacon, a félév során pedig megkezdődött az ALBtelecom és a One Telecommunications összeolvadása, valamint a 4iG tiranai központtal regionális szervezeti egységet hozott létre.

Vodafone akvizíció

A Vodafone a márciusban zárult üzleti évét nézve 278 milliárd forintos árbevételt ért el, valamint 93 milliárd forintos EBITDA-t. A mobil piacon az akvizícióval a 4iG-nek 29 százalékos részesedése lehet, a vezetékes szegmensben pedig 43 százalékos. A televíziós szegmensben átveheti a piacvezető szerepet a 47 százalékos részesedéssel. Az akvizíció eredményeként a második legnagyobb mobilszolgáltató jön létre a Magyar Telekom mellett. A korábban bejelentett felvásárlásól részletesen a korábbi elemzésünkben is írtunk.

Amennyiben a 4iG jelenlegi vállalati értékét hasonlítjuk össze (enterprise value, EV), akkor a piaci kapitalizáció és a nettó adósságállomány összege 709 milliárd forintos EV-t jelent, ehhez mérve a Vodafone EV-je közel hasonló a 715 milliárd forinttal. Természetesen a Vodafone-ban csak 51 százalékos részesedést fog szerezni a 4iG, illetve a végleges adósság és készpénzállománytól is fog függeni, hogy mennyivel nő majd 4iG értéke.

További stratégia célok közé tartozik, hogy az országban, illetve a régióban is meghatározó piaci pozíciókat építsen ki a 4iG. A további tervek között szerepel az albán operációk összeolvadás, szervezeti átalakítások, a Digi esetében pedig a szolgáltatások ésszerűsítése és a hatékonyabb működés kialakítása.

Az egy részvényre jutó eredmények alapján az EBITDA 103 forint volt az első félévben, míg az EPS 6,3 forint. A teljes éves eredmény hiányában azonban leginkább a saját tőkéhez mérve értelmezhető az értékeltség, amely 975 forint volt a második negyedév végén. jelenleg pedig ez alatt tartózkodik az árfolyam.

Technikai kép

Az árfolyam mínuszban nyitott a jelentést követően, persze a nemzetközi hangulat sem ad okot nagy optimizmusra, valamint a BUX index is csökkenést mutat ezzel együtt. Az árfolyam a 900-as szintig ugrott meg, amikor a 4iG bejelentette a Vodafone Magyarország felvásárlását. Azóta az árfolyam inkább csökkent, mostanra pedig a kialakult rés is szinte teljes mértékben betöltésre került. A trend azonban még így is kisebb csökkenést mutat hosszabb távon, az idei évben pedig összességében mínusz 4,5 százalékos a teljesítmény. A részvény a 900 forintos szint körül jelölt ki egy fontosabb ellenállást, a mozgóátlagok pedig támaszt jelenthetnek az árfolyamnak.

A 4iG napi grafikonja (2022. 09. 01. 14:00)

A gyorsjelentést némileg zárójelbe teszi, hogy a vállalat a közelmúltban jelentette be a Vodafone Magyarország felvásárlását. Bár természetesen fontos, hogy a Digivel együtt hogyan alakul az üzleti teljesítmény, de a felvásárlás miatt ismét csak legfeljebb az idei évre lehet következtetéseket levonni a jelenlegi működés alapján. Várhatóan pontosabb képet majd egy év múlva kaphatunk a működésről.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.