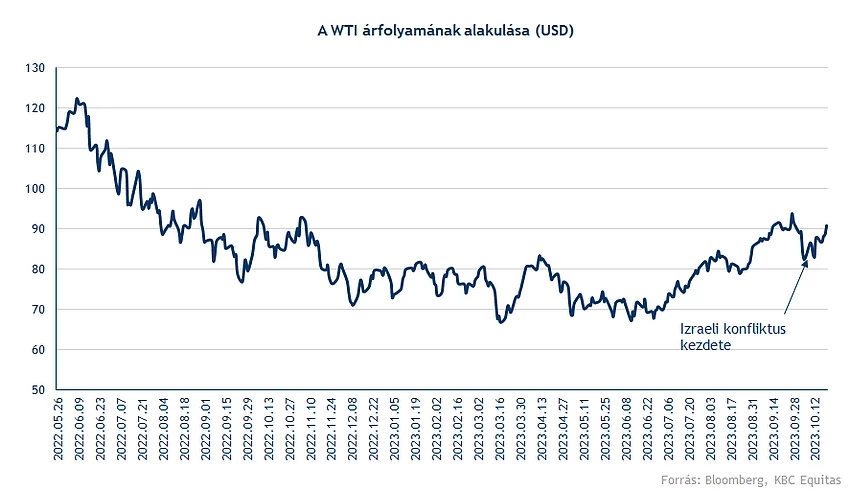

Az olajárak emelkedésével az energiaszektor és ezen belül a kitermelő cégek részvényei is erősen teljesítenek az elmúlt időszakban. Az összességében pedig inkább negatív tőkepiaci klímában pedig szinte az egyedüli szektor, amely képes emelkedni. Október eleje óta újra határozott emelkedés látható az olajárakban, amelyben az izraeli konfliktus is szerepet játszik, ebben a környezetben pedig láthatóan felülteljesítenek az energiacégek, így az egyik legnagyobb amerikai kitermelő cég a ConocoPhillips részvénye is.

Az olajkitermelő cégek, és az olajár ismét a figyelem középpontjába került, amelyben az izraeli események is szerepet játszanak, de emellett az aktuális keresleti és kínálati viszonyok globálisan szintén inkább a magasabb olajárak irányába mutatnak, habár a globális gazdasági növekedés lassulása a keresleti oldalt is fékezné. Mindezek miatt látszik a bizonytalanság az olaj árfolyamában is, de még viszonylag magasabb volatilitás mellett is trendszerű növekedés látható a nyári időszak óta.

Az október 7-i támadás az olaj piacára is jelentős hatást gyakorolt, azóta több mint 7 százalékkal emelkedett a WTI árfolyama a havi mélypontról fordulva. A lehetséges kockázatokat nehéz beárazni az olaj piacán, de az izraeli konfliktus egy egyébként is szűkös kínálatú környezetben robbant ki, amely az olajárak további emelkedésének kockázatával jár.

Emellett az amerikai olajkészletek is csökkentek az elmúlt időszakban, és bár az Egyesült Államok Venezuelával szemben feloldotta a szankciókat, ez hozzávetőlegesen napi 500 ezer hordót jelent az olajpiacon. Eközben viszont 2-3 millió hordós deficit alakult ki a piacon a kereslet és a kínálat között, tehát ez a mennyiség csak kisebb részben tudja ellensúlyozni a kieső kínálatot, illetve az izraeli konfliktus kockázatai szintén magasak az olajárra nézve.

Ezek alapján ismételten emelkedő olajárakat láthatunk, amely az energiaszektor részvényeinek kedvező. Jelenleg az S&P 500 szektorainak teljesítménye alapján az látható, hogy az energiaszektor három hónapos, egy hónapos, és egyhetes időtávon is legjobb teljesítményt nyújtotta és a defenzív szektorok mellett ez maradt az egyetlen szektor pozitív teljesítménnyel.

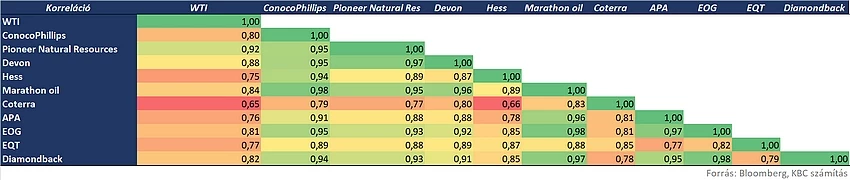

Az olajár változásaira legérzékenyebben a kitermelő cégek reagálnak, ez látható az S&P 500 energiaszektorán belül szereplő kitermelő cégek és az olajár korrelációjában is az elmúlt 5 év adatai alapján. Az egyes cégek között persze lehet különbség, amely az egyedi hatásoktól is függ. Például az egyik legnagyobb kitermelő cég a ConocoPhillips árfolyama 0,8-as korrelációt mutat a WTI árfolyamával, ettől jobban például a Pioneer Natural Resources árfolyama mozog együtt az olajárral.

A ConocoPhillips az Egyesült Államokban, Kanadában, Európában, Líbiában és Katarban is kitermelést folytat, napi több mint 1,7 millió hordós termeléssel. A tavalyi rekordbevétel után a vállalat még mindig erősen teljesíthet az idei évben, főként, ha a második félév eddigi olajáremelkedését vesszük figyelembe. A harmadik negyedévben a magasabb olajárak miatt mindenképpen javulhatott a bevétel és a profit a második negyedévhez képest, az elemzői konszenzus 14,5 milliárd dolláros bevételt vár és 2,1 dolláros profitot. A vállalat negyedéves jelentése november 2-án érkezik, amelyre kiemelten figyelhetnek a befektetők.

A technikai képre tekintve október elején volt többhavi mélyponton az árfolyam, onnan az olajárakkal együtt a 126 dolláros szintig emelkedett a részvény. A 126 dolláros szint ellenállást jelenthet, azonban az olajpiaci környezet miatt ezt a szintet könnyen áttörheti az árfolyam. Felfele a következő ellenállási szintet már a korábbi csúcs jelentheti 138,5 dollárnál. Lefele a 112 dolláros szint jelenthet támaszt a mozgóátlagok mellett.

A ConocoPhillips napi grafikonja (2023. 10. 20. nyitás előtt)

A nyári időszakban a részvény kitört a csökkenő trendből, és rövid oldalazást követően az árfolyam ismét felfele indult. Ezt az emelkedő trendet október elején követte egy kisebb visszaesés, azonban a geopolitikai feszültségek kiújulásával az árfolyam gyorsan ledolgozta az esést, ezzel akár vissza is térhet a korábbi emelkedő trendhez, az olajárak emelkedése pedig tovább erősítheti a részvényt.

A ConocoPhillips heti grafikonja (2023. 10. 20. nyitás előtt)

Az árfolyam emelkedésén túl a magas olajárak magasabb részvényesi juttatásokat is lehetővé tesznek, a jelenlegi negyedéves osztalék részvényenként 60 cent, ez évesítve (feltételezve, hogy megmarad ez a havi szint) 3,5 százalék körüli osztalékhozamot jelenthet a befektetőknek.

Az elemzői célárak konszenzusa 136 dollár környékén van, amely a jelenlegi árfolyamhoz képest is 8 százalékkal magasabb. Az olajárak volatilitása miatt azonban gyorsan módosulhatnak is a célárak, mivel a cash flow termelés is alapvetően az olajárak alakulásától függ. Természetesen az árfolyamra nézve ez a legnagyobb kockázat is, az olajárak esetében pedig a lefele mutató kockázatok a globális kereslet lassulását jelentik, illetve kínálati oldalról nézve a nem-OPEC tagországok vártnál nagyobb mértékű kitermelés növekedését. A háborús kockázatok enyhülése pedig szintén egy enyhén csökkenő olajárat hozhatna. A jelenlegi piaci környezetben azonban láthatóan az élen maradhatnak az energiaszektor részvényei, miközben sajnos az inflációs folyamatoknak is aláfűthetnek az elmúlt hetek sajnálatos eseményei. Ez befektetői oldalról a reálhozamok kapcsán is kockázatot jelenthet, az energiapapírokat így továbbra is érdemes lehet figyelni.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.