Talán az idei évben már nem kapták meg a tavalyihoz hasonló figyelmet a nyersanyagok, hiszen ez az esztendő azért már az árak mérséklődéséről szólt, azonban a nemesfémek, vagy az olajpiacok helyzetét így is érdemes lehet jobban körbejárni. Év eleje óta azért sokat változott a piaci környezet, a részvénypiacok is hatalmas emelkedésen vannak túl, míg például a nemesfémek csak mérsékelt emelkedésnél járnak az év eleji szintekhez képest.

A csillogó arany

A fényesen ragyogó nemesfém kapcsán még március végén fogalmaztunk meg kereskedési ötletet, amely azóta is tartja magát, de érdemes lehet áttekinteni mi is változott az elmúlt időben, lehet e még tér az arany előtt. Továbbra is kérdéses meddig tarthat még a monetáris szigorítás jelenlegi ciklusa, voltak jelek, amelyek korábbi lazításra utaltak volna, de az idő bizonyította, hogy az amerikai gazdaság továbbra is ellenálló, a munkaerőpiac feszes maradt, ez pedig további döntések elé állíthatja a jegybankot.

Jelenleg már nem adnak nagy esélyt a piaci szereplők a további kamatemelésekre, habár a Jackson Hole-i konferencián is kihangsúlyozta Jerome Powell jegybankelnök, hogy a beérkező adatok tükrében fognak döntéseket hozni, illetve a 2 százalékos inflációs cél elérése lebeg továbbra is a szemük előtt. Kamatvágásra idén már nem sok esély mutatkozik, noha év elején még merőben mások voltak a várakozások, így a magasabb kamatok is tovább képezhetik szerves részét az életünknek, mint ahogy arra esetleg előzetesen számítottak a befektetők.

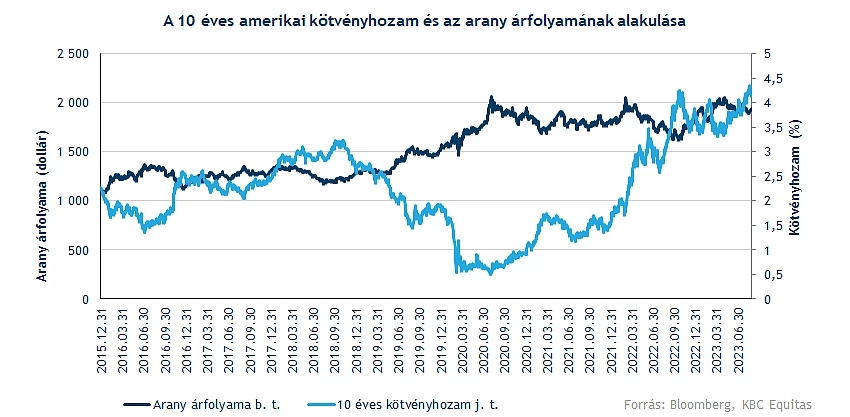

A kötvényhozamok állapota, illetve a dollár erősödése, esetleg gyengülése is kihatással van az arany és más nemesfémek árfolyamára is. Gyakran biztonsági menedékként emlegetik az aranyat, amely az infláció elleni harc fontos szereplője szokott lenni, azonban a magas kamatkörnyezet mellett nehezített pályára kényszerül, hiszen a kötvények egyféle alternatívaként tekinthetők a nemesfém számára. Így hiába marad esetleg tartósabban is a célszint felett az amerikai infláció, semmiképp nem érdemes megfeledkezni, hogy a szigorú monetáris politika a kamatkörnyezetet is magasabb szinteken stabilizálhatja.

Ha megnézzük, hogyan is alakult az elmúlt években az arany árfolyamának mozgása összevetve a 10 éves amerikai hozam változásával, akkor szemmel látható a tendencia, miszerint emelkedő hozamkörnyezet során az arany árfolyama azért szenved, míg fordított esetben éles emelkedések mutatkoztak a múltban. Persze azért nem ennyire fekete-fehér az összkép, de egy tartósan magas kamatkörnyezet azért okozhat még fejfájást a nemesfém számára.

Nemcsak a nemesfémek, de általánosságban a nyersanyagok tekintetében a dollár szerepe is felértékelődik, hiszen egy erősödő devizamozgás során gyengélkednek a piacok, míg dollárgyengülés némi pozitív hatást válthat ki. A 2022-es év egyértelműen a dollárerőtől volt hangos, így ez a trend idén megváltozott, bár az utóbbi hetekben ismét mintha erősödésnek tudott volna indulni a zöldhasú, de az elmúlt napokban érkező makroadatok már inkább a gyengülés jeleit hozták ismét magukkal. A dollár ereje pozitív korrelációt mutat a monetáris szigorítás irányával, így, ha fokozatos enyhülés, esetleg majd fordulat játszódna le a Fed által képviselt nézetekben, akkor az akár érdemi dollárgyengüléssel is járhatna középtávon.

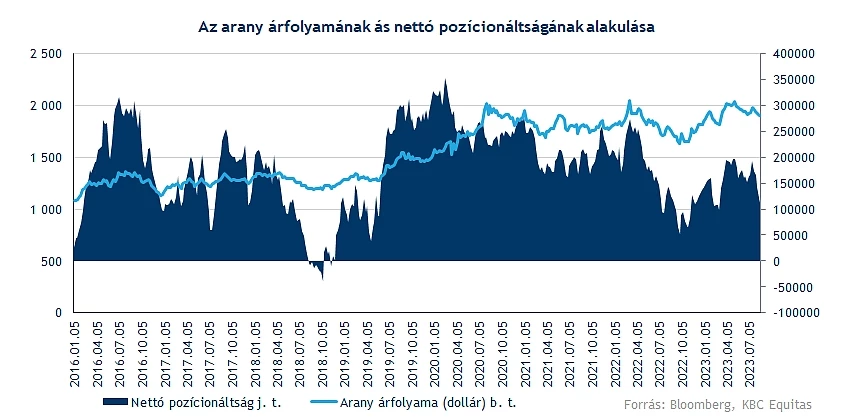

A nettó pozícionáltság is igencsak alacsony szinteken jár, így a kisbefektetőket is inkább a pesszimizmus jellemzi, azonban a múltban többször is az alacsony pozícionáltság emelkedő árfolyam követte. Azért a 2022 őszi szinteket nem érte el egyelőre a mutató, de a korábbi évek szintjeihez képest egyértelműen látszik a negatív különbség.

Lássuk a technikai képet

Még májusban új csúcsokra tört az árfolyam, így már a 2100 dolláros szintek sem tűntek elérhetetlen célnak, azonban ezt követően egy gyengélkedő trend vette kezdetét, amely során már jelentősebb visszaesések játszódtak le a grafikonon. A csökkenő trendvonal áttörése lendítene sokat a technikai képen, hiszen ezzel a mozgóátlagoktól is távolodásnak indulhatna az árfolyam. Ellenállást továbbra is a 2 ezer dolláros szintek képezhetnének, hiszen e felett azért tartósabban nem tudott egyelőre ott ragadni az arany.

Támaszokat tehát egyrészt a mozgóátlagok jelenthetnek, emellett az 1885 dolláros szintre terelődhet még a figyelem, a lokális mélypontok is ezeken a szinteken alakultak ki. Lejjebb még az 1800 dolláros szintekre érdemes tekinteni, bár, ha elindulna erre az arany árfolyama, az lehet, hogy jelentősebb piaci környezeti romlással járna.

Az arany napi grafikonja (2023. 08. 31. 14:00)

A bányák is javulásra várnak

Persze mint sok más nyersanyag esetében, itt is esélyünk nyílik nem közvetlenül aranybefektetéseket eszközölnünk, hanem a nemesfém árfolyamának emelkedéséből profitáló vállalatok felé is tekinthetünk. Az aranybányák piacán jelentős felvásárlások zajlottak le az utóbbi hónapok során, többek között a Newmont az ausztrál Newcrest vállalatot vásárolhatja fel közel 17 milliárd dollárért, már csak a megfelelő engedélyek megadására vár a vezetőség.

Ha a különböző társaságok részvényeit tömörítő GDX ETF teljesítményét vetjük górcső alá, akkor azért láthatjuk, hogy közel sem teljesítenek egyelőre túl erősen a vállalatok. A két legnagyobb súllyal a Barrick Gold, valamint a Newmont képviseli magát a befektetési alapban, mindkét cég számára fontos tételnek számít az arany árfolyamának alakulása, hiszen magasabb ár magasabb bevételi számokat eredményez a társaságok számára.

Az ETF árfolyama jelenleg a két mozgóátlag áttörésén fáradozik, az elmúlt két hétben már némi emelkedés mutatkozott a grafikonon, amely összhangban van az arany árfolyamának növekedésével, illetve a piaci hangulat javulásával is. Feljebb a 36 dolláros szinteken alakult ki egyfajta dupla csúcs, ennek áttörése még okozhatna fejtörést az árfolyam számára, bár ezek a szintek azért még kellő távolságban helyezkednek el egyelőre. A piaci környezet változása tehát a bányászattal foglalkozó cégek számára is üdvözítő híreket hozhatna, tér van felfelé, már csak egy nagyobb impulzusra várhatnak a befektetők.

A GDX ETF napi grafikonja (2023. 08. 31. nyitás előtt)

Az ezüst is keresi még a helyét

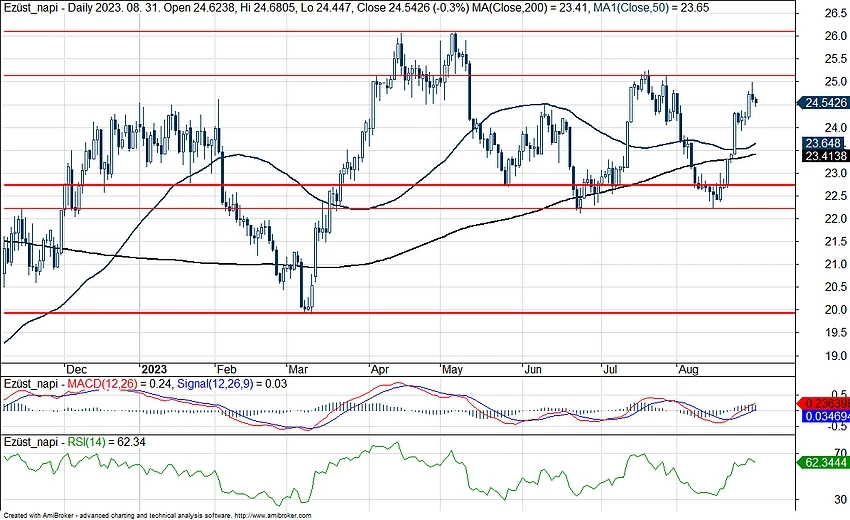

A másik széleskörben kereskedett nemesfémnek az ezüst számít, amely nem jár túl messze a lokális csúcspontjaitól, ezek az ellenállási szintek 26 dollár körül alakultak ki, ezt idén többszöri próbálkozás ellenére sem tudta áttörni az árfolyam, így a rövidebb távú célok között ennek elérése foglalhat helyet. Látni kell, hogy a mozgóátlagok helyzete is inkább emelkedő tendenciát mutat, így ezek a következő időben akár támaszként is funkcionálhatnának.

Védelmet egyébként a 22,2 dolláros, majd lejjebb a 20 dollár körüli szintek képezhetnek. Az indikátorok egyelőre nem járnak kritikus tartományokban, így talán nem szabnának gátat a további emelkedés előtt, a piaci környezet alakulására érdemes tehát figyelni.

Az ezüst napi grafikonja (2023. 08. 31. 14:00)

Erős a kereslet az olajpiacokon

Július elején érdemi fordulat alakult ki az olajpiacokon, így az addigi csökkenő trend is megszakadt, majd ismét emelkedésnek tudtak indulni az olajárak. Érdemes ennek kapcsán összeszedni, hogy akár keresleti, akár kínálati oldalon milyen tényezők befolyásolhatták az elmúlt időszak árfolyamingadozásait.

Keresleti oldalról nem mutatkoznak problémák, hiszen a nagy gazdasági visszaesések elmaradtak, így a fogyasztás is többnyire stabilitást mutat globális szinten, habár vannak gazdaságok, ahol azért látni visszaeséseket, nagy problémák egyelőre nem látszódnak. Az utazások felpörgése az üzemanyag iránti kereslet növekedésével is jár, ez pedig kedvező szcenárió az olajszektor számára.

Másik piacmozgató faktornak számított az elmúlt időben, az a kínai gazdaság alakulása. Az év elején rakétaként tört előre a kínai piac, hiszen a covid-ot követően volt honnan visszakapaszkodnia a részvénypiacnak, valamint fogyasztási oldalról is sok pótolni valója volt a kínai társadalomnak. Az idő múlásával azonban kiderült, hogy a vártnál talán kisebb mértékű növekedésre lehet képes a kínai gazdaság, ezzel együtt több fontos makromutatóban is gyengébb szereplésre volt képes mostanság. Azonban úgy tűnik, hogy korai lenne még a vészharangot kongatni, hiszen így is nagymértékű kereslet látható az ázsiai országban, ez pedig árfelhajtó hatást eredményezhet.

Az IEA augusztusi riportjában is olvasható, hogy az erős nyári utazási szektor, valamint az energiatermelésben használt olaj mennyiség emelkedése és a kínai energiafogyasztás növekedése is nyomást helyez keresleti oldalról a piacokra. Ennek következtében a napi hordónkénti kereslet is 2,2 millióval emelkedhet, ezzel 102,2 millió napi hordóra bővülhet ebben az évben a globális olajkereslet.

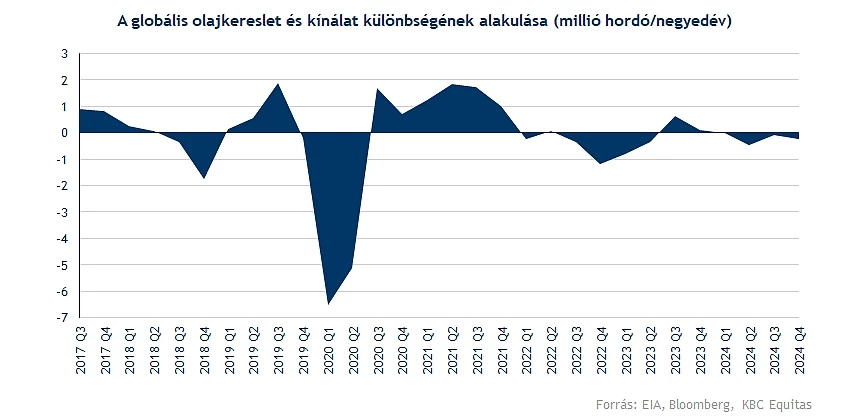

Látható tehát, hogy a keresleti oldalról azért hatalmas problémák közel sem mutatkoznak, ezzel együtt a kínálati oldal szűkössége jelent akadályt az olajárak mérséklődése előtt. A kitermelés mértéke 101 millió napi hordó alá süllyedt vissza, így az előzőekben feltárt adatok fényében látható, hogy túlkereslet jellemzi továbbra is a piacokat. Az OPEC+ az árfolyamok stimulálása érdekében többször is visszavágást hajtott végre a kitermelés mértékében, emellett globális szinten a rendelkezésre álló olajkészletek is csökkentek július folyamán.

Merre mehet az árfolyam?

Alig több mint egy hónapja részletesebben is beszámoltunk az olajpiacok helyzetéről, ezenfelül bemutattuk, hogy modellünk alapján merre várható elmozdulás az olajárak kapcsán. Az EIA 2023-ra átlagosan 83 dolláros árral számol a Brent olajra vonatkozóan, míg jövőre 86 dolláros átlagos árat várnak az elemzők. Ez a korábbi előrejelzésekhez képest emelkedést jelez, amely az elmúlt időszak olajpiaci mozgásokkal összhangban van.

Ha ránézünk a WTI árfolyamára, akkor igencsak kedvező jeleket fedezhetünk fel rajta, hiszen július óta egy emelkedő trendben mozog az olajár, amely során már a 85 dolláros szinteket is érintette, amelyre 2022. novembere óta nem volt példa. Emellett az aranykereszt is pozitív technikai jelnek tekinthető, így a javuló piaci környezet, a gyengülő dollár hatására akár folytathatná a felfelé tartó útját az árfolyam.

A WTI napi grafikonja (2023. 08. 31. 14:00)

A Brent grafikonja azért nem sok különbséget mutat, a kedvező jelek szintén kirajzolódnak a technikai képen, így akár a következő hetekben is felfelé kacsingathat az árfolyam. Az indikátorok is inkább felfelé való mozgást implikálnának, az MACD is igencsak közel áll a vételi jelzés megjelenítéséhez.

A Brent napi grafikonja (2023. 08. 31. 14:00)

Egyébként az olajáremelkedés következtében egyébként az elmúlt egy hétben jól teljesítettek az energiaszektor szereplői is, hiszen a kitermelő cégek számára a minél magasabb olajár javuló eredményeket hozhat. De a kitermelő cégek mellett a finomítással foglalkozó társaságok még jobb teljesítményt mutatnak idén az erős marzsoknak köszönhetően.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.