Jelentős változások előtt állhat az amerikai monetáris politika, a jelenlegi erőteljes kamatemelési ciklus hamarosan fordulhat. A Fed egyelőre kitart a magas év végi kamatszintek mellett, a piac viszont már másra számít, az infláció így nem biztos, hogy erőteljes fordulatot mutat majd. Ez remek hír lenne az aranynak, ami mocorogni is kezdett a hírekre, a hosszú távú technikai kép pedig egyre érdekesebben fest. A fentiek miatt kereskedési ötletet fogalmazunk meg a nyersanyagra.

Kimondottan érdekesen fest az utóbbi időben az arany helyzete, és egyre többen foglalkoznak a nemesfémmel, legyen szó rövid távú, vagy hosszú távú kilátásokról. Az aranyra az utóbbi időszakban még a bankszektorral kapcsolatos negatív hírek közepette figyelhettek fel a befektetők, főleg az alábbi logikát követve:

- Az SVB, majd később a Credit Suisse kapcsán jelentős kockázati tényezőkre lettek figyelmesek a befektetők, aminek köszönhetően intenzíven adták a szektor részvényeit is.

- A piac egészére nézve is negatív hatást gyakoroltak az események, mivel a jelenlegi kamatszinten a kötvényportfóliók kapcsán sok esetben képződtek elméleti, illetve realizált veszteségek is.

- A piaci gyengélkedés közepette általánosan is kialakult a kockázatkerülés, emiatt például a VIX index is jelentősen megemelkedett, vagyis a nagy külföldi befektetők is inkább az óvatosabb befektetések felé terelték saját portfóliójukat.

- Ilyen környezetben pedig az arany szerepe is felértékelődik, mivel hagyományosan menedékeszköznek tartják ezt a befektetők, illetve a gyenge, vagy éppen negatív korreláció miatt a portfóliókban is jobban előtérbe kerül, hasonlóan az ezüsthöz.

Ez persze nemcsak az egyetlen értelmezése a fentieknek, ám alighanem a piacon inkább a legszélesebb körben elterjedt elmélet. Nem csoda, hogy az arany árfolyama is jelentősen megindult, bő 3 hete még csak alig 1800 dollár körül mozgott az árfolyam. Már március 13-án, az SVB-vel kapcsolatos események idején is írtunk az aranyról - kiemelve a menedékszerepet – azóta pedig 1880 dollár közeléből 2000 dollárig is eljutott az arany.

A monetáris politika persze fontos faktor az arany kapcsán, így főleg a Fedet, illetve a legutóbbi döntést érdemes figyelni. A Fed most újabb 25 bázisponttal emelte az alapkamatot, amivel már 4,75-5 százalékra emelte az irányadó rátát. Látható, hogy a szigorúbb monetáris politika nem túl jó az aranynak, mivel utóbbi nem fizet kamatot, így a magas dollár kamatok az alternatíva vonzerejét csökkentik. Nem meglepő, hogy az arany is lefelé indult el az előző napokban, az árfolyam mostanra 1950 dollárig csúszott vissza, ez viszont korrekciós lehetőség is lehet.

A Fed-dilemma

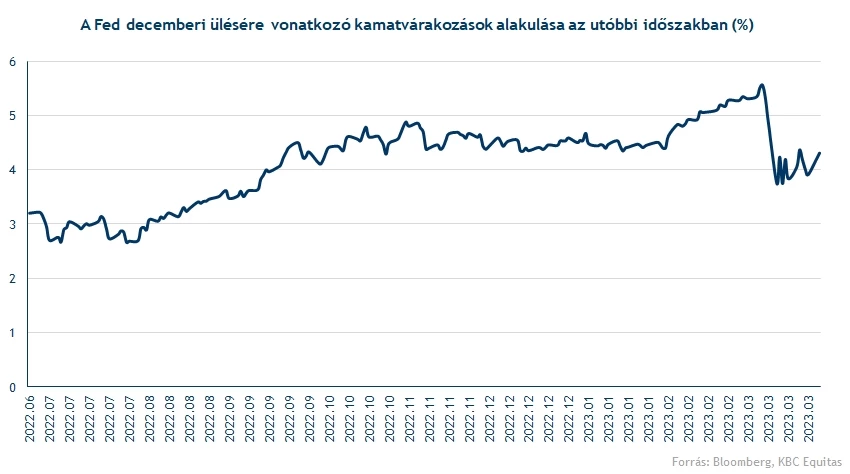

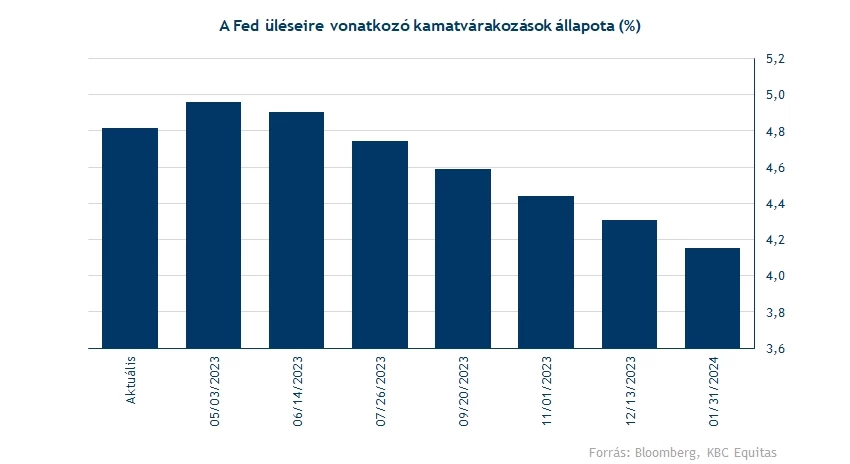

A fentieken túl közel sem biztos, hogy ez marad az „utolsó szó” ebben a történetben. A Fed ugyanis közzétette előrejelzését a kamatpálya alakulását illetően, amiből az derült ki, hogy az év végéig még akár további emelés is jöhet, és 5,1 százalék körüli év végi kamatszint várható. Azóta ráadásul Bullard (St. Louis, Fed) magasabb kamatszintről is beszélt, így láthatóan komoly szigorítást tervez a Fed, vagy legalábbis annak látszatát próbálja eladni.

Közben a piac erről nem igazán akar tudomást venni, vagy legalább is nem abban a formában, ahogyan azt a Fed gondolná. Jelenleg az látható, hogy a Bloomberg alapján csak 4,2 százalékos kamatot várnak a piacon, vagyis majdnem 100 bázisponttal alacsonyabbat, mint a Fed jelenlegi előrejelzése. Ez azért nem túl gyakori, sőt kimondottan ritka, hogy ennyire rövid idő alatt ennyire nagy különbség legyen a két vélemény között, márpedig mindkét félnek nem lehet igaza.

- A) forgatókönyv

Az első esetben reális feltételezésnek tűnik, hogy a Fednek igaza lesz, és valóban további erős monetáris szigorra lesz ahhoz szükség, hogy a jelenlegi inflációs folyamatokat hűteni lehessen. Erre persze megvan az esély, mivel jelenleg még mindig 6 százalékos az amerikai infláció, ráadásul globálisan sem alacsony még az infláció szintje, vagyis lenne mit kezdeni a problémával.

Ebben a helyzetben a piacnak kellene tehát alkalmazkodni, az viszont szinte biztos, hogy nem lenne kellemes a részvények számára. Nem kizárt, hogy ebben a helyzetben valamennyi eszközosztályt negatívan érintene a folyamat, illetve a gazdasági kilátásokat és a recessziós veszélyeket jelentősen megváltoztatná, nem épp a kedvező irányba. Ez tehát az aranynak se lenne túl pozitív, ebben az esetben túl sok mozgástér felfelé aligha lenne. Az arany kapcsán ez tehát most a legnagyobb kockázat.

- B) forgatókönyv

A második eset pont az előző fordítottja lenne, vagyis a piacnak lenne igaza, így pedig a Fed kényszerülne idővel a mostani álláspont és előrejelzés felülvizsgálatára. A Bloomberg adatai alapján látható, hogy bár nagyon ritka ilyen különbség kialakulása a várakozások és az előrejelzés kapcsán, alapvetően 2019-ben már volt hasonló álláspont. Akkor júniusban már a piac 1,56 százalékos szintet árazott év végére, a Fed viszont 2,17 százalékról beszélt. Végül decemberben 1,63 százalékos lett a szint, vagyis idővel a kamatvárakozások mérséklésére kényszerült a Fed.

Ez nem is volt rossz időszak sem a részvényeknek, sem a piacoknak. Az S&P 500 index például a júniusi kamatdöntéstől év végéig 10 százalékot tudott menetelni, az arany viszont ennél is erősebb volt, és végül 12 százalékkal került feljebb. Látható tehát, hogy a csökkenő Fed-előrejelzés, a lazább hangvételek meghozták a jó hangulatot a piacokra is.

- C) forgatókönyv

Természetesen elképzelhető, hogy végül a kettő közötti igazság érvényesül, és a Fed előrejelzésénél alacsonyabb, de a mostani piaci várakozásnál magasabb év végi kamatszint alakul ki. Nyilván a várható mozgás is ennek függvényében alakulhat majd, hogy mennyire lesz a mostani előrejelzésekhez közel, vagy épp távol a kamatszint. Ezzel együtt feltételezhető, hogy amennyiben a Fed részéről már lazább hangvétel érkezne, az segíthetne a másfél éve gyengélkedő tőkepiacoknak, és persze az aranynak is.

A fentiek után logikusnak tűnik, hogy amennyiben az infláció elleni harc háttérbe szorul, akkor az alacsonyabb kamatszint negatívabb reálhozamokat jelent. Ha nem sikerül annyira tartósan letörni az inflációt, akkor az alacsonyabb nominális hozamok gyorsabb elértéktelenést jelentenek a pénz kapcsán, az arany vonzereje tehát relatíve felértékelődne.

Így fest a technikai kép

A technikai kép alapján egyébként érdekes helyzet látható most az arany grafikonján. A fenti események hatására egy nagyobb megindulást mutatott az árfolyam, ugyanakkor élesebb is volt a lefordulás az utóbbi napokban. Elmondható, hogy a napi grafikonon ezzel az RSI kilépett a túlvett zónából, az eladási szignál pedig rövid távon nem tűnik pozitívnak. Az MACD kapcsán is hasonló látható, a vételi jelzés már jó pár hete megtörtént, vagyis inkább már az eladási jelzéshez lehet közel az indikátor.

Az arany napi grafikonja (2023.03.28 10:30)

A havi grafikon alapján viszont vannak további érdekességek, sőt, még izgalmasabbnak tűnik az arany árfolyama. Látható, hogy az MACD éppen csak most ad vételi jelzést, miután 2021 eleje óta eladási jelzést adott. Elmondható, hogy az arany azóta inkább csak oldalazást mutatott, ezzel együtt nagyobb visszaesésre azért nem került sor.

Most látható, hogy fontos szinttel néz farkasszemet az arany, ugyanakkor, ha sikerülne tartósan 2000 dollár fölé kerülni, akkor egy tartósan jobb periódust is megalapozhatna. Összességében tehát inkább a havi grafikont érdemes figyelni, mivel hosszabb távon tűnik érdekesnek most a nemesfém helyzete.

Az arany havi grafikonja (2023.03.28 10:30)

A fentiek alapján tehát egyre érdekesebben fest a technikai kép, akár egy nagyobb kitöréssel is folytatódhat az utóbbi évek menetelése. Az inflációs környezet láthatóan jóval magasabb, mint a 2010-es években, az amerikai jegybank szerepét betöltő Fed pedig nem kizárt, hogy hamarosan kénytelen lesz leállni a kamatemelésekkel, még azelőtt, hogy tartósan teljesíthetné az inflációs célt. Ilyen környezetben az arany szerepe a újabb felértékelődésen mehet keresztül, amit az esetlegesen gyengülő dollár is támogathat, a fentiek miatt így kereskedési ötletet fogalmazunk meg a nemesfémre.

Lássuk a stratégiát!

Az arannyal kapcsolatos optimizmusunk inkább hosszú távú, ugyanakkor főleg technikailag lehet meghatározni célszintet, illetve stop szintet is. Természetesen rengeteg elemzőház ad ki célárat javarészt a fundamentumokra építve, de összességében valamiféle technikai alapvetésekre szükség lehet ehhez is:

- A célszintet az 1680 és 1980 dollár között lévő sáv alapján határozzuk meg, amennyiben sikeres lenne egy kitörés, úgy egészen 2280 dollárig is menetelhetne a nemesfém a sáv magassága alapján. Ehhez persze szükség lenne a 2070 dolláros csúcsok áttörésére is, de inkább a heti gyertyák testét vennénk alapul, vagyis a kanócok annyira nem tűnnek erősnek.

- A stop szintet 1795 dollárra helyezzük el, ami a mostani árfolyamhoz képest 8 százalékos mínuszt jelentene. Látható, hogy túlzottan nagy mozgásteret nem adunk ezzel az aranynak, ugyanakkor ez a heti ATR indikátornak is majdnem háromszorosát jelentené.

- A potenciális hozam-kockázat arány így kicsivel 2 felett alakul, ami megfelel a szigorú kockázatkezelésről szóló szabályoknak.

Az arany heti grafikonja (2023.03.28. 10:30)

Az arany heti grafikonja (2023.03.28. 10:30)

Vannak azért kockázatok

A fentiek mellett persze számos eset létezik, aminek kapcsán az arany is negatívan teljesíthet. A teljesség igénye nélkül íme néhány fontos kockázati faktor:

- A dollár erősödése nem kedvezne a nyersanyagoknak, és így az aranynak sem. Persze az alapforgatókönyvekben több elemző is emelkedő nyersanyagárakkal számol, ha a kockázatkerülés közepette jelentősen megnő a dollár vonzereje, az a nemesfémnek egy ponton túl relatíve már hátrányos lehet.

- A drasztikusan szigorító, vagy nem eleget lazító Fed sem lenne kedvező, ezt javarészt az A forgatókönyvben is kiemeltük már. Ha a dollárkamatok magasak, vagy magasabbak, akkor a nemesfém vonzereje is csökkenhet.

- Ha a vártnál sokkal erősebb lenne a gazdasági teljesítmény, akkor a részvények értékelődhetnek felül, az arany pedig relatíve kevésbé lenne vonzó ebben a környezetben.

A fentiek alapján tehát vannak kockázatok az arany kapcsán is, de alapvetően nem festenek rosszul az utóbbi hetek eseményei alapján az arany kilátásai.

Korábbi elemzéseink az aranyról:

- Menekülőutat jelenthetnek az aranybányák?

- Érdekes szinteken az aranybányák

- Eljöhet az arany ideje?

- Fontos szinteken az arany

- Jól tartja magát idén az arany

Disclaimer: Az elemzés szerzője nem rendelkezik közvetlenül a nyersanyaggal.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.