Ugyan kissé visszavágott a korábbi előrejelzéseiből a Delta Airlines, leginkább a dráguló üzemanyagárak jelentenek akadályt a cég előtt, de így is javuló eredmények mutatkoznak változatlanul. A konszenzus várakozásait is felülmúló negyedéves számokkal jött ki ma délután a vállalat, emellett a nemzetközi utazások és a prémium szolgáltatások iránti igények sok jóval kecsegtethetnek még. Így a vezetőség optimista a jövőre nézve, lehet még tér a további bővülés előtt.

Mondhatni már-már a szokásoknak megfelelően a Delta Airlines nyithatja meg igazán a jelentési szezont (habár a Pepsi most kicsit korábban közzétette már a gyorsjelentését), így ez a légiipari versenytársak részvénypiaci mozgására is kihatással van. A konkrét eredmények áttekintését megelőzően érdemes kicsit a légiszektor teljesítményét is kivesézni, hiszen az elmúlt időszak finoman szólva sem az új csúcsok meghódításától volt hangos a piacokon.

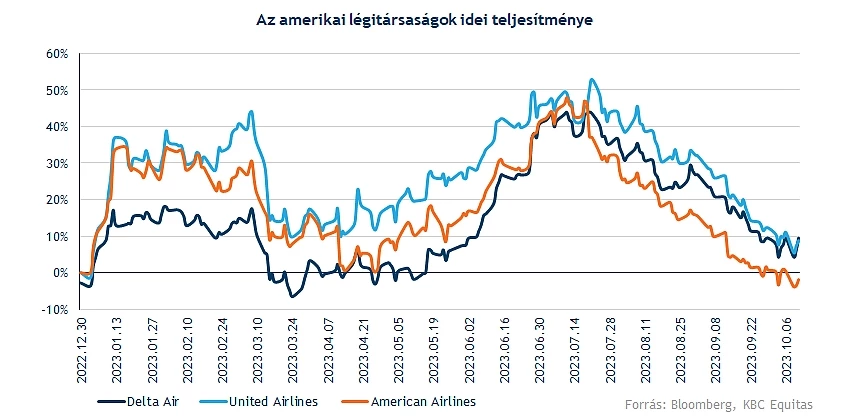

Az amerikai légitársaságok az első félévben nagyon meggyőző teljesítményt mutattak, így az év eleji szintekhez képest viszonylag rövid időtávon belül 50 százalékos hozamokat is realizálhattak a befektetők. A kilátások gyors javulást mutattak, a hangulat is egyre inkább bizakodásra adott okot, azonban a nyár végére kissé elakadt a lendület a piacokon. A tartósan magas kamatkörnyezet, valamint az ismét emelkedésnek induló olajárak sem jöttek jól a légitársaságoknak, emellett a költségoldali nyomás azért továbbra is fennmaradt, így több cég is „profit warning”-ot tett közzé. Habár a profitabilitás idén nem úgy tűnik, hogy veszélyben lenne, de talán túlzó volt az optimizmus év elején, de azért látni kell, hogy a repülőjegyek iránti kereslet így is stabilnak mondható.

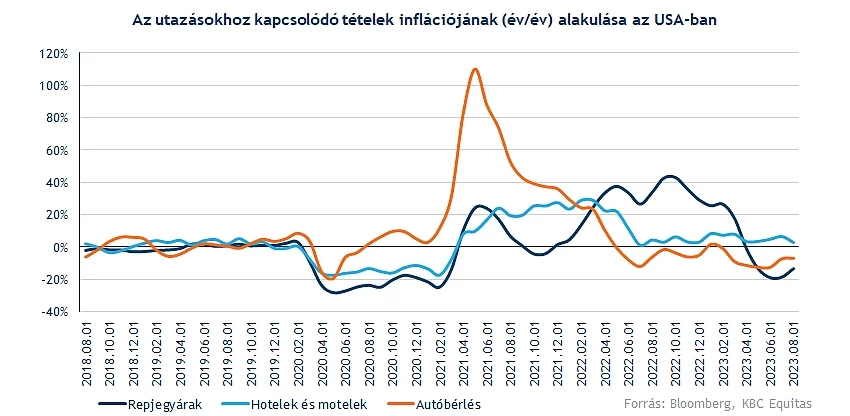

Ha az amerikai infláció egyes alindexeit vizsgáljuk meg, akkor észrevehetjük, hogy a pandémiát megelőző időszakban azért hatalmas árváltozások nem mutatkoztak az utazási szektorban. Ezt követően azonban felbolydult a piac, tavaly már a repjegyárak is jelentős növekedésnek indultak. Több cég is ezen keresztül próbálta érvényesíteni a romló eredmények ellen tett lépéseit, azonban az utóbbi időben jól látható, hogy már nem tudnak érdemi áremelést végrehajtani a cégek. Így a volumen, vagyis a kapacitás bővítése kerülhet fókuszba, amely további javulást eredményezhetne profit tekintetében is. Az infláció egyelőre úgy néz ki, hogy kezelhető mértékű sávokba szorult vissza, így a gazdaság erős teljesítményére és a fogyasztási trendek fennmaradására lenne szüksége a szektornak.

Mit produkált a Delta?

Talán mondhatjuk, hogy így kell megindítani a sort, ahogy azt a Delta Airlines tette, hiszen egyrészt sikerült felülmúlnia az előzetes várakozásokat a cégnek, ráadásul éves szinten is igencsak meggyőző növekedést produkált profit tekintetében a társaság. A nyári szezont tehát erős érdeklődés övezte, elsősorban a nemzetközi utazások terén volt tapasztalható érdemi javulás, bár a kilátások kapcsán kissé konzervatívabbá, óvatosabbá vált a menedzsment, elsősorban a növekvő üzemanyagárak következtében, bár ezt talán már beárazhatták valamelyest a befektetők az elmúlt időben tapasztalt mozgások alapján.

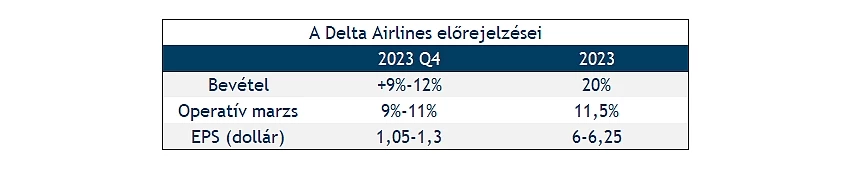

Az éves eredményeket innen már talán nehéz lenne teljesen lerontani, így jelenleg 6-6,25 dolláros EPS elérésével számol a vezetőség, illetve 2 milliárd dolláros szabad cash flow-val. Mindkét mutatószámban kissé rontott, vagy legalábbis a felső határokat lejjebb vitte a cég, mivel rövid távon nyomás helyeződhet az üzemanyagárak miatt a vállalatra. A negyedik negyedévben is fennmaradhat a növekedés, az elemzői konszenzussal megegyező mértékű javulást prognosztizálnak a cégnél is.

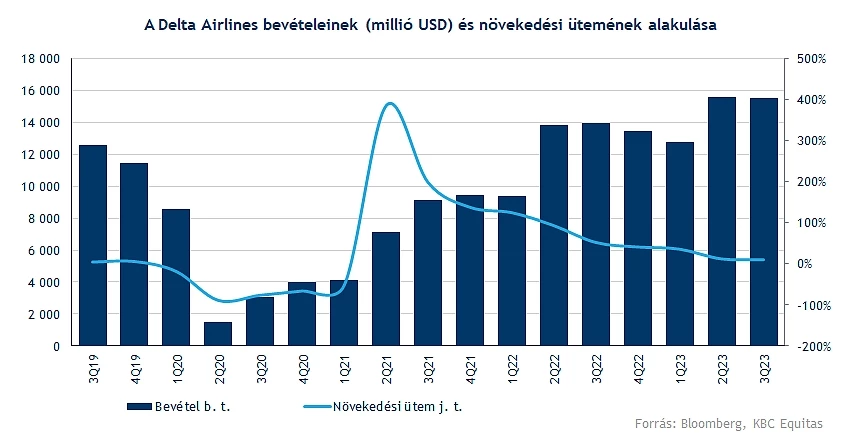

A negyedév során 15,5 milliárd dollár körüli összbevételt realizált a Delta, így a kétszámjegyű növekedés ebben az időszakban is fennmaradt. Persze a növekvő bázis következtében mérséklődhet a javulás üteme a jövőben, így egyre inkább nagy hangsúlyt kaphat a kapacitások bővítése az amerikai légitársaságnál.

Egyre jobbak a forgalmi adatok is

Már több légiipari szereplő is jelezte, hogy a nemzetközi utazások fellendülése hozhat érdemi fordulatot az iparban, így mindenképp üdvözítő hírnek tekinthető, hogy idén nyáron ebben a szegmensben (Transatlantic) már 35 százalékos éves bevételnövekedésnek lehettünk tanúi a Deltánál. Emellett a prémium szolgáltatások, ülések iránti igény is megnőtt, így az itt tapasztalt ugrás is pozitív hatásokat eredményezett a vállalat javulásában.

A cég vezérigazgatója is kiemelte, hogy a fapados légitársaságok érzékenyebben reagálhatnak a makrogazdasági változásokra, de a prémium szolgáltatásainak köszönhetően a Delta jóval ellenállóbb lehet, különösen a hazai piacon. Továbbá jelezte, hogy az üzleti utazások mértéke is már a 2019-es szintek 80 százalékára emelkedett vissza, így itt még lehet tér a bővülésre is.

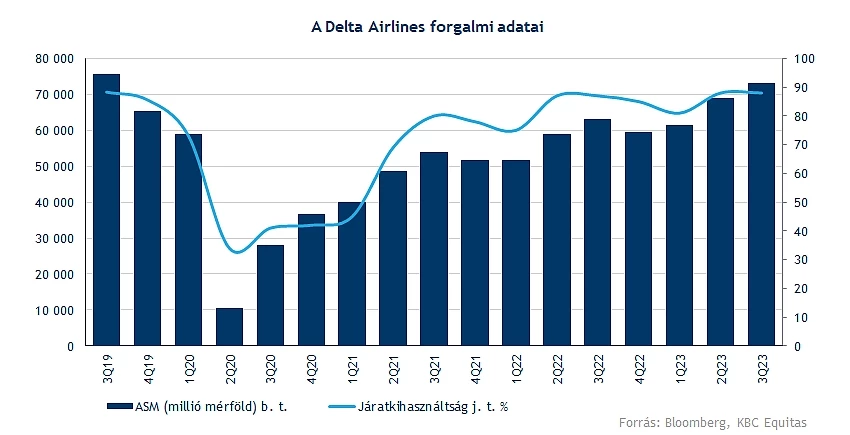

A teljes utasforgalmat vizsgálva láthatjuk, hogy fokozatosan emelkedik az elérhető utasmérföldek száma is, így a negyedévben már 73000 millió mérföld feletti érték mutatkozott. Ami mindenképp kiemelendő emellett, hogy ehhez 88 százalékos kapacitáskihasználtság párosult, így ezzel kijelenthetjük, hogy a covid időszak alatti visszaesések már nem jellemzőek, habár a szektor azért még mindig érzi annak negatív utóhatásait.

A profitabilitás a kulcs

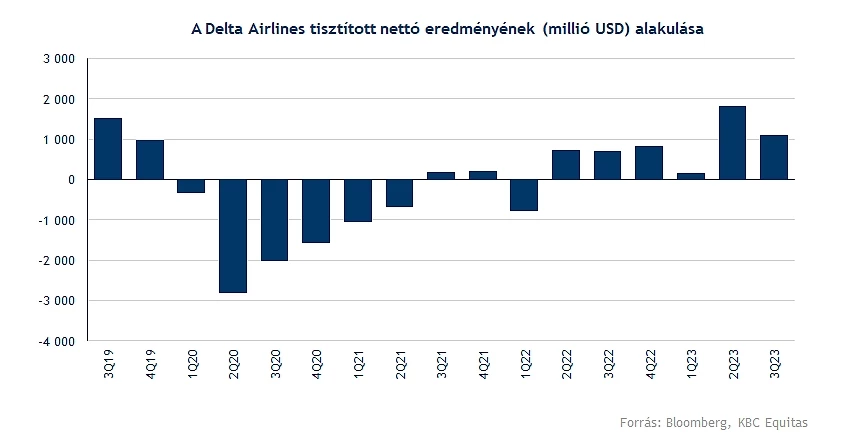

Az idei év, ahogy azt már többször is jelezték a társaságok, a profitabilitás visszatérésől, a normalizációról, majd a fokozatos növekedésről szólhat. Egyelőre úgy tűnik jó úton halad a Delta, ugyan kihívások tömkelegével így is szembesülhetnek még, hiszen az olajpiaci emelkedések, a bizonytalan gazdasági kilátások, esetleg a kiszámíthatatlan környezeti helyzetek okozhatnak még kellemetlen meglepetéseket, de látni kell, hogy inkább optimizmus mutatkozik továbbra is a szektorban. A nettó eredmény tekintetében is szemmel látható a növekedés, így 1,1 milliárd dollár feletti eredményt ért el a cég, ezzel 60 százalék körüli profitjavuláson van túl a bázishoz képest a Delta.

Összességében az előrejelzéseken való rontás nem a legpozitívabb üzenet a Delta felől, de erre azért valamelyest számíthattak már a befektetők, hiszen nemrég jelezte már a vezetőség, hogy kissé gyengébb eredményekre kell számítani, mint ahogy azt még nyár elején remélték. A prémium szegmens javulása, valamint az üzleti utak felpörgése hozhat még lendületet a cég számára, ahogy ezt a vezérigazgató is jelezte, így ennek örülhetnek a befektetők, ez is közre játszhat a pozitív irányú mozgásokban így a piacnyitást megelőzően.

Sokat romlott a technikai kép

A heti grafikonon is jól látható a nagyobb korrekció, amely az elmúlt hónapokban jellemezte a Deltát, így a nyári 50 dollár körüli csúcsokról egészen a 35 dolláros szintekig csúszott vissza az árfolyam. Egy emelkedő trendvonal képe azonban így is kirajzolódni látszik a grafikonon, ennek letörése akár egy nagyobb esés előtt nyitná meg az utat, így a mai gyorsjelentés, esetleg a javuló piaci hangulat hozhatna fordulatot a Delta számára. A mai kereskedést is néhány százalékos pluszban indíthatja a részvény, ez pedig akár egy hosszabb távú emelkedésnek is alapot adhatna.

A mozgóátlagok is közel állnak az aranykereszt megjelenítéséhez, habár ez technikai szempontból akkor lenne még inkább mérvadó, ha közben az átlagok felett tudna maradni a papír is. Így ezek áttörése lehet a rövidebb távú feladata az árfolyamnak, majd ezt követően vehetné célba a 40 és 45 dolláros ellenállási szinteket. A korábbi 50-51 dolláros lokális csúcsok elérése még hosszabb időt vehetne igénybe, ehhez mind a fundamentumok és a kilátások tartós javulására lehet még szükség.

A Delta Airlines heti grafikonja (2023. 10. 12. nyitás előtt)

Azt továbbra sem mondhatjuk, hogy magas értékeltségi mutatószámokon forogna a részvény, így a 6 alatti 1 éves előretekintő P/E ráta sem historikusan, sem iparági szinten nem számít túl magasnak. Az elemzők is optimisták változatlanul a cég kapcsán, így vételi ajánlások tömegét figyelhetjük meg a Bloomberg adatbázisában, ezzel együtt közel 54 dollár körüli célárat határozott meg a konszenzus. Így hosszú távon tartogathat még izgalmakat a Delta, a céget követő elemzők is pozitívak az iparág jövőjét tekintve.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.