Nem kezdődött jól a negyedév a tőkepiacokon, így a szeptemberi rossz periódust egyelőre nem sikerül feledtetni. A július második fele óta erősödő dollárnál is alighanem fordulatra lenne szükség ahhoz, hogy a részvények is javulhassanak. Közben a technikai kép a nagy indexeknél érdekesen fest, míg az S&P 500 támaszai még közel vannak, addig a Nasdaq 100 kapcsán nagyobb tér is látható lefelé, a DAX pedig már mindkét fontosabb mozgóátlagát letörte. Szükség lenne tehát a piacon egy gyors javulásra a technikai képek további romlása előtt, miközben a jövő héten már a jelentési szezon is kezdődik, viszont nem várnak nagyon erős számokat ettől az elemzők.

Csúnyán elromlott a hangulat az utóbbi időszakban, a nemzetközi részvénypiacokon látható elsődlegesen a gyengélkedés, de a magyar részvények sem tudnak már erőt mutatni, valamint a kötvények is látható esésen vannak túl a hozamemelkedés miatt. Látható, hogy szinte valamennyi piacot érinti a gyengélkedés, az S&P 500 8 százalék feletti mínuszban van idei csúcsaihoz képest, míg például az Euro Stoxx 50 inkább a 9 százalékot közelíti.

Ezzel együtt azért vegyes a kép, hiszen, ha nem a csúcsokhoz képest, hanem az idei év elejéhez képest nézzük a teljesítményt, akkor még pluszok mutatkoznak. Az S&P 500 például 10 százalékos emelkedést halmozott fel, a német DAX pedig 7 százalékot tudott javulni. Ez alapján látható, hogy az év eleji optimizmusunkat a piac is visszaigazolta, és valóban egy jóval kedvezőbb évet láthatunk, mint például 2022-ben.

Július elején viszont már bővebben írtunk róla, hogy az év első felében látott optimizmus és tőkepiaci teljesítmény kezd szélsőséges mértékeket ölteni. Akkor kiemeltük, hogy „az év második fele már ennél azért mérsékeltebb és akár változatosabb csapkodással járó teljesítményt is hozhat”, egyelőre pedig ez jól látható. Június vége óta az S&P 500 már 5 százalékot gyengült, a DAX pedig szintén mínuszos, közel 7 százalékos már a visszaesés.

Az okok között viszonylag többet is lehet azonosítani, ezekről többször beszéltünk már korábbi podcast epizódjaink során, valamint a legutóbbi befektetői klubon is. A rend kedvéért néhány főbb érv a gyengélkedés mögött/mellett:

- A kamatemelési várakozások még mindig erősödnek, mivel az inflációs számok egyelőre nem tűnnek kellően alacsonynak az USA-ban. Főleg a maginflációs trend az, ami nem fest kedvezően.

- A monetáris politika így tovább maradhat szigorú, a 2025 januári ülés kapcsán már 4,6 százalékos kamatszinttel számol a piac, holott nyáron még csak 3,6-3,8 százalék körül volt ez a szint.

- Masszív erősödést mutat így a dollár július második fele óta, ami a részvénypiaci fordulatot is szinte tökéletes időzítéssel elhozta. Az amerikai exportőrök számára ez nyilván negatív hír, mivel csökkenti a globális versenyképességet.

- A gazdasági kilátások közben nem annyira erősek, a várakozások szerint jövőre az amerikai gazdaság és az eurozóna növekedése is 1 százalék alatt maradhat, miközben az inflációs célt aligha érik el a jegybankok.

- A harmadik negyedéves gyorsjelentési szezon hamarosan érkezik, de a bevételek csak 0,8, az EPS számok pedig csak 1,6 százalékkal nőhetnek éves alapon. Ez csak kis javulást jelenthet a második negyedéves számokhoz képest. A bővebb előzetessel a jelentési szezon előtt szintén jelentkezünk.

Összességében tehát lehet azonosítani fundamentális okokat a mostani gyengélkedés mögött, hiába a „soft landing”, a monetáris politika egyelőre szigorúbbnak tűnik a vártnál, ami már ilyen emelkedések után bizonytalanságot hoz a piacon. A pozícionáltság sem volt már alacsony az utóbbi időben, miközben az értékeltség (S&P 500) 19-20 környékén (12 havi előretekintő P/E ráta) már bőven átlagos, vagy akár afeletti értéket vett fel.

A fentiek mellett viszont érdemes a technikai képet is megvizsgálni, mivel a rövid távú mozgások kapcsán ezek a szintek is prediktív erővel bírhatnak, míg az értékeltség hozamokat magyarázó ereje rövid távon azért nem túl magas. Látható az is, hogy hamarosan jönnek majd a gyorsjelentések, illetve persze fontos makroadatok is (munkaerőpiac, infláció), ugyanakkor nem mindegy, hogy milyen technikai képpel megyünk ebbe bele a piac oldaláról.

Csúnya letörés

Ebből a szempontból pedig jelentőségteljes nap volt a tegnapi, mivel az S&P 500 nagy erővel törte le a csökkenő trendvonal alsó szárát. Ez persze bizonyulhat még fals letörésnek, de a piaci hangulat ma reggel sem tűnik acélosnak, ez pedig a mozgásokat is megerősítheti. A napi grafikonra nézve látható, hogy még július végén fordult le az S&P 500 a 4600 pontos szintről, persze először ez még csak kismértékű korrekciónak tűnt.

Azóta viszont többször is sikerült már alacsonyabb csúcsot, valamint alacsonyabb mélypontot ütni, így pedig egy szabályos csökkenő trendcsatorna alakult ki, aminek éppen az előző napokban járt alsó száránál az index. Egyelőre komoly letörés mutatkozott, viszont fontos, hogy a 200 napos mozgóátlag nincsen messze, 4200 pontnál található, alig fél százalékra. Védvonalat így ez a szint jelenthet, ha nem sikerülne egy gyors fordulattal észak felé fordulni.

Az indikátorok alapján némi pozitívum is látható már. Az RSI ugyanis jelenleg 30 alatt, a túladott zónában jár, ilyenkor egy rövid távú visszapattanás esélye is megnőhet. Ez a trendcsatornába való visszakerülés miatt lenne fontos, a mozgóátlaggal együtt kiegészülve pedig egy esetleges vételi szignál is rövid távon megnyugvást hozhatna az RSI részéről a napi grafikonra. Az MACD viszont még egyelőre messzebb a vételi szignáltól, bár ez egyébként is „lagging indicator” kategóriába tartozik.

Az S&P 500 napi grafikonja (2023.10.04. nyitás előtt)

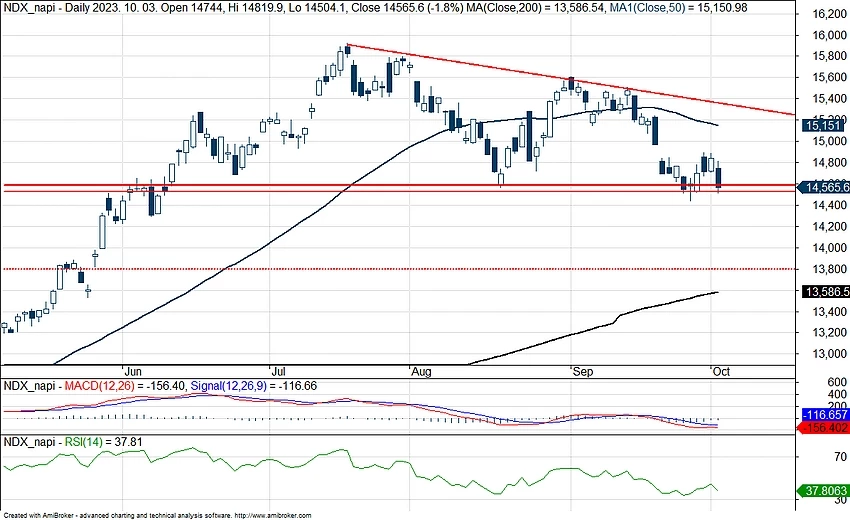

Az S&P 500-hoz kicsit hasonlóan fest a Nasdaq 100 index is, bár valamivel eltérő kép azonosítható. Itt nem alakult ki ugyanis még a trendcsatorna, vagy legfeljebb nagyon nagy ráhagyásokkal, sokkal inkább a 14600 pontos támaszokat érdemes kiemelni, ami még augusztus során jelentett mélypontot, valamint a mostani szinteken, vagyis kvázi dupla mélypontról beszélhetünk.

Látható viszont az is, hogy a mostani gyengébb hangulatban így nagyobb eséllyel fordulhat elő itt törés. Közben a 200 napos mozgóátlag még távolabb van, jelenleg csak 13600 pontnál jár, vagyis itt még közel 6-7 százalékos rést lehet látni addig. 2022 augusztusában láttunk még egy lokális csúcsot 13700 pont körül, a mozgóátlag emelkedésével tehát itt láthatnánk egy érdemi védvonalat negatív esetben. Az indikátorok alapján is valamivel kedvezőtlenebb kép látható az S&P 500-hoz képest, az MACD ugyan közelebb van egy vételi jelzéshez, de az RSI nem ment túladott tartományba, így innen vételi szignál sem várható még az indikátortól.

A Nasdaq 100 napi grafikonja (2023.10.04. nyitás előtt)

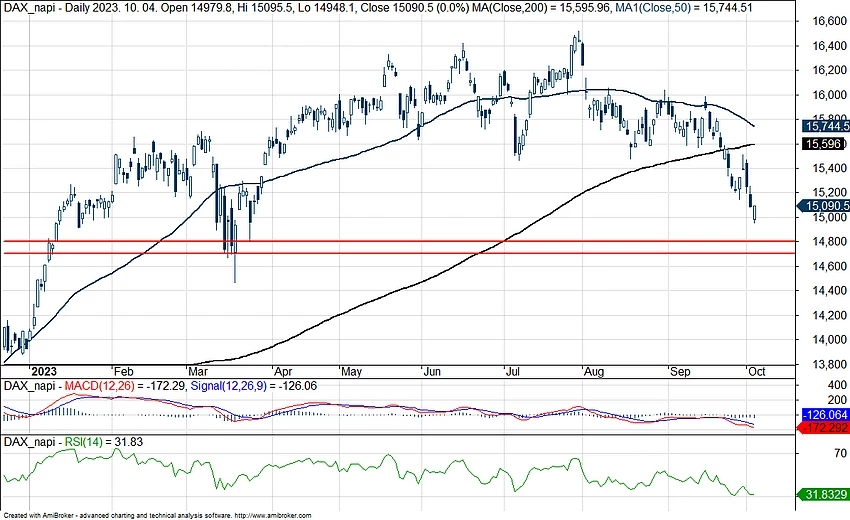

A német piaccal kapcsolatban többször kiemeltük már korábban, hogy relatív gyengeség mutatkozik már egy ideje az amerikai indexekhez képest. Ez megnyilvánul az idei gyengébb összesített eredményben, valamint abban is, hogy a januári emelkedés óta már csak oldalazás, de inkább lecsorgás látható. Most is ez történt, míg az amerikai indexek 4, addig a DAX 6,5 hónapos mélypontra esett vissza.

Technikailag persze itt is azonosítható egy erős szint, a tavaszi gyengébb piaci periódus jelölt még ki 14600-14800 pont környékén egy fontosabb támasz zónát. Viszont látni kell, hogy a DAX már mindkét mozgóátlagot (50 és 200 napos) letörte ez pedig legutóbb 2022 februárjában fordult elő, ahonnan végül komoly esés vette kezdetét. Most talán hasonlóan rossz hírek hiányában erre nem kell készülni, de nem megnyugtató a helyzet, főleg úgy, hogy az euró relatív versenyképessége a devizamozgások miatt kedvező irányba változik, de ez nem elég erő ahhoz, hogy a német és európai részvények felülteljesítését elhozza.

A DAX napi grafikonja (2023.10.04. 11:40)

Látható az is, hogy a fentebb említett dollárerő is nagyban befolyásolja majd a mostani helyzetet, így az EURUSD árfolyama is érdekes technikai szempontból. Egyelőre az mondható el, hogy a heti grafikon alapján egy komoly fordulat valósult meg, tavaly október óta tartott a gyengülő dollár és a tőkepiaci javulás párosa, ez viszont az utóbbi hetekben már láthatóan megváltozott.

Eddig az EURUSD egy emelkedő trendcsatornában mozgott felfelé, most viszont ebből élesen tört le az árfolyam, ráadásul szinte csak negatív gyertyákat lehet látni, vagyis komoly nyomás bontakozott ki. A csatorna korábbi magasságát alapul véve az új trendcsatorna alsó száránál járhatunk, egyelőre mintha sikerülne a szint felett maradni, de az idő nem az eurónak dolgozik. Emiatt akár az 1,038-1,04 közeli zónát is behúzhatjuk, ez szint lehet, mivel 2022 tavaszán az esésben, és később ősszel az emelkedésben is többször megállította az árfolyamot. A piaci szereplők így főleg ebben bízhatnak, mivel ellenkező esetben már ismét a paritás esélye növekedne meg, ami a részvények kapcsán aligha lenne jó hír, de általánosan a makrogazdaság egészére nézve is gyengébb üzenet lehet.

Az EURUSD heti grafikonja (2023.10.04. 11:40)

Elméletileg persze ez az európai cégeknél az export tekintetében akár kedvező is lehetne, de véleményünk szerint erősebb az általános eszközosztálybeli hatás, ami a részvények egészére nyomást gyakorol így a „risk-off” mód miatt. Most is inkább ez látható a piacon, hiába javul az európai cégek árfolyamhelyzete, a DAX több mint féléves mélyponton jár, vagyis ezek a hatások inkább csak közép távon lehetnek majd fontosak, semmint rövid távon.

Összességében így az látható most, hogy bár közeleg a jelentési szezon, a piac igen gyenge helyzetben mehet ebbe bele, miközben a harmadik negyedéves számok aligha lesznek kimagaslóak, és a várakozások terén is sok a kérdőjel az erősödő dollár miatt. Az S&P 500 támaszai viszonylag közel vannak, míg a Nasdaq 100 kapcsán már technikailag több probléma azonosítható, a DAX tekintetében pedig a mozgóátlagok letörése lehet negatív hír. A negyedik negyedév és az október így érdemi volatilitással indul, a piacnak pedig szüksége lenne pár egymást követő erősödő napra ahhoz, hogy rövid távon is visszatérjen a bizalom.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.