Nem túl jó időszakot tudhat maga mögött a Disney papírja, ugyanis a gyengébb első negyedéves jelentés után lefordult a részvény árfolyama és csökkenésnek indult. Most viszont erős támasz közeléből tudott fordulni az árfolyam, így akár a korábban támaszként funkcionáló 109 dolláros szintet is célba veheti. Fundamentálisan azért fényes jövő állhat a Disney előtt, egy erősebb turistaszezon feljavíthatja az élménypark számait, valamint a bevételi és profitszámok is újra tartós növekedési pályára állhatnak az elemzői várakozások szerint, de azért kérdőjelek is akadnak még a cég körül, főleg a streaming szegmens kapcsán.

Fordulat a technikai képen?

Az első negyedéves jelentést követően zuhant be a Disney árfolyama, és azt követően is egy csökkenő trend jellemezte sokáig az árfolyam irányát. Az elmúlt napokban viszont megfordulni látszik a trend, így akár a korábban támaszként funkcionáló 91 dolláros árszint áttörésével is megpróbálkozhat a közeljövőben az árfolyam. Ennek a szintnek az áttörése jelentős mértékben feljavítaná a részvény technikai képét, hiszen egy igen jelentős támaszszintről beszélhetünk, csak az elmúlt egy év során több mint három alkalommal fogta meg az árfolyam esését a támasz.

Ha tényleg sikerülne leküzdenie ezt az akadályt az árfolyamnak, egészen a 103 dolláros szintig különösebb akadályok nélkül menetelhetne a papír, legalábbis a napi grafikon képe alapján. Ezen átjutva a 118 dolláros ellenállást is megcélozhatja a részvényt, ez a szint igen messze van még, több mint 30 százalékos emelkedést kellene még bemutatnia az Disney-nek.

Már felfelé trendel az RSI is, eltávolodva ezzel a 30-as szintektől, bár még mindig igen alacsony szinteken tartózkodik az indikátor. Ugyan az MACD eladást indikál még egyelőre, de egy-két napos emelkedést követően már meg is fordulhat a jelzés vételire, tovább erősítve a technikai képet.

A Disney napi grafikonja (2023. 06. 02. nyitás előtt)

Több mint két éve érte el a történelmi csúcsát a Disney részvénye, akkor 200 dollár környékén fordult le az árfolyam, azóta egy lecsorgásnak lehettünk szemtanúi kisebb-nagyobb visszapattanásokkal. Mostanra már a koronavírus-válság környéki mélypontokra esett vissza az árfolyam, akkor a 80 dolláros szint jelentette a fordulópontot. Innen kellene tehát javulást felmutatnia az árfolyamnak, utoljára több mint 9 éve tartózkodott tartósan 80 alatti szinteken a Disney, tehát egy igen jelentős támaszról beszélhetünk.

A heti grafikonon azért már több ellenállási zóna is mutatkozik a közelben, mivel az 50 hetes mozgóátlag mellett a csökkenő trendvonal is akadályt képezhet az árfolyam emelkedése előtt. Fentebb még 120 dollár környékén láthatunk egy további ellenállást, de ezen felül is lenne még tér a részvény előtt a további emelkedésre, hiszen a történelmi csúcs körüli szintektől igencsak messze van az árfolyam, bár ezek újbóli tesztelése nincsen látóhatáron belül egyelőre.

A Disney heti grafikonja (2023. 06. 02. nyitás előtt)

Miért esett a papír?

A gyengébb részvénypiaci teljesítmény mögött az állhat, hogy több kérdőjel is körüllengi a Disney-t jelenleg:

Streaming szegmens profitabilitása: Nem tiszta egyelőre, hogy mikor kezdhet el profitot termelni a Disney+ és társai, mint ahogy azt az előző negyedéves jelentésben is láthattuk, idén a vártnál nagyobb veszteség mutatkozhat ezen a téren a vállalatnál, nem fényesek tehát itt a kilátások.

Előfizetők csökkenése: Már közel fél éve folyamatosan csökken a zászlóshajó Disney+ feliratkozószáma, így ez igen nehéz helyzetbe hozta a céget. Az új, reklámokkal operáló előfizetői konstrukciótól még várhatja a cég, hogy feljavítsa a számokat, de az látható, hogy az előfizetői díjak megemelése nem segítette az felhasználói állomány megtartását.

Florida állammal való pereskedés: Az utóbbi hónapokban elmérgesedett a DeSantis kormányzó által vezetett Florida állam és a Disney kapcsolata, így az ezzel kapcsolatos peres ügyletek is bizonytalanságot teremthetnek részvényesi körökben.

Az azért látható, hogy a cég élménypark szegmense szépen teljesített az utóbbi időkben, és ahogy azt már a légitársaságok kapcsán is láthattuk, kifejezetten erős turistaszezonnak nézhetünk elébe, így a kilátások is optimizmusra adhatnak okot. Emellett a licenszdíjakból a jövőben is stabil bevételekre tehet szert a társaság. Elemzői várakozások szerint idén közel 90 milliárd dolláros árbevételt generálhat a társaság, tehát folytathatja a növekedést bevétel téren, bár a pandémia előtti növekedési ütemtől azért elmarad az idei bővülés. Profit téren már nagyobb lehet a növekedés üteme, 2023-ban a cég az igazított nettó eredménye 6,8 milliárd dollárra is rúghat, közelebb kerülve a koronavírus-válság előtti profitszámokhoz.

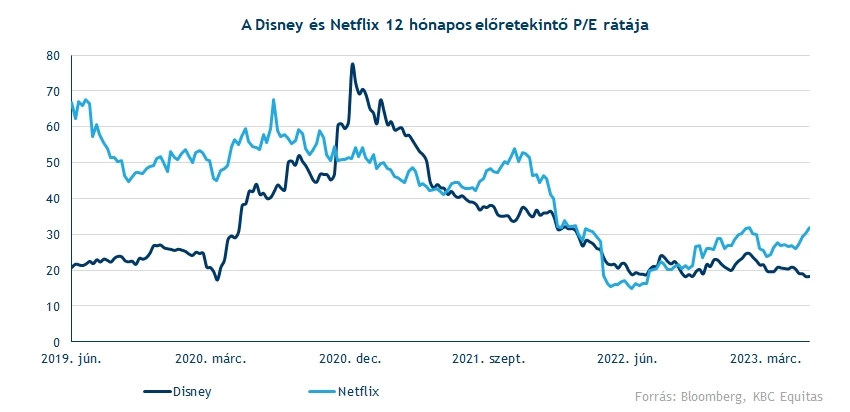

Ha ránézünk a Disney előretekintő P/E grafikonjára, láthatjuk, hogy kifejezetten alacsony értékeltségen forog jelenleg a részvény. A 18 körüli szorzószám igen alacsony a pandémia alatti szintekhez képest, de korábban is jellemzően 20 feletti P/E mellett kereskedtek a részvénnyel. A versenytárs Netflix részvénye ezzel szemben magasabb prémiumon forog, bár azt hozzá kell tenni, hogy mind bevételnövekedés, mind feliratkozószám tekintetében erősebben teljesített a Netflix az utóbbi hónapokban, de a két értékeltség közötti széttartás így is szembetűnő.

Egyébként Disney-t követő elemzők több mint háromnegyede vételt javasol a részvény kapcsán, igaz, ez az arány valamelyest romlott az idei évben. Az elemzői ajánlásokhoz tartozó célárak átlagosan 121 dollárra jönnek ki, 30 százalék feletti hozampotenciált indikálva a jelenlegi szintekről. Összeségében azért optimisták az intézményi elemzők a céggel kapcsolatban, és a fundamentumok terén is egy stabil bevételt generáló cégről beszélhetünk, bár néhány kérdéses ügy miatt magasabb a befektetői bizonytalanság is.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.