Tegnap jelentős erősödéssel zártak a vezető európai és amerikai részvényindexek, a mai napon azonban vegyes teljesítményt lehet látni, viszont a vezető részvényindexeknél a technikai kép mintha már elkezdett volna javulni, miközben az értékeltségi szintek az elmúlt negyedévekben jelentősen csökkentek. A gyorsjelentési szezon mellett a héten az EKB-ra, valamint jövő héten a Fed-re is figyelhetnek a befektetők, azt pedig érdemes lehet szem előtt tartani, hogy az extrém pesszimista időszakokban rövidtávon akár egy-egy „medvepiaci rali” kialakulására is esély nyílik.

Év eleje óta nincsenek jó formában a részvénypiacok, azonban az is látható, hogy a piacon már-már extrém pesszimizmus alakult ki. Amennyiben az egyes eszközosztályokat nézzük szintén tetten érhető a befektetői pesszimizmus.

A részvénypiacokon túl, a kötvénypiacokon is érdemes megnézni, hogy a korábbi hozamemelkedés a hosszú lejáratú amerikai államkötvényeknél már megállt, és a 3,5 százalék körüli szintekről a 10 éves hozam például a 3 százalékos szint alá csökkent. Az EURUSD a recessziós félelmek miatt elérte a paritást, amelyre szintén évtizedek óta nem volt példa.

Például a Bank of America alapkezelői felmérése is megerősíti, hogy az elmúlt időszakban a befektetők intézményi szinten is kerülték a részvényeket, és az egyik legnépszerűbb trade a dollár long, és a nyersanyagpiac volt a kötvények mellett, amely szintén a pesszimizmusra utal a befektetők részéről. A portfóliókban pedig 6 százalék fölé nőtt a készpénz aránya, amely az elmúlt 20 évben csúcsot jelent.

Ügyfeleink körében végzett felmérésünk a KBC Befektetői Hangulatindex is egyébként az elmúlt hetekben már erre utalt, erről korábbi blogbejegyzésünkben részletesen írtunk. Az extrém pesszimista időszakokban azonban szintén előfordulhatnak a piacon ellentétes irányú mozgások, erre pedig jó példa az elmúlt napok mozgása a főbb tőzsdeindexeknél.

Az amerikai gyorsjelentési szezon eddig a nagybankok gyorsjelentései után elég vegyesen alakul, habár még a legnagyobb technológiai cégek jelentései hátra vannak, amelyek leginkább majd meghatározhatják a részvényindexek irányát. Emellett azonban a jegybankok lépéseit is érdemes figyelni.

Az Egyesült Államokban és lassan Európában is elkezdődött a második negyedéves gyorsjelentési szezon. Egyelőre a pénzügyi szektor szereplői közül tették közzé többen a negyedéves gyorsjelentésüket, amelyben összességében 1,2 százalékkal esett vissza az eddig jelentett bankoknál a bevétel, és 28 százalékkal az EPS. A többi szektorban eddig többségében növekvő bevételről és EPS-ről számoltak be a cégek.

A mostani negyedéves gyorsjelentési szezonban a várakozások még növekvő bevételekre és EPS-re számítanak, azonban a következő negyedévtől és a negyedik negyedévben már lassulhat, illetve csökkenhet is átlagosan a bevétel és az EPS az S&P 500 cégeinél. Emiatt a jelentési szezonban az előrejelzések is fontos szerepet kapnak majd.

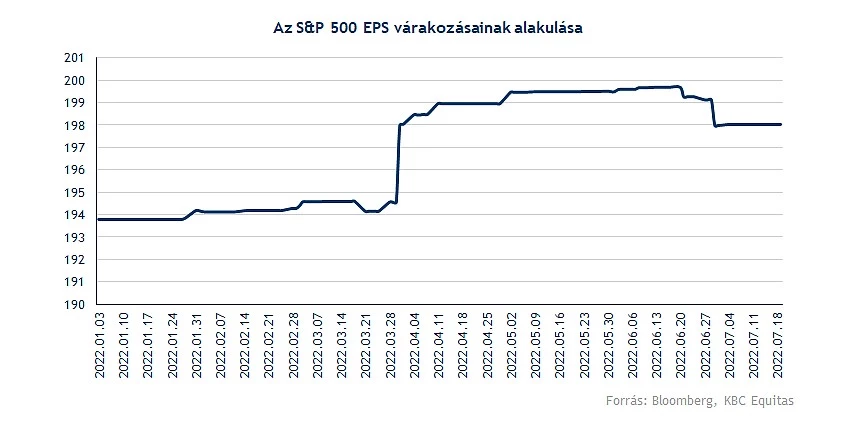

Az elmúlt időszakban valamelyest csökkentek az amerikai cégeknél az EPS-várakozások, és hasonló trend mutatkozik az európai cégeknél is, viszont az év elejéhez képest még mindig növekvő EPS-re számítanak az elemzők az S&P 500 esetében.

Ezzel együtt is az értékeltség alacsony szintekre esett vissza, ennél lejjebb csak a koronavírus járvány kitörésekor, valamint 2018-ban volt az S&P 500 értékeltsége. Jelenleg 16,5 körüli az S&P 500 12 havi előretekintő P/E rátája.

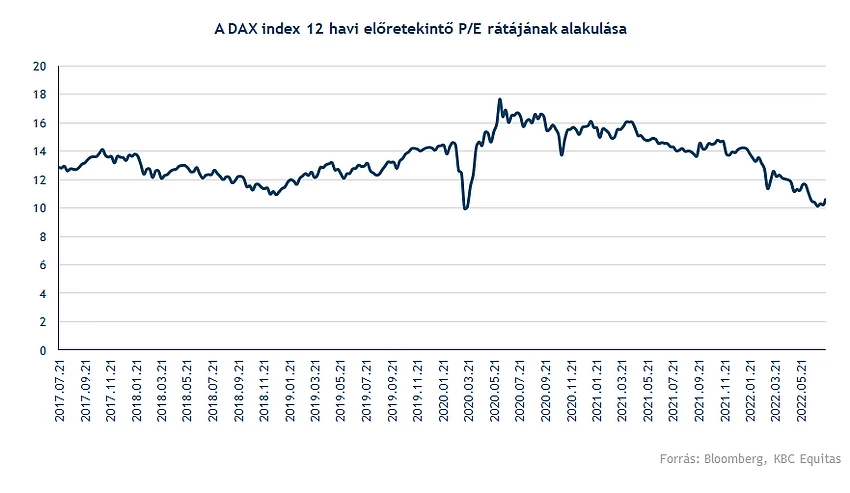

Európában a DAX index értékeltsége viszont még alacsonyabb szintekre került, közel a 2020-as mélypontra.

Az alacsony értékeltségben persze a fennálló kockázatok is szerepet játszanak. A következő években globálisan lassuló GDP-re számítanak az elemzők, az Egyesült Államokban pedig a technikai recesszió lehetősége is fennáll, valamint Európában is növekedett a valószínűsége a gazdasági visszaesésnek. Az Egyesült Államokban 47,5 százalékra becsülik a recesszió valószínűségét a következő 12 hónapban. Az Eurózónában szintén lassuló GDP-re lehet készülni és hasonlóan 45 százalék körüli a recesszió bekövetkezésének valószínűsége.

A kockázatok mellett azonban rövidtávon változás lehet az indexek technikai képében. A tegnapi részvénypiaci emelkedés után viszont a határidős indexek kis mínuszt mutatnak az Egyesült Államokban és napközben az európai indexek is lefordultak, így még nem biztos, hogy megerősítésre kerül a csökkenő trend megtörése.

S&P 500

A technikai kép alapján azonban elképzelhető, hogy egy trendfordulóhoz közeledik az S&P 500. Amennyiben sikerül megerősíteni a kitörést a tegnapi emelkedés után, a csökkenő trendvonalat áttörheti az index, valamint tegnap sikerült az 50 napos mozgóátlag felett zárnia, amelyre legutóbb áprilisban volt példa.

A júniusi mélypont után a grafikonon júliusban kialakult egy magasabb mélypont is, illetve a 3600 és a 3700 pont közötti szinteken támaszokat találhatott az index. Amennyiben a csökkenő trendcsatornát vesszük alapul a trendcsatorna magassága alapján akár egy nagyobb emelkedés is elképzelhető lehetne a 200 mozgóátlag környékéig.

Addig azonban további ellenállsok is az index útjában állhatnak. Lélektanilag fontos szint lehet a 4000 pont, valamint felette a 4180-as szint, amely a korábbi lokális csúcspontot jelenti. Felette a 200 napos mozgóátlag jelenthet erősebb ellenállást, persze ezek a szintek inkább középtávú célok lehetnek a korábbi csúcspontok elérése pedig a fundamentumokban is nagyobb változást igényelne. Természetesen a tegnapi nap emelkedése után a mai napon is egy emelkedő gyertyának kellene következnie, hogy megerősített legyen kitörés. Európában egyelőre mérsékelten pozitív a hangulat, és az amerikai határidős indexek is pluszban tartózkodnak, amely kedvező előjel lehet. Amennyiben az indexnek nem sikerülne a tartós kitörés, akkor visszakerülhetne a csökkenő trendcsatornába, és ismét a 3600-as szintek felé vehetné az irányt.

Az S&P 500 napi grafikonja (2022. 07. 20. nyitás előtt)

DAX

Európában fontos esemény lesz holnap az EKB kamatdöntő ülése is, amelyen az EKB a szigorításra készülhet. A piaci várakozások alapján 10 év óta először ismét 25 bázisponttal emelheti az alapkamatot az Európai Központi Bank. De a napokban egyes várakozások szerint akár 50 bázispontos emelés is jöhetne.

A napokban megjelentek hírek arról is, hogy várhatóan folyamatos maradhat a gázszállítás Oroszországból Európába, amely csökkenti a következő időszakra vonatkozó kockázatokat is. A héten csütörtökig tart az Északi Áramlat 1 vezeték tervezett karbantartása, amely után a várakozások szerint újraindulhatnak a gázszállítások.

Ennek elmaradása viszont súlyos következményekkel járhatna. Az Európai Bizottság becslése alapján is legrosszabb esetben az orosz gázszállítás csökkenésével vagy leállásával hidegebb tél esetén akár 1,5 százalékkal is visszaeshet az EU GDP-je, de átlagos időjárás esetén is egy százalék körüli lehet a visszaesés. Az egyébként is lassuló ütemű GDP-növekedés mellett ez további rossz előjel, és növeli a recessziós kockázatokat Európában is.

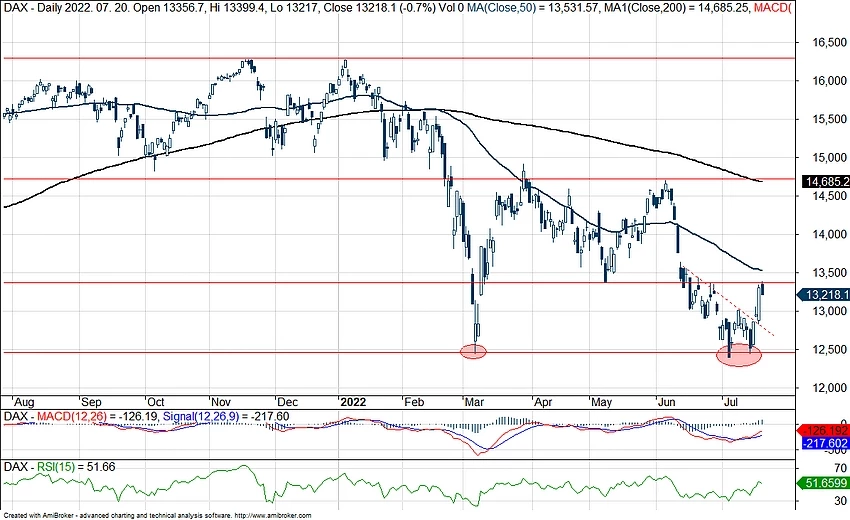

A piac azonban optimistának tűnik, a tegnapi napon is jelentős emelkedést mutatott a DAX index, a napközbeni emelkedés viszont alábbhagyott és délutánra lefordult az index. A technikai kép alapján a DAX még nem érte el az 50 napos mozgóátlagot, viszont 12500 körül erős támasz alakult ki, és egy dupla mélypont is megjelent a grafikonon. A DAX a 13500 pontos szint áttörésével kerülhetne az 50 napos mozgóátlag fölé, amely már erőteljesebb fordulatot mutatna a technikai képben, és megindíthatná az indexet a 14500 pontos szint irányába.

A DAX napi grafikonja (2022. 07. 20. 14:15)

A részvényindexek mellett azonban az elmúlt hetekben-hónapokban a devizapiac is érdekesen fest, a közelgő EKB és Fed kamatdöntő ülés miatt az EURUSD árfolyamát is érdemes lehet figyelni, valamint a napokban a forint is erősödést mutat az euróval szemben.

EURUSD

Múlt héten eljutott a paritásig az EURUSD árfolyama, erről részletesebben is írtunk a korábbi elemzésünkben. Az 1 dolláros szint alá igencsak rövid ideig tudott benézni az árfolyam, ezt követően gyengülésnek indult a dollár az euróval szemben. Jelenleg már 1,02 dollár felett jár az árfolyam, azonban a csökkenő trendcsatorna egyelőre nem sérült, továbbá az 50 napos mozgóátlag eléréséig is van még tér. Az EKB holnap tartja a kamatdöntő ülését, ahol előzetes várakozások szerint 25 bázispontos kamatemelést hajthat végre a jegybank, az utóbbi időben Christine Lagarde, a jegybank elnöke többször is jelezte, hogy mindenképp emelnek a kamat mértékén. Több elemző is már 50 bázispontos emelést vár az emelkedő inflációs nyomás következtében, így érdemes lesz figyelni a holnapi eseményt.

Egyébként a Fed jövőhéten tartja a kamatdöntő ülését, ahol akár a 100 bázispontos kamatemelés sem kizárt. Egy ilyen döntés akár még nagyobb löketet adhatna a dollárnak, így elképzelhető, hogy ismét a paritás felé venné az irányt az árfolyam. A folyamatos dollár erősödés nem túl jó hír az amerikai nagyvállalatok számára, több cég is jelezte, hogy a devizahatások jelentős visszaesést eredményeznek bevételsoron.

Az EURUSD napi grafikonja (2022. 07. 20. 14:15)

EURHUF

Szépen tartja magát a forint az euróval szemben, így ismét 400 forint alá került az EURHUF árfolyama. Pozitívum, hogy az emelkedő trendcsatornát is letörte, így már az 50 napos mozgóátlagot támadja az árfolyam. Ezen való átjutás újabb lendületet adhatna technikailag a forintnak, célba vehetné akár a 390 forintos szinteket is az árfolyam.

Sokat segíthetett a magyar devizának a nemzetközi hangulat javulása, illetve egyre több sajtóhír érkezik, amely szerint egyre közelebb kerül Magyarország az EU-s pénzekről való megállapodáshoz. Bóka János uniós ügyekért felelős államtitkár már arról beszélt, hogy Magyarország augusztus vége előtt próbál megegyezni az Európai Bizottsággal.

Az EURHUF napi grafikonja (2022. 07.20. 14:15)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.