Kisebb elmozdulással indul a hét a magyar tőzsdén, alacsony forgalom mellett pedig vegyes elmozdulások láthatók a blue chipek esetében. Múlt héten közzétették az első negyedéves gyorsjelentéseiket a legnagyobb tőzsdei cégek is, az árfolyamreakció azonban leginkább csak a Magyar Telekomnál volt pozitív. Az OTP és a Mol esetében kisebb visszaesés volt látható, a BUX index esetében is így a március óta tartó emelkedésben egy kisebb korrekció indult el.

Összességében nem tett közzé gyenge jelentést az OTP az első negyedévben, igaz a felvásárlásokhoz köthető egyszeri hatások pozitívan befolyásolták az eredményt, mégis az árfolyam csökkent a jelentés után. Az első negyedéves jelentésből már látható, hogy a Nova KBM jelentősen hozzájárulhat majd az eredményekhez, illetve a külföldi leánybankok most már még hangsúlyosabb részét képezik a profitnak. Eközben az OTP Core működésénél lassuló hitelezést, valamint szűkülő kamatmarzsokat lehet látni. Mindez inkább negatívumot jelent, illetve amellett, hogy az orosz és az ukrán leánybank az első negyedévben nyereségesen működött, továbbra is emelkedett kockázatokkal lehet számolni, mivel ebben a két országban gyengébb a hitelportfólió minősége, illetve a háború hatásai szintén bizonytalanságot jelentenek.

Múlt héten az OTP részvényének mozgását leginkább a gyorsjelentés befolyásolta, a múlt hét szerdai esés óta pedig nem sikerült emelkednie a részvénynek. Ezzel a technikai kép alapján az látható, hogy egy erőteljesebb ellenállászónánál jár a részvény. A 11500 forintos szintet továbbra sem sikerült áttörnie a részvénynek, a mostani lokális csúcs pedig alacsonyabb is, mint az év eleji csúcs. A mozgóátlagok, valamint a 9650-es szint szolgálhat támaszként, a mostani mozgások alapján viszont nagyobb valószínűsége van egy oldalazásnak.

A célárakban a gyorsjelentés után nem történt jelentős változás, továbbra is 12550 forint az átlagos célár, amely a jelenlegi árfolyamhoz képest 15 százalékkal magasabb.

Az OTP napi grafikonja (2023. 05. 15. 11:00)

A múlt hét pénteken tette közzé a friss negyedéves számait a Mol, amely különösképpen nem hozott kellemes meglepetéseket a befektetők számára. A fontosabb sorokon alulmúlta a várakozásokat a cég, hiszen látni kell, hogy a nyersanyagárak csökkenése, valamint a különadók is gátat szabnak a növekedés előtt. Ugyan hatalmas problémák nem látszódnak, hiszen így is közel 260 milliárd forintos tisztított EBITDA-t realizált a társaság, habár látható, hogy az előző negyedéves eredményeket már nem tudja megközelíteni a társaság. A jelentésről bővebben is írtunk a pénteki elemzésünkben.

Ma egyelőre egész jó erőt mutat a Mol, hiszen közel 1 százalékos emelkedés látható, továbbá a pénteki jelentés sem mozgatta meg igazán a részvény árfolyamát, így csak mérsékelt visszaesés volt tapasztalható. Ezzel továbbra is tartja magát a csökkenő trendvonal felett a papír, egyre inkább közeledve a 2800 forint feletti ellenállási szintekhez. Védelmet a 2570-2600 forintos zóna képezhet, míg lejjebb a 2350 forintos szint környékén rajzolódik ki egy támaszvonal.

Az osztalékkifizetés pontos menetéről továbbra sincs információ, azonban arról már döntött a Közgyűlés, hogy részvényenként 350 forintos osztalék ütheti a befektetők markát. Ez továbbra is 12 százalék feletti osztalékhozamot képez.

Az elemzők többsége továbbra is optimista, hiszen a célárak átlaga közel 3200 forintnak felel meg, amelynek elérése azért jelentős felértékelődést jelentene még. Bár a Santander Biuro Maklerskie elemzője egyébként ma változtatott a Molra meghatározott célárán, így 3200 forintról 2900 forintra vágta vissza azt. Emellett innentől tartásra ajánlja a részvényt, míg korábban vételi ajánlást határozott meg.

A Mol napi grafikonja (2023. 05. 15. 11:00)

Megtorpant az emelkedés üteme az elmúlt héten, már 5-én pénteken is 8300 felett zárt a Richter, az előző napokban pedig inkább oldalazás mutatkozott. 8450 forint környékére persze többször is eljutott papír, kedden és pénteken is megpróbálta átvinni a szintet, de egyelőre nem járt sikerrel a gyógyszercég. A markáns ellenállások továbbra is 8550 forint környékén vannak, a szint pedig továbbra sincs távol, miközben az indikátorok némi túlvettséget mutatnak, az MACD markáns eladási jelzésre fordulhat rá

Ugyanakkor a gyorsjelentés eléggé jól sikerült, erről bővebben múlt hét pénteken hajnalban számoltunk be ügyfeleinknek. A vártnál jóval erősebbek lettek a profitszámok, a részvény árazásához viszonyítva pedig így nagyon erős számok jöttek, ami alapján inkább optimisták lennénk. A céget követő elemzők is látnak fantáziát a papírban, a célárak konszenzusa jelenleg 10200 forint környékén található.

A Richter napi grafikonja (2023. 05. 15. 10:15)

Vegyes eredményeket hozott a Telekom gyorsjelentése is, habár a befektetők összességében elégedettséget mutattak, hiszen az árfolyam is szépen kapaszkodott felfelé. Látni kell, hogy a 12 százalék feletti bevételnövekedés nem számít gyenge eredménynek, így mind a mobilinternet, mind a vezetékes internet iránt erős kereslet mutatkozik, továbbá az inflációkövető díjkorrekció is éreztette már hatását. A következő negyedévekben még nagyobb mértékű növekedést érhet el a Telekom, hiszen a díjkorrekció kedvező hatásokat válthat ki hosszabb távon is. Ugyan látni kell, hogy a költségek is érdemi emelkedést mutattak, de a stabil bevételek ellentételezhetik ezeket a negatív hatásokat. A jelentésről bővebben is írtunk a múlt heti elemzésünkben.

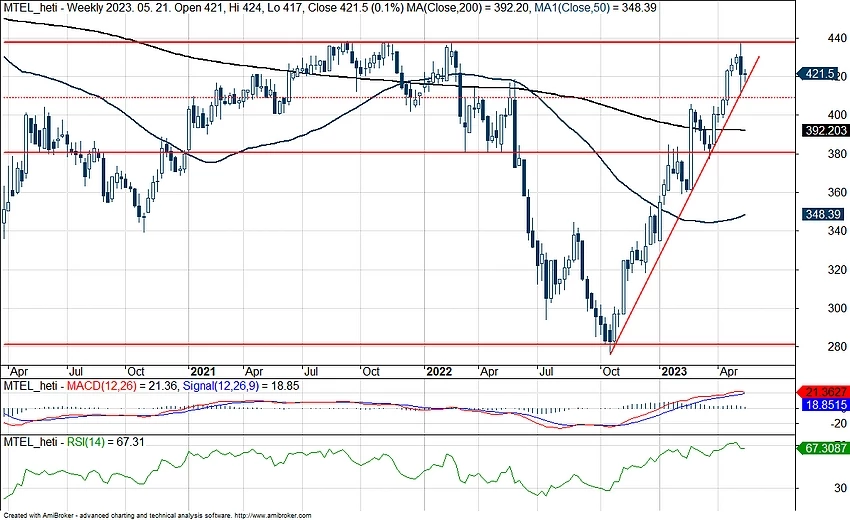

A részvény továbbra is emelkedő trendben mozog, az osztalékszelvény leesése sem okozott törést az emelkedő trendben, hiszen így is a trendvonal felett tudott ragadni az árfolyam. A lokális csúcsoktól nem jár már messze a papír, így a 438-440 forintos zóna áttörése akár nagyobb lendületet adhatna a Telekomnak. Gyengülés esetén több támasz is segítheti a részvényt, egyrészt a mozgóátlagok, másrészt a 400 forint körüli szintek, illetve a 381 forintos szint is menedéket nyújthat.

Az indikátorok helyzetéről is érdemes lehet egy-két szót ejteni, hiszen látni kell, hogy már igencsak magas szinteken helyezkedik el mind az MACD, mind az RSI. Így akár túladott válhat a részvény, ez pedig megnehezítheti a Telekom dolgát. Az elemzői várakozások egyébként nagymértékű javulást implikálnának még, hiszen 525 forint körüli konszenzusos célár látható a Bloomberg adatbázisán. A díjkorrekció bevezetése egyébként komoly javulást hozhat a Telekomnak, ez pedig az elmúlt hónapok árfolyammozgásán is jól látható.

A Magyar Telekom heti grafikonja (2023. 05. 15. 11:00)

Opus

Túl sok pozitívum nem látható az Opus grafikonján, ugyan ma bőven 1 százalék feletti emelkedésnél jár a részvény, de így is a 115 forintos szintek közelében helyezkedik el. Múlt héten új lokális mélypontot jelölt ki az árfolyam, így 112 forint alá is benézett, ezt követően azonban némi javulást tudott produkálni a részvény. Az indikátorok közül az RSI helyzetét érdemes figyelni, hiszen a 30-as szintekről tudott megindulni, ez pedig a részvény számára is adhat némi löketet.

Az Opus napi grafikonja (2023. 05. 15. 11:00)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.