A várakozásoknál enyhén jobb eredményekről számolt be a Bank of America és a Morgan Stanley is, azonban a jelentések kapcsán egy-két részletet érdemes kiemelni, mivel a profitnövekedés mellett látható a növekedés a hitelezési veszteségekben is. Összességében viszont nem kezdik rosszul a bankok a második negyedéves gyorsjelentési szezont, viszont profitabilitásban és értékeltségben is különbség van az egyes bankok között. A gyorsjelentések után a Bank of America és a Morgan Stanley részvénye is nagyobb pluszban tartózkodik. Korábbi elemzésünkben a J.P. Morgan, Wells Fargo, Citigroup és a Blackrock eredményeiről is írtunk.

Bank of America

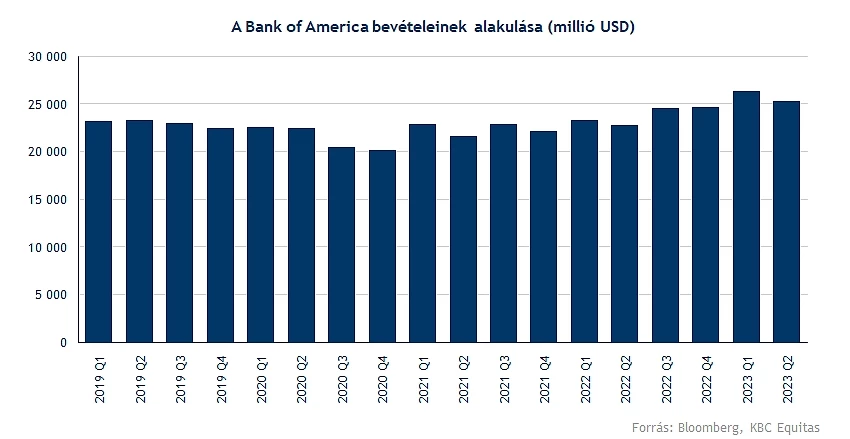

A Bank of America nettó eredménye 19 százalékkal növekedett az előző évhez képest, amely legfőképp a nettó kamatbevétel növekedésének köszönhető, amely az előző évhez képest 14 százalékkal emelkedett. A működési költségek 5 százalékkal emelkedtek, ezzel a költséghányad 64 százalék körül alakult a negyedévben.

A növekvő bevételek mellett azonban megugrást figyelhetünk meg a hitelezési veszteségekben. Bár ezek szintje nem éri el a koronavírus járvány időszakát. Mégis, ha a tavalyi év hasonló időszakát nézzük, akkor több mint kétszeresére emelkedett a hitelezési veszteség és céltartalék képzés.

Összességében nézve viszont hiába az emelkedő működési költségek, valamint a magasabb leírások, nem befolyásolták annyira negatívan a profitot, hogy éves alapon csökkenést lehessen látni. Amennyiben viszont az első negyedévvel hasonlítjuk össze a Bank of America nettó profitját, akkor csökkenést lehet látni.

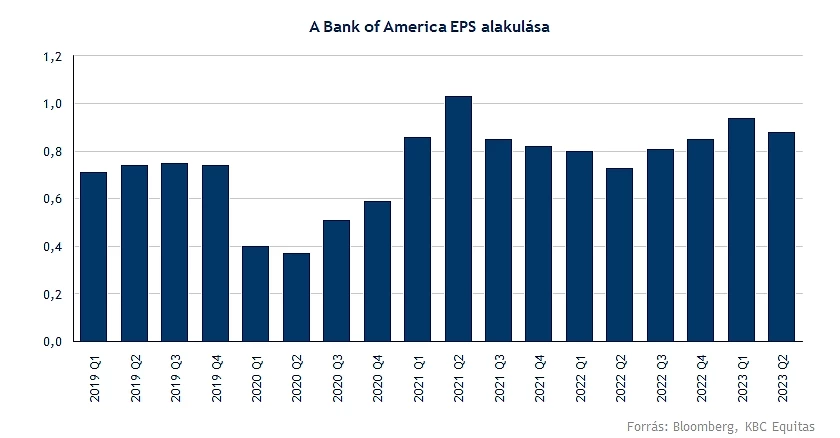

Az első negyedév 8,2 milliárd dolláros profitja 7,4 milliárd dollárra csökkent. Az EPS pedig 0,94 dollárról 0,88 dollárra esett vissza. Ezzel a ROE szint 11,2 százalék volt a negyedév során, amely nem számít gyengének. A negyedév során a tőkemegfelelés tovább emelkedett a Bank of Americánál a negyedév során, mivel a CET 1 tőkemegfelelési mutató 11,6 százalékra emelkedett a negyedév során.

Részletesen megnézve a szegmenseket a Bank of America kereskedési bevételei pozitív meglepetést okoztak a negyedév során. Mindez a magas kamatkörnyezetben tovább segítette a bevételek növekedését. Mind a részvény, mind a kötvénykereskedési üzletág erősen teljesített. A befektetési banki üzletág mellett pedig a kereskedelmi banki üzletág is jól teljesített. Az átlagos hitelállomány a negyedév során 3 százalékkal bővült, a betétállomány pedig enyhén csökkent.

A jelentés közzététele után a Bank of America árfolyama közel 4 százalékkal emelkedik, azonban ez még kevésnek bizonyulhat ahhoz, hogy az oldalazó trendből kitörjön a részvény. Az 50 napos mozgóátlagot már korábban áttörte a részvény, de a 200 napos mozgóátlag még messzebb van a mostani árfolyamhoz képest. A két lokális csúcspont 30,9 és 30,1 dollár, amelyek tovább ellenállást jelenthetnek az árfolyamnak. Ezen kívül a háromszög alakzatból történő kitörést érdemes figyelni. A jelentés után az árfolyam kitörést mutat az alakzatból, ezzel pedig az árfolyam megindulhatna a korábbi lokális csúcsok, valamint a 200 napos mozgóátlag felé.

A Bank of America részvényére vonatkozó célárak átlaga 35,7 dollár, amely több mint 20 százalékkal magasabb, mint a jelenlegi árfolyam. Az egy részvényre jutó könyv szerinti érték jelenleg 32 dollár a banknál, az árfolyam pedig ez alatt található, miközben a profitabilitás 11 százalék felett alakult a második negyedév során.

A Bank of America napi grafikonja (2023. 07. 18. 16:00)

Morgan Stanley

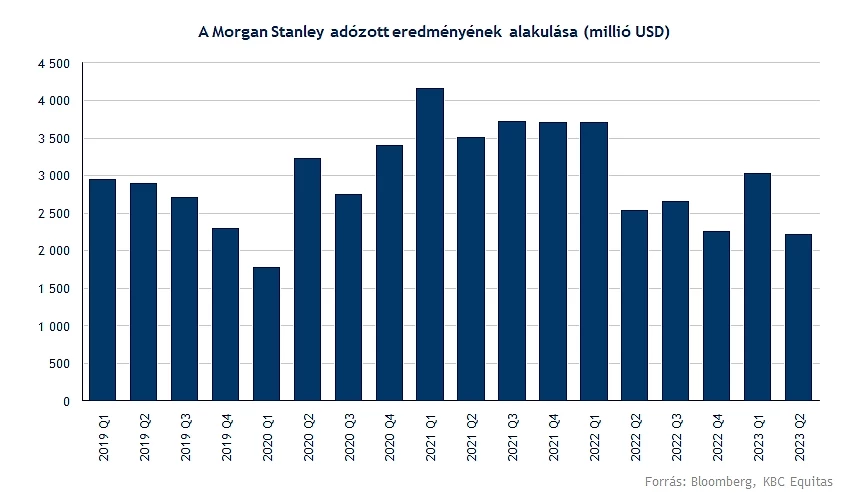

Nem zárt rossz negyedévet a Morgan Stanley sem, mivel a bank rekord vagyonkezelési bevételt ért el, amely így hozzájárul a bevételek további növekedéséhez. Mindez azonban a többi üzletágról már nem mondható el, ahol enyhe csökkenés figyelhető meg a bevételekben.

Mindeközben a működési költségek a tavalyi 5,5 milliárd dolláros szintről 6,2 milliárd dolláros szintre emelkedtek, a bevétel pedig alig több mint 100 millió dollárral növekedett. A bevétel és az EPS kisebb mértékben szintén magasabb lett a várakozásokhoz képest.

Ezzel együtt is azért rekord évről az összes szegmenset nézve nem lehet beszélni. Részben a nagyobb leépítésekkel járó plusz költség, részben pedig a kereskedési bevételek csökkenése miatt a profit éves alapon 13 százalékkal csökkent. A hitelezési veszteségekre képzett tartalékok összege is 100 millió dollárról 161 millió dollárra emelkedett. A kereskedési bevételek 22 százalékkal csökkentek az egy évvel korábbi szinthez képest, a nettó vagyonbeáramlás mellett viszont a befektetési tevékenységből származó bevételek sem emelkedtek.

A banki jelentésekben azért látható, hogy főként a kereskedési bevételek elég vegyes eredményeket mutatnak, miközben leginkább a magas kamatkörnyezet a kereskedelmi banki tevékenységet segíti, még akkor is, ha magasabb céltartalékképzéssel kell számolni. Az emelkedő nettó kamatbevételek ezt a legtöbb esetben bőven ellensúlyozni tudják. Kérdés azonban, hogy a magas kamatkörnyezet meddig marad fent, hiszen a kamatok csökkenésével a kamatmarzsok is újra szűkülésnek indulhatnak. A befektetési banki bevételek esetében viszont ez akár növekedést is hozhat, ahogyan például a Morgan Stanley is a következő években növekvő bevételekkel számol.

Ugyanakkor látható, hogy a megemelkedett költségek a profitabilitást rontották a negyedév során. A tavalyi második negyedévhez képest a nettó eredmény 2,2 milliárd dollárra csökkent 2,5 milliárd dollárról, az EPS pedig 1,39 dollárról 1,24 dollárra. A ROE szint 10,1 százalékról 8,9 százalékra csökkent.

Amennyiben az értékeltséget nézzük meg a részvénynél, jelenleg 55 dollár az egy részvényre jutó saját tőke, míg a jelenlegi árfolyam 90 dollár környékén található, amely 1,6-os P/BV szorzót jelent. A mostani ROE szinthez képest ez nem tekinthető alacsonynak. A Morgan Stanley részvényére vonatkozó célárak átlaga 95,6 dollár, amely 10 százalékkal magasabb a mostani árfolyamnál.

A jelentésre a Morgan Stanley részvénye több mint 4 százalékos plusszal reagált, ezzel pedig közel került ahhoz a részvény, hogy fontosabb ellenállásokat törjön át. A korábbi lokális csúcspont 89,5 dollárnál volt, 91 dollár felett pedig szintén található egy ellenállásszint. Februárban 100 dollár felett is járt a részvény, a további emelkedés esetén ezeket a szinteket célozhatja meg az árfolyam.

A Morgan Stanley napi grafikonja (2023. 07. 18. 16:00)

Összességében tehát a bankok többsége stabil eredményekkel nyitották meg a gyorsjelentési szezont. Bár több esetben az emelkedő céltartalékolás, valamint a nagyobb hitelezési veszteségek figyelmeztető jelek lehetnek a gyengébb gazdasági környezetre utalva. Ezzel együtt is azonban az amerikai bankok profitabilitása erős, emiatt magasabb árazottságon is forognak a részvények az európai szektortársakhoz képest. A Morgan Stanley és a Bank of America részvénye közül utóbbi forog alacsonyabb értékeltségen, miközben a Bank of America a második negyedév során például magasabb profitabilitást ért el. A negyedéves gyorsjelentésekre adott reakcióból is látható, hogy a befektetők pozitívan értékelték a nagybankok jelentéseit. Holnap a Goldman Sachs gyorsjelentésével folytatódik a banki jelentési szezon.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.