Gyengén kezdték az első negyedévet az amerikai bankok, részben persze a jelentési szezon előtt már lehetett számítani arra, hogy a pénzügyi szektorban nem lesz növekedés a bevételekben és a profitban. Mindez az eddigi gyorsjelentések alapján beigazolódni látszik, az árfolyammozgásokban azonban vegyes a kép, mivel néhány banknál, pl. Goldman Sachs, Morgan Stanley, sikerült felülmúlni a várakozásokat az első negyedéves eredményekben, míg a Wells Fargo esetében nem sikerült ez a teljesítmény.

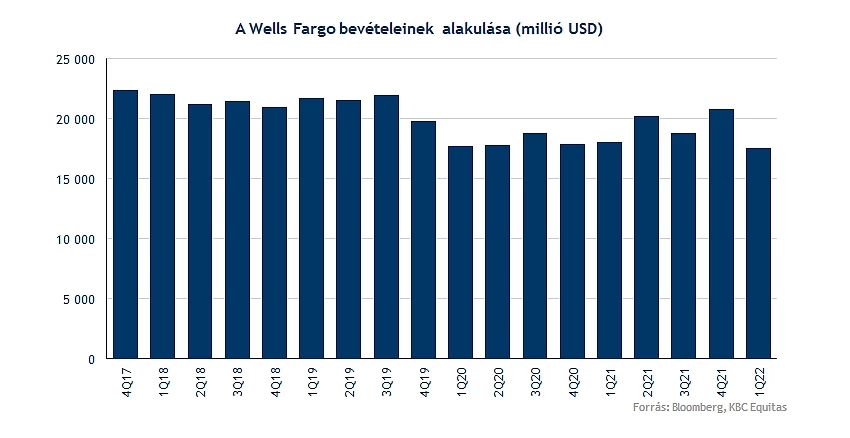

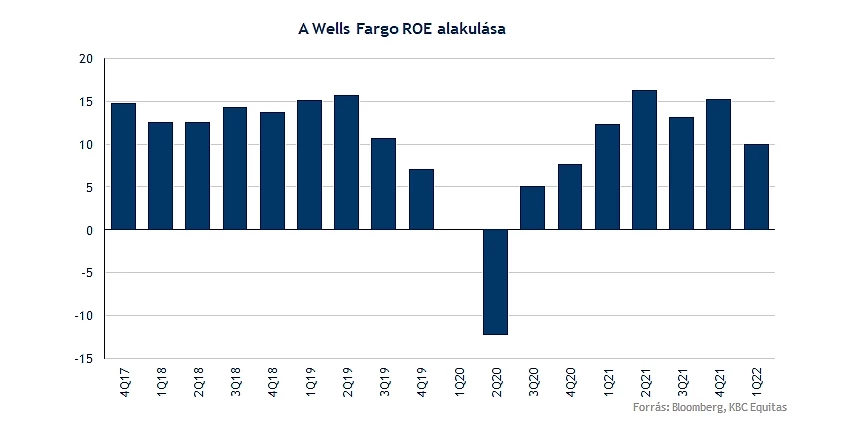

Nem sikerült felülmúlnia a várakozásokat a bankok közül a Wells Fargonak sem a negyedéves gyorsjelentésében. A bevételek mellett a költségek közel szinten maradtak, viszont a kockázati költségeknél a visszaírások most kevésbé javították az eredményt, így a profitabilitás is alacsonyabb szinten maradt a negyedév során.

Tegnap a J.P. Morgan jelentése sem sikerült jól, az egyszeri tételek mellett, amelyek a globális tevékenységhez köthetők, a hitelezésben is alacsonyabbak voltak a bevételek, elsősorban az alacsonyabb volumenek miatt.

A Wells Fargo esetében a bevételek 5 százalékkal csökkentek, viszont a kamatbevételek növekedni tudtak az egyébként emelkedő hitelállományok miatt, illetve a kamatmarzs is 10 bázisponttal javult, viszont a nem kamatjellegű bevételekben nagyobb mértékű volt a csökkenés, amely negatívan befolyásolta az összbevételt. A kamatemelkedés hatásai tehát kezdenek látszódni, viszont a díjbevételeknél negatívum a közel 1,3 milliárd dolláros csökkenés az előző évhez képest.

A Wells Fargo szintén kiemelte a jelentésben, hogy a háborús feszültség negatív kockázatokat hordoz, emiatt a historikusan alacsony céltartalékolási szinttől a jövőben magasabb tartalékolásra kell készülni, amely nyilván a profitabilitásra negatív hatással lesz. A hitelportfólió minősége egyébként javult a negyedév során, összességében a veszteségek miatti leírások is csökkentek, viszont a visszaírások mértéke is csökkent.

Romló tőkemegfelelés

Negatívumként értékelhető a gyorsjelentésben, hogy a bank tőkemegfelelési mutatója (Elsődleges alapvető tőke CET1) 130 bázisponttal csökkent a tavalyi második negyedévhez képest. A jelenlegi CET1 mutató 10,5 százalék, amely továbbra is a 9,1 százalékos szabályozói minimum elvárás felett van. A mutató csökkenése egyrészt a magas osztalék kifizetésnek köszönhető, másrészt a mutató nevezőjében levő kockázattal súlyozott eszközérték növekedésének. Emellett pedig 5,1 milliárd dolláros negatív hatás jelentkezett a saját tőkében a jelzáloggal fedezett értékpapírokon elszenvedett veszteség miatt, amely az emelkedő kamatkörnyezet, és a táguló spreadeknek a hatása. Emellett szabályozási hatások is csökkentően hatottak a tőkemegfelelésre.

A hitelállomány növekedése természetesen inkább pozitívum (mivel javult a portfólióminőség is az elmúlt negyedévben), viszont az alacsonyabb profitabilitás melletti magasabb osztalékfizetés már kevésbé. Jelenleg a Wells Fargo negyedévente részvényenként 25 cent osztalékot fizet, az idei évre pedig 4 dolláros EPS a várakozás. Összességében emiatt csökkenő részvényvisszavásárlásokra is kell készülni a Wells Fargo esetében. Így az egyéb bevételekre és veszteségekre is érdemes figyelni a banknál, amelyek az eredménykimutatást ugyan nem befolyásolják, viszont a saját tőkére hatással vannak, emiatt pedig a részvényesi juttatásokra is negatív hatással lehetnek.

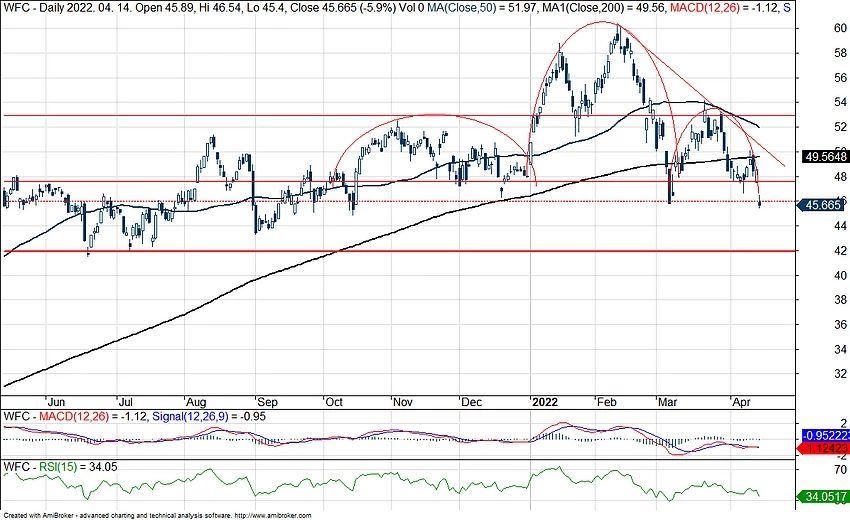

Csökkenéssel nyitott a részvény

A vártnál gyengébb eredményekre negatívan reagál az árfolyam. A visszaeséssel fontos szint közelébe kerülhet a részvény, mivel a 47 dollár körüli szint egy erősebb támasz lehet, amelynek letörése esetén viszont nagyobb lejtmenetre lehetne készülni.

Jelenleg egy fej-váll alakzat kezd kirajzolódni a grafikonon, amelynek a nyakvonala éppen a 47 dolláros szintnél van, a szint letörése esetén pedig az alakzat alapján egy több mint 20 százalék körüli esésre lehetne számítani. Lefele a 42 dolláros szint viszont még további támaszt jelenthet. Egyelőre tehát inkább negatívan fest a technikai kép a Wells Fargo részvényénél is.

A Wells Fargo napi grafikonja (2022. 04. 14. 15:45)

Értékeltség

A részvényre vonatkozó célárak átlaga jelenleg 61 dollár, amely a mostani árfolyamhoz képest 26 százalékkal magasabb. Viszont az elmúlt időszakban a Wells Fargo esetében is csökkentek a célárak. A negyedév végén 42,96 dollár volt az egy részvényre jutó saját tőke, ennél egyébként nem sokkal forog magasabban a Wells Fargo részvény, tehát valamivel 1 feletti a P/BV mutató. Ehhez viszont 8,4 százalékos ROE párosul, amely viszont kedvezőtlenebb az előző negyedévek 10-12 százalék közötti szintjéhez. Azzal a feltételezéssel élve, hogy kevésbé lesz tartható a 10 százalék feletti ROE szint, a Wells Fargo részvényének értékeltsége is csökkenhet.

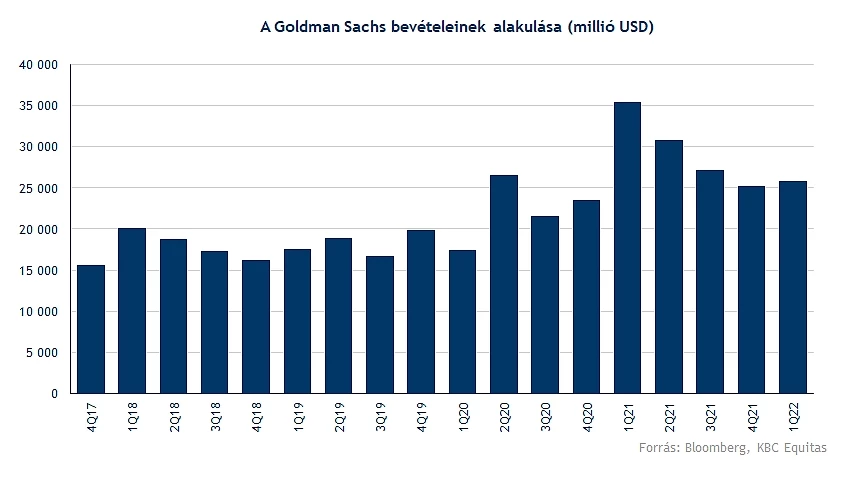

Goldman Sachs

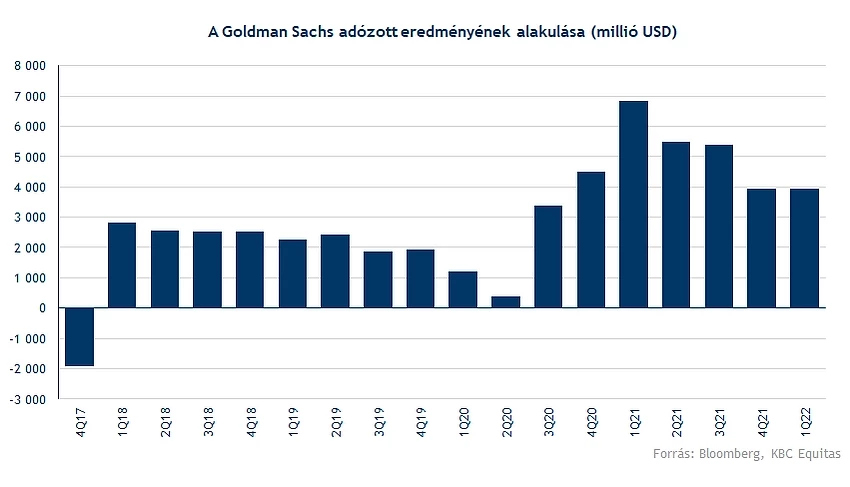

A Goldman Sachs viszont felülmúlta a várakozásokat az első negyedéves gyorsjelentésében, amellett, hogy a bevételek 17 százalékkal csökkentek az előző évhez képest. A befektetési banknál azonban erre számítani is lehetett.

A befektetési banknál a működési költségek viszont csökkentek az egy évvel korábbi szinthez képest, viszont a Goldman esetében is kisebb céltartalékolás megjelent az eredménykimutatásban, amely negatívan befolyásolta az eredményt.

Ezzel együtt 3,8 milliárd dolláros profitot ért el a bank, amely 43 százalékkal alacsonyabb, mint az egy évvel korábbi szint. A saját tőke arányos megtérülés pedig 15 százalékos volt a negyedév során, amely 16 százalékpontos csökkenést jelent. Ugyan az eredmények inkább csökkenést mutatnak a Goldman Sachs esetében is, a piaci reakció inkább pozitív, mivel a várakozásokhoz képest kevésbé esett vissza a bevétel és a profit.

A befektetési banki üzletágak közül a részvény és kötvénykibocsátási üzletágakban 83 és 16 százalékkal esett vissza a bevétel, míg a kiemelten figyelt kereskedési bevételeknél a részvénykereskedés 15 százalékkal esett vissza. Egyedül a kötvénykereskedésben látszódik 21 százalékos emelkedés, amely viszont pozitív meglepetés a többi bank teljesítményével szemben.

Emelkedik a részvény

A részvény technikai képe azonban így sem fest fényesen, bár a mai mozgással megpróbálkozhat kitörni a csökkenő trendből, míg támaszként a korábbi mélypontokat érdemes figyelni. A csökkenő trendvonal mellett pedig az 50 napos mozgóátlag jelenthet ellenállást rövidtávon az árfolyamnak.

A Goldman Sachs napi grafikonja (2022. 04. 14. 15:45)

Összességében inkább pesszimistán értékelhetők az első negyedéves banki jelentések, mivel a bevételek visszaesése mellett a költségek sem alakultak jól. A makrogazdasági kilátások kismértékű romlása miatt pedig óvatosabbak lehetnek a bankok, amely viszont magasabb céltartalékképzéssel járhat. Mindez annak az irányába mutat, hogy a korábbiaktól kissé alacsonyabb saját tőke arányos megtérülésre lehet készülni az amerikai bankoknál is. Viszont ezek a nyereségességi szintek még mindig az európai bankok felett lehetnek, amely azért még a könyv szerinti érték feletti árazásban meg is mutatkozik az amerikai bankoknál. Pozitív hatásként viszont a kamatemelkedéssel együtt a nettó kamatmarzsok javulhatnak, amely a bankoknál jobban ellensúlyozhatja a befektetési banki tevékenységből származó bevételek csökkenését.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.