Sikeres időszakot tudhat maga mögött a Nyomda, a 2021-es, illetve a tavalyi 2022-es esztendő is szép eredményeket hozott, emellett a következő években is folytatná a megkezdett növekedését a cégcsoport. Az angolai projekthez nagy reményeket fűz a vezetőség, így ez jelentős exportbevételeket eredményezhet az évek során, ezzel együtt a hazai piacon sincs veszélyeztetve a Nyomda vezető szerepe. A kedvező kilátások következtében frissítettük tehát a modellünket, és ennek fényében 2000 forint fölé emeltük a korábbi fair érték becslésünket.

Jól sikerült a tavalyi év is

Sok panasz nem érkezhetett a Nyomda felé a tavalyi évi eredményeket követően sem, ugyan a 2021-es eredményeket nem tudta felülmúlni, ahogy arra mi is számítottunk előzetesen, de bevételsoron így is további emelkedést tudott produkálni a cég. Ugyan a pandémiát követő dinamikus növekedést már nem tudta lemásolni a cég, de sok szégyenkezni valója így sem lehet a társaságnak.

Nem alakult unalmasan tehát a 2022-es esztendő sem a Nyomda szempontjából, hiszen a választási nyomtatványok, illetve a nagymértékű okmány megújítások jelentős bevételnövekedést hoztak a csoport számára. Ezek az egyszeri hatások így idén már nem éreztetik hatásukat, ezzel együtt a bázishatás miatt is nehezebb dolga lehet a cégnek, de várakozásaink szerint így is javulás mutatkozhat a fontosabb sorokon.

Az elmúlt években kisebb hangsúlyt kapó exportértékesítés repítheti tovább a Nyomdát a közeljövőben, az angolai útlevélgyártásról és ehhez kapcsolódó kilátásokról még részletesebben is beszámolunk, annyit előjáróban, hogy ez érdemi növekedést hozhat az évek során. Szegmensek közül így a biztonsági termékek, megoldások, valamint a kártyagyártás, megszemélyesítés maradhat továbbra is fókuszban, ezzel együtt dinamikus növekedésnek lehetünk tanúi a következő jó pár évben.

A külföldi terjeszkedés a fókuszban

A bevételek alakulása szempontjából ki kell emelni az Angolával kötött 130 millió euróról szóló keretszerződést, amely során a társaság új biometrikus útlevélkibocsátó rendszert épít ki az afrikai országban. Így a szerződés összegének egy részét már átutalta előleg formájában az angolai kormány, de a következő évek során ez jelentős mértékű exportbevételt eredményezhet a cégcsoport számára. A projekt az első időszakban nagyobb bevételeket hozhat, így a következő évekre extra 6 milliárd forint árbevétellel számoltunk évente, amelynek köszönhetően újabb és újabb rekordok felállítására lehet képes a Nyomda. Emellett várhatóan már az idei év második felében érezhető hatások jelennek meg a projekt kapcsán.

Tehát elsősorban ennek tudható be a nagyobb mértékű növekedési várakozás, hiszen a projektből származó bevételek nagyobb hányadát várhatóan a 2030-ig bezárólag realizálhatja a társaság, hiszen a rendszer kiépítése és működtetésének elkezdése a 10 éves szakasz első felében zajlik le. Így az évente ebből származó árbevétel újabb löketet adhat a társaság számára, valamint a folyamatos külföldi bővülés akár újabb és újabb projekteket és lehetőségeket nyithat meg a Nyomda előtt. Érdemes a szegmensek várható eredményeit is külön-külön vizsgálat alá vetni, hogy tisztább képet kapjunk a cégről:

Biztonsági termékek és megoldások: A háborús helyzet kapcsán megnőtt az igény az útlevelek gyártása iránt, valamint tavaly a választási okmányok is növekvő bevételeket hoztak a szegmensben. Idén, és az ezt követő években az angolai üzletnek köszönhetően ez a szegmens dinamikus ütemben bővülhet, de várhatóan a választási okmányok is adhatnak némi löketet jövőre is. Tehát akár 30 százalékos éves növekedés sem zárható ki, ráadásul hosszabb távon is képes lehet az erős, kétszámjegyű növekedésre a szegmens.

Kártyagyártás, megszemélyesítés: A védettségi okmányok gyártása megszűnt, emellett a különböző lejárt okmányokat is tavaly sokan megújították már, így ebben az üzletágban mérsékelt visszaeséssel számolunk, majd az ezt követő években stabil, egyszámjegyű emelkedést prognosztizálunk. Ugyan azt látni kell, hogy továbbra is a második legnagyobb arányt képviselő szegmens maradhat, de a 2021-es számokat még jó ideig nem fogja elérni ez a divízió.

Nyomtatványok gyártása: A legnagyobb exporthányaddal rendelkező üzletág is folytathatja stabil emelkedését is. Az első negyedéves számok alapján is látható volt már, hogy az exporttevékenységre nagyobb fókuszt helyezne a cégcsoport, így ezen a téren is némi javulásra van kilátás a következő években. Így akár éves szinten már 12 milliárd forintnyi bevétele is származhat ebből a divízióból a vállalatnak.

Hagyományos nyomdatermékek: A nagyobb könyvforgalom járult hozzá a bevételek növekedéséhez, látni kell, hogy a Nyomda számára nem a legfontosabb szegmensről beszélhetünk, így nagyjából stagnáló számokkal kalkulálunk a következő évekre.

Egyéb: Ebben a szegmensben minimális növekedéssel kalkuláltunk, az összbevételhez való arány 3 százalék körüli, amely a jövőben akár tovább csökkenhet.

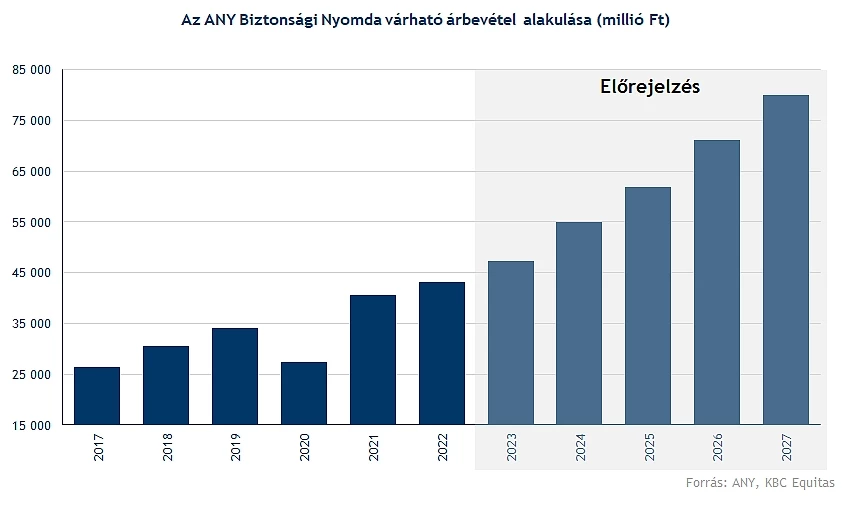

Hosszabb távon is fennmaradhat a növekedés, itt az iparágat tekintve egy 4 százalék körüli éves bővülési tempó mutatkozik kilátás. Összességében így egy stabilabb és dinamikusabb bevételnövekedési ütemet várunk a következő évek folyamán, ezáltal 2025-re már 60 milliárd forint feletti bevétel elérése is reálisnak tűnhet.

Az év második fele hozhat fellendülést

Lassan eltelik az év első hat hónapja, így a második negyedéves jelentés is lassan aktuálissá válik, habár még csak az első három hónap eredményeiről kaptunk tisztább képet. Azért éves szinten látni a visszaesést, de az angolai szerződés nagy potenciált jelent a közeljövőre nézve, ezenfelül az export eredmények is várakozásokon felül alakultak. Ugyan költségek oldalán is látni a növekedést, de az év második fele már jelentősebb javulást tartogathat, így az éves számok is jól sikerülhetnek a cégnél. Az első negyedév során is az export tevékenység kapott nagyobb figyelmet, illetve a tavalyi egyszeri tételek is emelték a bázisidőszaki eredményeket.

Értékelés

Azt azért nem mondhatjuk, hogy nem sok dolog történik a Nyomda körül, hiszen elég csak a pandémiás helyzetben megjelent oltási igazolványokra, esetleg a különböző lejáró igazolványok megújítására gondolnunk, illetve az időszakosan tartott választások is jövedelmező projekteteket biztosítanak a cég számára. A bevételek alakulását már jobban kiveséztük, azonban érdemes említést tenni, hogy az angolai üzlet kapcsán kissé felborultak a Nyomda könyvei is, hiszen a nagymértékű vevőktől kapott előleg a működőtőke alakulására is befolyással van. Tehát a következő években a befektetett tőke változásának mértéke is kissé megemelkedhet, ez pedig a cash flow termelés mértékét ronthatja. Hosszabb távon azonban ismét stabilizálódhat a helyzet, a bevételek folyamatos növekedése az eredmény oldalon is javulást hozhat. A szabad cash flow így 2025-re már 3 milliárd feletti eredményt mutathat, amely a következő évek során akár tovább emelkedhet.

A DCF modellünk során alkalmazott diszkontrátákról is érdemes egy-két szót ejteni, hiszen a fair value becslés fontos alapját képezik. A kamatkörnyezet jelentősen elszállt az elmúlt év során, habár látni már a csökkenő tendenciát, így mind a magyar, mind a román kockázatmentes hozam szintje mérséklődhet a következő évek során. Látni kell azonban, hogy az equity risk premium (ERP), illetve az országkockázat mértéke is megemelkedett, ez pedig az átlagos tőkeköltség alakulására nézve sem túl jó hír. Így összességében közel 11 százalékos WACC mutatóval kalkuláltunk a modellfrissítésünk során, vagyis a piaci környezet javulása alacsonyabb tőkeköltséget, és nagyobb felértékelődési potenciált képezhetne a jövőben.

A fair érték becslésünk során az osztalék levonásával számolunk, ezzel együtt hosszabb távon konzervatívabb, 2 százalékos növekedést prognosztizálunk. A 11 százalékos WACC érték mellett számított fair value 2016 forintnak felel meg, amely jelentős növekedési potenciállal kecsegtet a befektetők számára. Ez a tavaly meghatározott 1635 forintos becslésünkhöz képest is jókora változást jelent, elsősorban az exporttevékenység térnyerését és az angolai projektet érdemes kiemelni, mint a növekedés motorját.

Iparági helyzet

A hazai piacon kevés lehetőség adódik már a Nyomda előtt a bővülésre, ugyan a választási nyomtatványok a következő években is rendre extra bevételeket hozhatnak, de egyértelműen látszik a tendencia, hogy egyre inkább nyit kifele a cégcsoport. Értékeltség alapján sem nevezhetjük túlárazottnak a papírt, hiszen saját becslésünk alapján 10 körüli egyéves előretekintő P/E rátán forog a papír, továbbá hosszabb távon további eredménynövekedést várunk.

A kockázatok szempontjából érdemes lehet kiemelni akár az állami megrendelések súlyát is, hiszen egy gyengébb gazdasági környezetben akár kisebb bevételforráshoz juthat a hazai oldalon a Nyomda. Emellett a növekvő exporttevékenység következtében azért a devizakockázatok is megjelenhetnek, így az utóbbi időben látott forinterősödés némi veszteséget képzett a vállalat számára is, habár az év elejéhez hasonló mértékű erőt már nem mutat azért a forint. Amely pozitívum lehet a Nyomda számára, hogy egyre inkább nő a bankkártyás fizetések forgalma, így az újonnan kibocsátott kártyák nyomtatása hozhat még lendületet a közeljövőben is.

Van még tér az osztalékok előtt is

A Nyomdát rendre a defenzívebb papírok közé sorolják a befektetők, ezenfelül a stabil osztalékfizetések teszik igencsak vonzóvá a papírt. Ennek kapcsán érdemes kicsit a következő évek eredményalakulásáról is említést tenni, hiszen a júliusban kifizetésre kerülő osztalék is 9 százalék körüli osztalékhozamot jelent a mostani árfolyamhoz mérten. Ez a benchmarkként használandó 10 éves kötvényhozam szintjét is felülmúlja, amely mindenképp pozitív hír egy ilyen piaci környezetben.

A költségek emelkedésére számítunk, habár ennek mértékét azért a bevételi oldalon látott számok könnyedén kompenzálhatják, de mind az anyagköltségek, mind a személyi jellegű ráfordítások tekintetében az infláció azért itt is érezteti hatását. Nagyjából a tavalyi eredmények elérésére, esetleg kisebb növekedésre számítunk idén EBITDA, illetve EBIT soron is, ennek eredményeképpen az egy részvényre jutó nyereség is tovább emelkedhet. Az idei évre 170 forint feletti EPS-t prognosztizálunk, míg 2024-re 200 forint fölé emelkedhet a részvényenkénti nyereség mértéke.

Ha feltételezzük, hogy a vezetőség továbbra is a megszokott módját választja az osztalékok kifizetésének, vagyis az eredmények közel 100 százaléka kifizetésre kerül, ez jelentős bevételi forrást eredményezhet a befektetőknek. Így stagnáló árfolyamszintek mellett is 10-12 százalékos osztalékhozamok mutatkozhatnak, azonban a javuló kilátások akár az árfolyamok emelkedését is eredményezhetik már rövidebb távon is.

Technikai kép

Nagyot menetelt az elmúlt időszakban már a Nyomda, így egyre inkább közelíti az 1800 forintos szinteket. Tartósan nem sikerült ezt az ellenállást áttörnie, illetve nemsokára leesik a 156 forintos osztalékszelvény, így úgy tűnik még várat magára, hogy hosszabb távon is ezeken a szinteken ragadjon a papír. Bár a kilátások egyáltalán nem rosszak, a számításaink alapján is jóval többet érhet a részvény, így tehát az osztalék leesését követően is megpróbálkozhat idővel az emelkedéssel a részvényárfolyam.

Támaszokat a mozgóátlagok mellett az 1450 forintos, illetve a lokális mélypontot kijelölő 1305 forintos szint képezhet. A piaci hangulat is sokat javult, ez pedig nagybank hozzájárult a Nyomda erősödéséhez, év eleje óta már 16 százalékos pluszban áll a papír. Azt azért látni kell, hogy nem egy gyors árfolyamemelkedést produkáló papírról beszélhetünk, sokkal inkább hosszabb távú sztorinak minősül a Nyomda, a fokozatosan növekvő osztalékok pedig változatlanul a vonzóvá tehetik a befektetők számára a részvényt.

Az ANY Nyomda heti grafikonja (2023. 06. 23. 16:00)

Összességében tehát erős időszakot prognosztizálunk a Nyomda számára, a fontosabb hajtóerők az alábbiak lehetnek:

- Az exporttevékenység fokozatos javulása, egyre nagyobb bővülés és esetleg új projektek elnyerése külföldön

- Az angolai üzletből származó nagymértékű bevételnövekedés, amely ezzel együtt eredmények tekintetében is erősen éreztetheti pozitív hatását

- Stabil piacvezető szerep Magyarországon, így a következő években a választási okmányok, a különböző igazolvány és bankkártyák gyártása változatlanul erős bevételeket hozhat a cég számára

Látni kell tehát, hogy a költségek emelkedése mellett is azért bőven van tere a cégcsoportnak a profitabilitás javítására, a marzsok is növekedhetnek tavalyhoz képest, valamint a 2021-es rekordok elérése is reális lehet a következő évek során. A folyamatos eredménynövekedés osztalék formájában csapódhat le a befektetőknél, így hosszabb távon is izgalmas választás maradhat a Nyomda.

Korábbi elemzéseink:

ANY: Jelentősen nőtt az exporthányad

Visszaestek az eredmények a Nyomdánál

ANY: A növekvő költségek rontanak az összképen

Vonzó osztalékpapír maradhat a Nyomda

Az elemzés szerzője rendelkezik ANY Nyomda részvényekkel.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.