Lehetséges vajon, hogy nyugdíjas éveinkre gond nélküli életet biztosítsunk magunknak? A Bloomberg felmérése alapján ehhez akár több millió dolláros összegre lehet szükségünk, amely első pillanatra elég meghökkentő összegnek tűnhet. Mégis annak lehetőségét vizsgálnánk meg, hogy folyamatos megtakarítások kapcsán elérhető-e 1 millió dolláros megtakarítás a jövőben, továbbá mire lehet elég ekkora összeg. A folyamatos megtakarítás viszont kitűzött összegcéltól függetlenül is fontos.

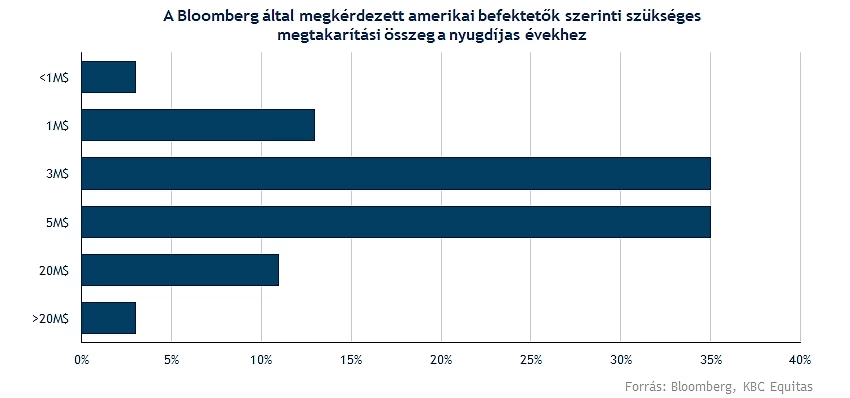

A Bloomberg nemrég készített egy globális felmérést, ahol azt vizsgálta, hogy a befektetők milyen összeg elérésével lennének elégedettek a nyugdíjas éveikre vonatkozóan. Ennek fényében első látásra talán félelmetes összegek láttak napvilágot, hiszen átlagosan 3-5 millió dollár körüli összeget tartanának reálisnak a befektetők, azonban torzíthat a képen, hogy egyes országokban jelentősen eltérhetnek a megélhetési költségek. A jelenlegi blogunkban kicsit szeretnénk részletesebben is körbejárni a témát, megvizsgálni, hogy tudatos és folyamatos befektetések révén mekkora összeg megtakarítására mutatkozik esély, illetve, hogy Magyarországon ez mire lehet elég.

Mit mond a kutatás?

Érdemes előbb a felmérés eredményeit alaposabban is megvizsgálni, hiszen a különböző régiók megítélésében jelentős különbségek mutatkoznak. Míg az Egyesült Államokban és Kanadában a befektetők 60 százaléka legalább 5 millió dolláros megtakarítás elérését tűzte ki célul, addig Afrikában nem mutatkozott 5 milliónál nagyobb összegű elvárás. Összességében azért az látható, hogy a befektetők egyharmada szerint 1 milliós nyugdíj megtakarítás már elegendő lehet a kényelmes élet biztosításához, persze régiónként érdemi különbségekről beszélhetünk.

Ez az 1 millió dolláros határ elérése először igencsak ijesztőnek tűnhet, hiszen a jelenlegi árfolyam mellett ez körülbelül 360 millió forintos összeget jelenthet. Decemberben a magyar átlagos nettó bér körülbelül 400 ezer forintnak felelt meg, így ilyen kereset mellett 75 évnyi folyamatos munkára lenne szükségünk, hogy elérjük a kívánt megtakarítást. Bár ehhez a megkeresett összeg 100 százalékát félre kéne tenni, amire valljuk be őszintén, nem sok esély mutatkozik. Na de akkor felmerül a kérdés, hogy is lehetne nagyobb érdemi megtakarítást elérnünk a nyugdíjas éveinkre. Ilyenkor jönnek képbe a különböző megtakarítási formák, legyen szó akár kötvényekről, részvényekről, esetleg befektetési alapokról, fontos, hogy időben elkezdjünk gondolni a nyugdíjas éveinkre.

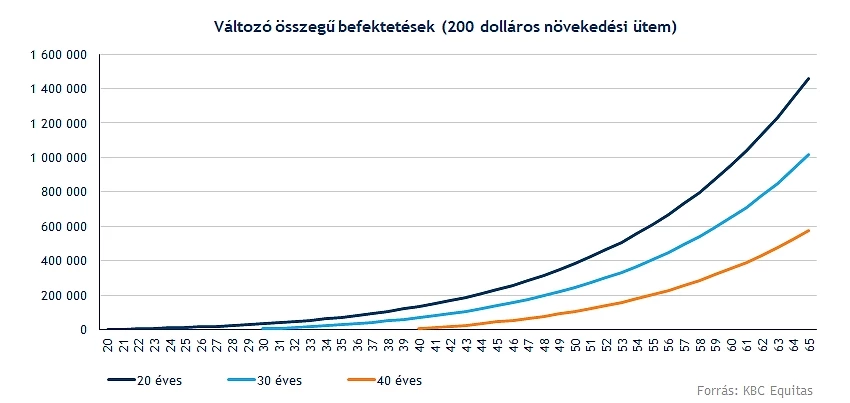

Már korábbi blogjainkban is jeleztük, hogy igen fontos a tudatos befektetések megkezdése minél hamarabb, így most azt vizsgáltuk meg, hogy milyen mértékű megtakarításokra tehetünk szert, ha 20, 30, vagy 40 évesen kezdünk el félre tenni. A számításaink során az S&P 500 index évesített hozama alapján vontunk le következtetéseket, így 8 százalékos éves hozamot vettünk figyelembe, ugyan ez időszakoktól függően eltérhet, de kiindulási alapnak mindenképp jó benchmarknak számíthat.

Lehetetlen küldetés előtt állunk?

- 1. eset

Tegyük fel, hogy 20 évesen 1000 dollárt teszünk először félre, majd az évente mindig 200 dollárral nagyobb összeget fektetünk be. Kezdő tőkének ez nem tekinthető kirívóan magasnak, azonban érdemes megemlíteni, hogy a folyamatos emelés természetesen növekvő bevételek mellett lehetne elérhető, hiszen ez 65 éves korunkra, ami a nyugdíj korhatára, már 10 ezer dollárnak megfelelő befektetési összeget jelentene. Továbbá, ha 30 évesen csatlakozunk be ebbe a megtakarítási formába akkor 3 ezer dollárral, míg 40 éves kor esetén 5 ezer dolláros kezdő összeggel számoltunk. Ennek révén látható, hogy azok, akik 20 évesen kezdik el a tudatos befektetéseiket akár 1,4 millió dollár feletti összeget is elérhetnek, de 30 éves kor esetében is elérhető lehet az 1 milliós álomhatár.

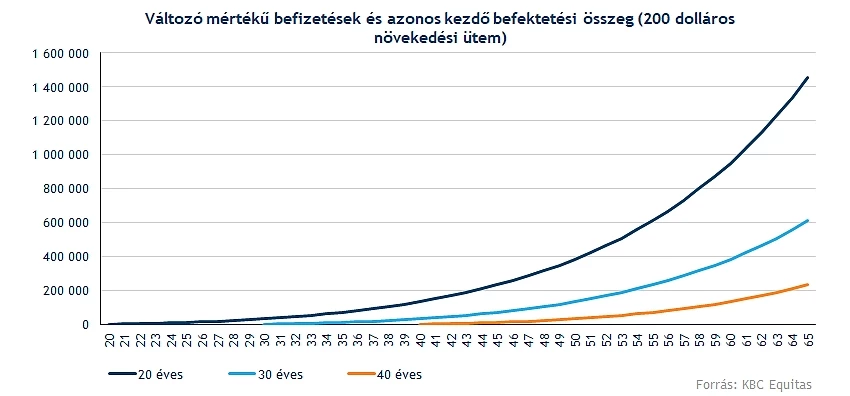

- 2. eset

Maradva az előző eset metódusánál, viszont a 30 éves, illetve a 40 éves kezdőidőpontok esetében is változtatást hajtunk végre a kezdő befektetések összege kapcsán. Így mindenképpen 1000 dollárral kezdünk, mindegy milyen életkornál járunk, ebben az esetben a végső befizetési összeg is alacsonyabb lehet. 30 éves kezdésnél így is 600 ezer dollár feletti megtakarítás érhető el, míg minél későbbre halogatjuk befektetéseinket, annál szignifikánsabb eltérés mutatkozhat.

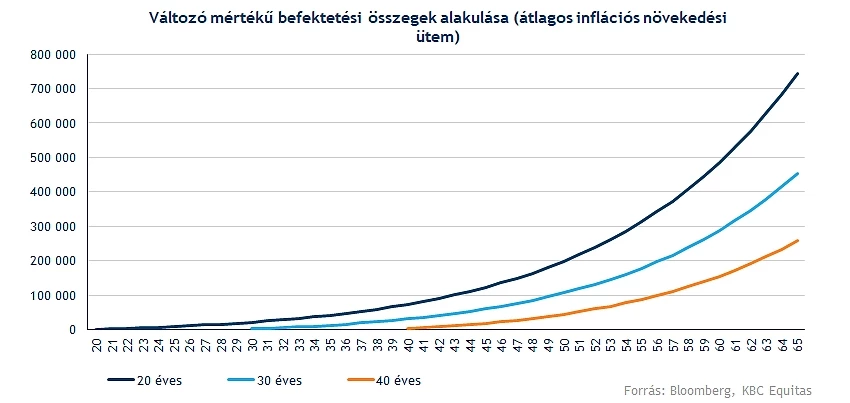

- 3. eset

Továbbra is a növekvő befektetési módszernél maradva, azonban változtattunk a befektetési összeg emelkedésének ütemén. A kalkulációnk során az Egyesült Államok elmúlt 50 éves inflációs rátáját (3,8 százalék) vettük figyelembe, emellett 1000 dolláros kezdőtőkével számoltunk. A 30 éves befektetők, illetve a 40 éves befektetők már az inflációs rátával korrigált összeggel kezdik meg a befektetési sorozatukat. Ebben az esetben már az 1 millió dolláros összeg elérése távolabbi álomnak tűnhet, habár érdemes megemlíteni, hogy ebben az esetben az éves befizetett összeg nem változott hatalmas mértékben.

- 4. eset

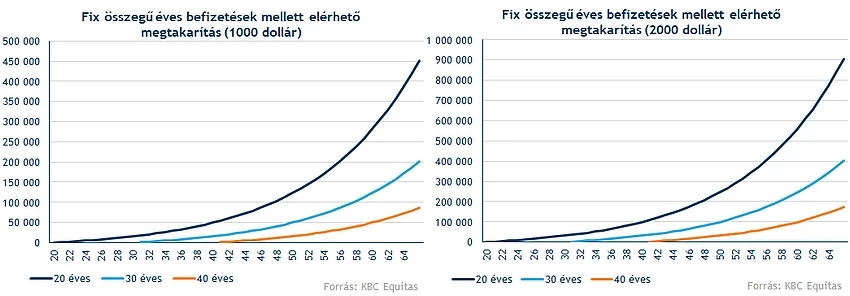

Abban az esetben, ha stabil, hosszabb távon kiszámítható befektetés mellett döntünk, vagyis minden évben azonos összeget teszünk félre, akkor is jól látható, hogy minél korábban kezdünk el gondolni öregkorunkra, annál élesebb emelkedésnek lehetünk majd tanúi. Megvizsgáltuk, mekkora összeg elérésére lehetünk képesek 1000, esetleg 2000 dolláros befektetések mellett.

- 5. eset

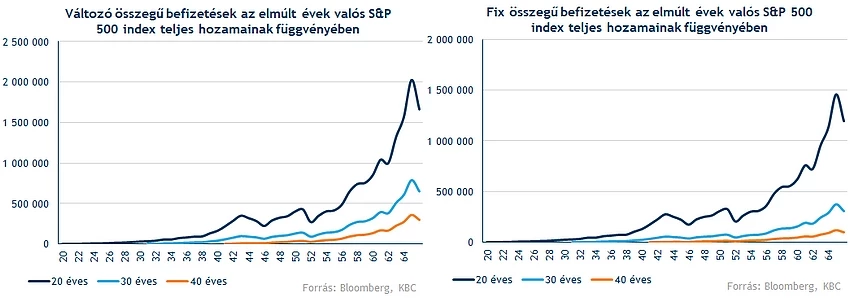

Végezetül megvizsgáltuk azt is, hogy ha az elmúlt 45 év valós S&P 500 index teljes hozamát néznénk, akkor milyen eredményeket kapnánk fix befektetések mellett. Látható, hogy itt még nagyobb mértékű hozamokra tehettünk szert, habár a tavalyi gyenge teljesítmény azért rontott volna a nyugdíjas megtakarításainkon, de nagy problémákat ez sem jelentene. A balszélső ábra esetében az átlagos amerikai inflációnak megfelelő mértékű emeléseket hajtottunk végre évente a befektetéseinknél, míg a második ábrán fix 1000 dolláros vásárlásokkal kalkuláltunk.

Azt ugyan láthatjuk, hogy meg lehet az esély a befektetők előtt, hogy elérjék nyugdíjas korukra az 1 millió dolláros határt, habár természetesen a hosszabb távú infláció a megélhetési költségekre is kihatással lehet, de ezzel együtt a bérszintek is javulhatnak, így akár az évek múlásával korrigálhatjuk a pénz romlását a befektetéseink növelésével. A másik fontos kérdés lehet, hogy vajon valóban elegendő-e egy nyugdíjas számára 1 millió dolláros megtakarítás hazánkban.

Mire lehet elég ekkora megtakarítás?

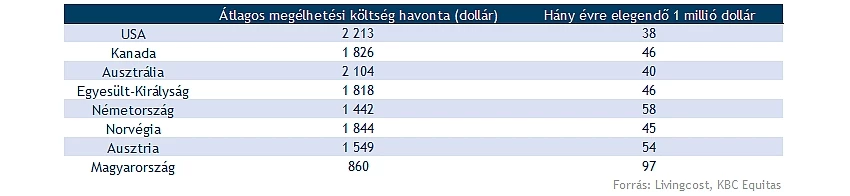

Jelenleg hatalmas eltérés mutatkozik az amerikai és a magyar megélhetési költségek között, hiszen míg az Egyesült Államokban átlagosan 2200 dollárra van szükségük az embereknek havonta, hogy fedezni tudják a kiadásaikat, addig ugyanez a mutató itthon 860 dollárnak felel meg. Emellett az összehasonlíthatóság kedvéért néhány egyéb ország statisztikai rátáját is megvizsgáltuk, ugyan a magyar szinteket meg sem közelítették más országok, de például Németországban is 58 évre elegendő összegnek felelne meg 1 millió dollár.

A blogunkban tehát nem a Szent Grál felkutatására indítottunk hadjáratot, hanem szerettük volna szemléltetni, hogy tudatos és folyamatos befektetési stratégiával hosszú távon megalapozhatjuk a pénzügyi stabilitásunk és biztonságunk. A költségátlagolás hasznosságáról korábban is írtunk blog formájában, emellett a fiatalkori befektetési hajlandóság ösztönzésére is felhívtuk a figyelmet. Ugyan a múltbéli hozamok egyáltalán nem nyújtanak biztosítást, hogy a következő 30-40 év során is hasonló mértékű javulásnak lehetünk majd tanúi, azonban mindenképp megfelelő kiindulási pontnak számít a hosszú távú tervezésnél. Emellett a magas inflációs környezet mellett még nagyobb szerepet kaphatnak a befektetések, továbbá 40-50 év múlva jóval kevesebbet érhet 1 millió dollár, mint jelenleg. Tehát mindenképp érdemes előre gondolnunk a jövőnkre, még akkor is, ha elsőre elérhetetlennek tűnnek a millió dolláros célkitűzések. Továbbá a bevételeink emelkedésével párhuzamosan akár a befektetésekre szánt összeget is folyamatosan növelhetjük.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.