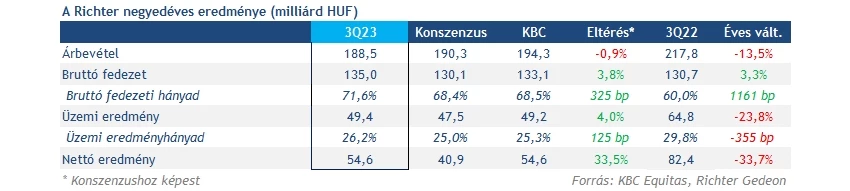

Bár a bevételek kicsit elmaradtak a várakozástól, a profitszámok már nem okoztak csalódást, és a konszenzusnál jóval kedvezőbb negyedéves eredményeket tudott produkálni a Richter. Saját várakozásunk alapján így nem volt olyan jelentős a profit visszaesése az erős bázishoz képest, a marzsok pedig a gyengébb devizapiaci hatások ellenére is erősnek számítanak. Bár a befektetők már inkább 2024-re fókuszálhatnak, összességében azért pozitívan értékeljük a jelentést.

Összességében erős jelentés érkezett ma hajnalban a Richtertől, a gyógyszergyártó ugyanis profit kapcsán könnyedén meg tudta verni az elemzői konszenzust, és a bevételek tekintetében is csak enyhén maradt el attól. A tavalyi évhez képest persze nem sikerült elkerülni a visszaesést, de az elmaradásra lehetett számítani, ráadásul ezt főleg egyszeri tételeknek köszönheti a vállalat. Saját várakozásainkat így tudta hozni a részvény.

A bevételek a negyedév során 188,5 milliárd forintot tettek ki, ez összességében 13,5 százalékos mínuszt jelent a bázishoz, vagyis 2022 harmadik negyedévéhez képest. Látni kell persze a román kis- és nagykereskedelmi üzletág eladásának hatását is, a bázisban itt 37 milliárd forintos bevétel mutatkozott, ennek hiánya értelemszerűen rontja a csoportszintű számokat. A 29 milliárd forintos mínusz viszont ennél alacsonyabb lett, ami főleg a gyógyszergyártás pár százalékkal növekvő bevételeivel magyarázható, az alaptevékenység tehát kedvezően alakult.

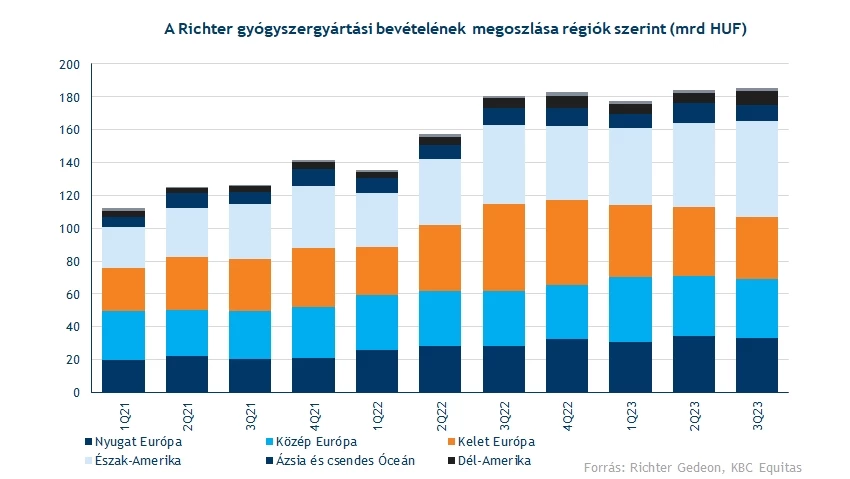

Nem segítettek a devizahatások, amit főleg a forint javuló teljesítménye okoz, de a rubel is igen sokat gyengült a bázishoz képest. Már az előző negyedév során is látható volt, hogy a devizahatások 15 milliárdos negatív bevételi hatást eredményeztek, de ebben a negyedévben ez több mint 30 milliárd forintra nőtt. A 2022-es évben komoly pluszokat mutattak ezek a hatások, láthatóan most fordult a kocka, de jó hír, hogy a negyedik negyedévben már tavaly is valamivel alacsonyabbak voltak ezek a pluszok, ami így a mostani negyedévre már nem jelent olyan mértékű bázist, mint a harmadik negyedévben. Összességében viszont pozitív, hogy még ilyen devizahatások mellett is enyhén erősödni tudtak a gyógyszergyártási bevételek forintban számolva.

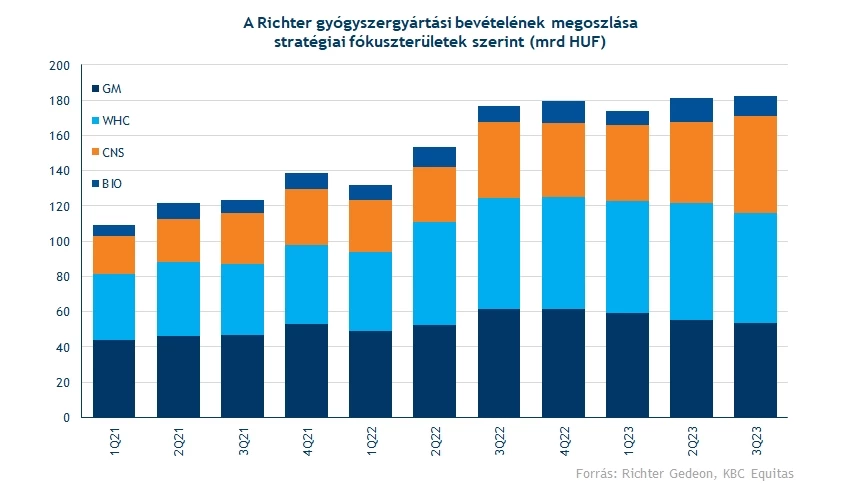

Jó hír az is, hogy a Vraylar eladások remekeltek, és a CNS szegmens bevételei is több mint 12 milliárd forinttal tudtak javulni. Ez az AbbVie jelentése után persze nem akkora meglepetés, illetőleg a második negyedévben is hasonlóan pozitív trendeket lehetett látni, alighanem a konszenzus is számolt ezzel. A receptfelírások is jól alakulnak a Bloomberg alapján, összességében tehát nincs probléma ezeken a sorokon.

A többi szegmensnél nagy meglepetések nem történtek. Az általános készítményeknél látható mínusz mutatkozott, addig a női szegmens (WHC) területén inkább stagnálás volt megfigyelhető. A régiók közül az látható, hogy a kelet-európai piac a nagy rubel-kitettség miatt nem tudott forintban nézve növekedni, Nyugat-Európa viszont meglepően erős volt, itt forintban nézve is 17 százalékos növekedés jött össze. A többi szegmens összességében inkább vegyes teljesítményt mutatott a régiók közül, míg a Biotechnológia terület szintén kiemelhető, ahol végül 27 százalékkal nőttek a bevételek, noha a bevételeken belüli arány még nem olyan jelentős itt.

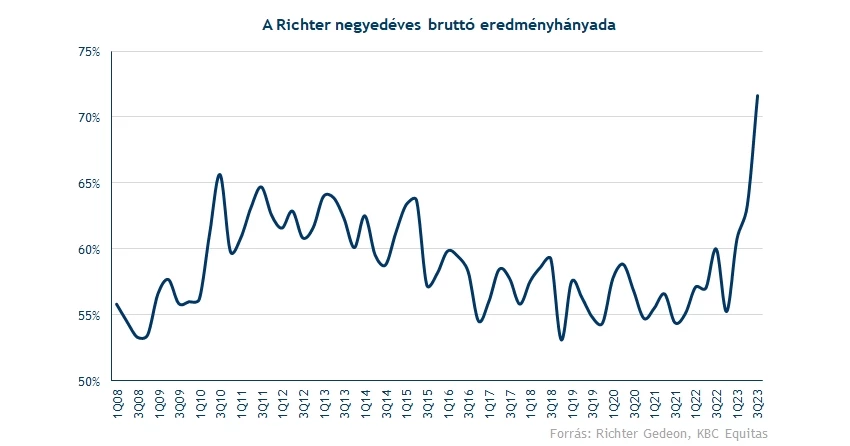

Látványosan javuló marzsok

A bevételek tehát hiába nem tudták hozni a várakozásokat, azért így sem sikerültek rosszul, ez pedig a bruttó fedezet szempontjából is jó hír volt. Látni kell persze a devizahatások negatív szerepét, de ez már a második negyedévben is megfigyelhető volt. Marzs oldalról végül jelentős növekedés valósult meg, mivel az értékesített szegmens viszonylag alacsony tartalommal bírt, míg például a növekvő Vraylar-bevételek igen erős marzsokkal rendelkeznek. A negyedév során így javuló bruttó fedezetet, és végül bőven 70 százalék feletti bruttó marzsot láthatunk, ez a korábbi adatokhoz képest is nagy ugrást jelent.

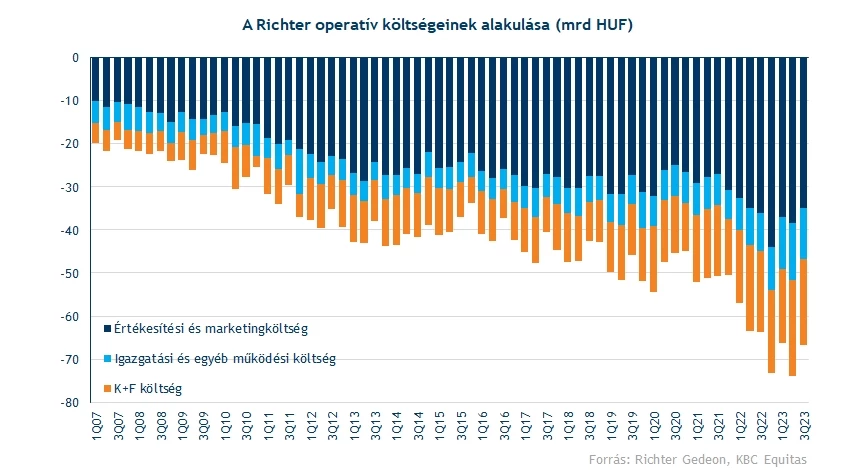

A közvetett kiadások szintje is valamivel kedvezőbben alakult most, még a 67 milliárd forintot sem érték el, ami főleg az előző 3 negyedév után jelentett némi pozitív meglepetést. Látni kell, hogy a bázissal szemben is csak alig 3 milliárd forintos a plusz, az értékesítési költségek szintje érdemben csökkent, egyedül az általános költségeknél látható nagyobb megugrás, bár itt az átsorolások következtében felmerülő hatások is fontosak.

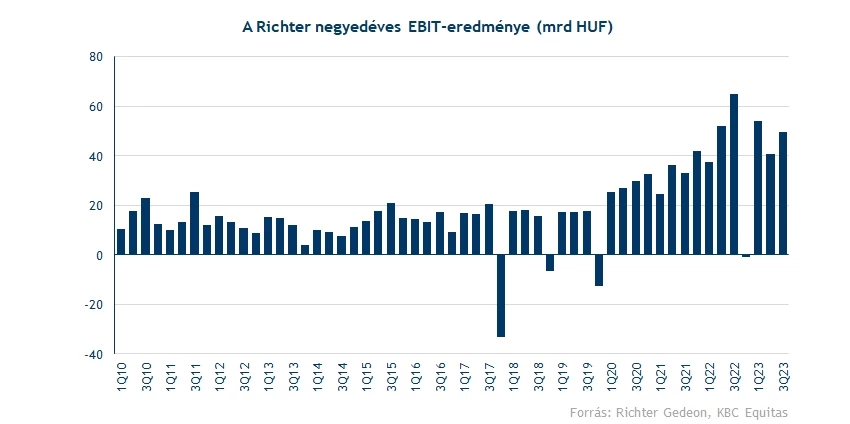

Ezen kívül érdemi különbség, hogy az extra adók a tavalyi évben csak a negyedik negyedévben kerültek elszámolásra, így most ez egyszeri negatív hatást jelent majd az összehasonlítás során, közel 10 milliárd forint értékben, derült ki a prezentációból. A fentiekből már kiderült, hogy az egyéb sorok nélkül nagyjából hasonló EBIT-termelésre volt képes a vállalat a bázishoz képest, ezúttal viszont 18 milliárd forintos negatív eredményt láthatunk az egyéb sorokon, így nehezebb az összehasonlítás is. Az üzemi eredmény viszont így is képes volt 49,4 milliárd forintot elérni, ez a konszenzusnál kedvezőbb eredmény, miközben saját várakozásunknak szinte tökéletesen megfelel. Ezzel együtt magas szinten voltak viszont a marzsok is, 26,2 százalékot ért el a Richter, amivel még egy gyengébb devizapiaci környezetben is nagyon jó eredményt sikerült elérni.

A devizahatások ráadásul a negyedéves átértékelések során már a június végi állapothoz képest inkább kedvezőbbek lettek, így a pénzügyi eredmény 6,4 milliárd forintos pluszt tudott elérni. Ez persze még mindig nagy különbség a bázishoz képest, ott a gyorsabban gyengülő forint több mint 21 milliárdos pozitív eredményt okozott, ugyanakkor így is látható, hogy képes hozzárakni a lenti sorokhoz már ez az eredmény is. Hosszú távon továbbra is igaz, hogy a devizahatások inkább kioltják egymást, a 2021 óta eltelt 11 negyedév során összesen csak kevesebb mint 5 milliárdos a mínusz ezen a soron.

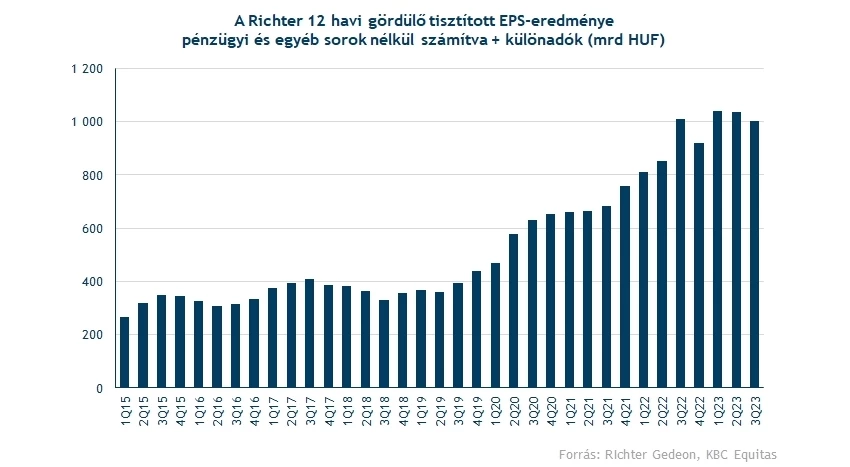

A nettó eredmény a fentiek után kettős értelmezést nyer. Egyrészt az adók elszámolása, és a pénzügyi soron lévő különbségek a bázissal szemben tovább növelik a visszaesés mértékét, 34 százalékos a visszaesés. Ugyanakkor így is sikerült 294 forintos EPS-t elérni, ami negyedéves szinten is erős eredménynek számít, és az idei évben már több mint 650 forintos EPS-nél jár az első 9 hónap alapján a Richter.

Ha a 12 havi gördülő számokat nézzük, akkor a tisztított adatok alapján változatlanul úgy fest, hogy 1000 forint környéki eredményre továbbra is képesnek tűnik a cég, a bevételi oldalon lévő negatív devizahatások sem tudtak annyit rontani az összképen. A bázissal szemben ráadásul már kedvezőbb hatások jöhetnek, így a negyedik negyedév után akár a főbb számokon is jobban látható lehet majd a kedvezőbb trend, és az alapfolyamatok ereje.

Mit vár a menedzsment?

A fentiek után elmondható, hogy a vártnál azért erősebb profitszámok jöttek, ezeket enyhén pozitívan is lehet értelmezni, a Richter részvénye pedig árazását tekintve nem igazán nevezhető feszesnek. Az elmúlt hetekben ráadásul több kedvező hír is érkezett, ami például a WHC szegmens bevételi potenciálját is erősítheti idővel.

A főbb kérdés persze az, hogy a menedzsment milyen növekedést vár 2024-re, a befektetőket is alighanem inkább ez foglalkoztathatja, semmint az évből hátralévő pár hét. Emiatt a jelentést követő sajtótájékoztató is érdekes lehet, ahol főleg ezeket a típusú híreket várhatja a piac.

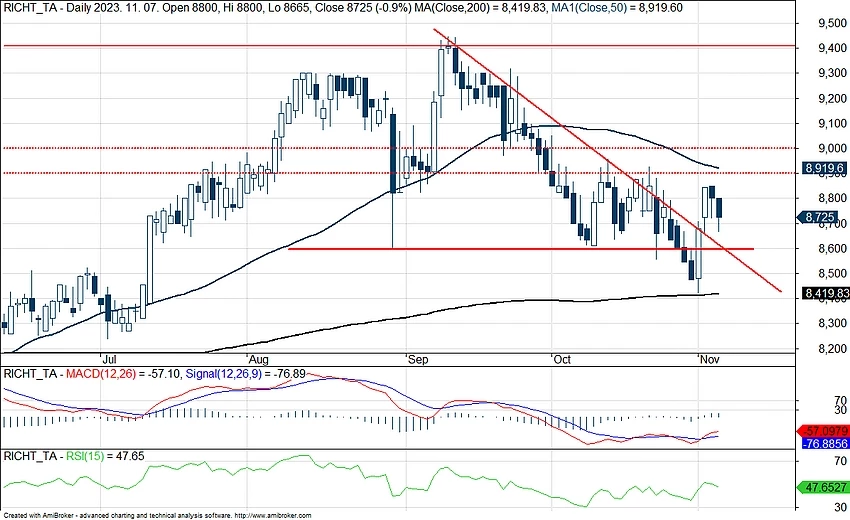

A részvényárfolyam közben láthatóan sokat javult az elmúlt néhány napban, sikerült felpattanni a 8400 forintos mozgóátlagról is, ahogyan azt már a jelentést követő előzetesünkben kiemeltük. Látni kell, hogy ezzel a csökkenő trendvonal is megtört, ugyanakkor az utóbbi pár napban megint mintha kisebb korrekció mutatkozna.

A jelentés után inkább az ellenállásokat lehet érdemes figyelni 8900 és 9000 forint környékén, miközben 9400 forintnál technikailag nem igazán érdemes tekinteni, ami a korábbi csúcsot jelenti. Egyelőre azonban inkább enyhén pozitív híreket kaptak a befektetők, érdemi nagy negatív meglepetésekre nem került sor, az alaptevékenység ereje pedig a hosszú távú sztoriban is inkább erősítheti a befektetői bizalmat.

A Richter napi grafikonja (2023.11.08. nyitás előtt)

A legutóbbi 5 elemzés a Richter részvényéről

- Vegyes negyedév jöhet a Richtertől

- Vegyes jelentés a Richtertől

- Visszafogottabb teljesítmény jöhet a Richtertől

- Komoly pozitív meglepetés a Richtertől

- Szépen emelkedhet a Richter bevétele

Disclaimer: Az elemzés szerzője nem rendelkezik Richter részvényekkel

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A Patria Finance, a.s.-szel való együttműködés keretében létrejött, több szerzőt feltüntető marketingközlemények esetében az eredeti, cseh nyelvű marketingközlemény szerzője a Patria Finance, a.s. megjelölt munkavállalója, a magyar nyelvű fordítást, illetve a lektorálást pedig a K&H Értékpapír munkavállalója végzi, így az érintett marketingközlemény tartalma lényegében megegyezik az eredeti cseh nyelvű marketingközleménnyel.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – befektetővédelmi kérdőív kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, a marketingközleményben nevesített pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.